Нефть. Тренды 2015

Цены на нефть: история

В современном мире нефть является важнейшим источником энергии. Около 33% мирового энергопотребления – это нефть. «Черное золото» - именно так называют этот углеводород. И неспроста. Ведь нефть представляет собой горючую маслянистую жидкость зачастую именно черного цвета, с широким спектром применения и невосполнимостью запасов.

Станьте клиентом Libertex и воспользуйтесь полученной информацией.

ЗарегистрироватьсяНефть человечество использует с древних времен. Еще во времена древнего Вавилона на Ближнем Востоке велась интенсивная торговля «черным золотом». Уже тогда отдельные регионы буквально вырастали на торговле нефтью. Но официальной датой начала промышленной добычи этого углеводорода считается 27 августа 1859 года, когда из скважины, пробуренной в США «полковником» Эдвином Дрейком, был получен приток нефти. Можно сказать, что с этого момента и начинается история торговли нефтью.

Чаще всего в качестве цены на нефть используется спотовая цена барреля одного из маркерных сортов, которые свободно торгуются на фьючерсном рынке. В современном мире в качестве таких эталонных сортов рассматривается нефть марки Brent — для Европы и Азии или WTI (West Texas Intermediate) – для стран западного полушария. Dubai Crude используется при определении цен нефти, экспортируемой из стран Персидского залива в страны АТР. На базе котировок Brent задаются цены примерно 70% сортов, которые идут на экспорт. Поэтому мы будем в большей степени говорить именно об этой марке.

Цены на нефть, как, впрочем, и на любой другой товар, определяются соотношением спроса и предложения. Однако это далеко не единственные факторы, влияющие на стоимость «черного золота». Она определяется большим числом различных факторов природного и политико-экономического характера.

При этом стоит отметить, что цены на нефть, также как и на большинство сырьевых товаров, формируют достаточно длительные тренды, что делает этот актив довольно интересным не только для внутридневной торговли, но и для инвестирования.

Исторически складывалось, что наиболее сильное влияние на динамику цен «черного золота» оказывало изменение предложения. Дело в том, что спрос на нефть обладает низкой эластичностью. Даже при росте цен он существенным образом не снижается, в связи с тем, что этот углеводород является одним из основных энергоресурсов и не может быть заменен на что-то иное в целом ряде отраслей (например, производство топлива для большинства видов транспорта, нефтехимия). И именно поэтому даже малейшие признаки снижения предложения способны вызвать резкий рост котировок нефти. Достаточно посмотреть на график, чтобы получить этому много подтверждений.

Длительный период роста цен на нефть отмечался с 1973 года, когда арабские страны решили сократить добычу, чтобы проучить Запад. Им удалось снизить добычу на 5 млн баррелей в сутки, что другим странам не удалось компенсировать и в результате показатель упал на 7%. В конце 70-х годов, иранская революция и ирано-иракская война только подстегнули тенденцию к росту цен, которые в начале 80-х гг. двадцатого столетия достигли своего исторического максимума в номинальном выражении.

Следующий всплеск роста был отмечен после вторжения Ирака в Кувейт в 1990 году. Однако, тут рост быстро сменился падением, поскольку стало понятно, что другие страны с легкостью компенсируют снижение предложения с этой стороны.

В 1997 – 1998 годах мир столкнулся с азиатским кризисом, что привело к довольно резкому снижению котировок «черного золота» на фоне быстрого роста добычи странами ОПЕК. В тот же период было принято решение о десятипроцентном увеличении экспортных квот.

Но, как только страны-члены ОПЕК смогли договориться о снижении добычи и решение их было поддержано странами, не являющимися членами картеля, что в совокупности дало падение на 2,1 млн баррелей в сутки, котировки черного золота пошли вверх. И к лету 2008 года отметили исторический максимум.

Рост был поддержан спадом на рынке высокодоходных, но и очень рискованных, структурированных долгов, обеспеченных активами в США, что привело к усилению спроса на нефтяные фьючерсы, как на безопасные активы. Но в дальнейшем началось резкое снижение, отчасти под влиянием мирового экономического кризиса, когда в течение 6 месяцев цены обвалились на 69%.

С середины 2014 года из-за переизбытка сырья на рынке, вызванного слабым ростом мирового потребления и «сланцевой революцией» в США, цены на нефть начали резкое снижение, которое только усилилось после того, как ОПЕК не стал урезать квоты на добычу в борьбе за свою долю рынка.

Именно поэтому сейчас особое значение приобретает декабрьский саммит стран-членов ОПЕК, а также состояние нефтедобывающего сектора США. Даже малейшего намека на снижение предложения может оказаться достаточно, чтобы котировки Brent начали активный рост.

Нефтедоллары. Зависимость нефти и индекса доллара

Понятие нефтедоллары возникло в 1973 году. Оно было сформулировано профессором Джорджтаунского университета Ибрагимом Овайссом для стран ОПЕК, которые с помощью американских долларов развивали свои экономики.

Так как эти нефтедоллары не циркулировали внутри США и, следовательно, не были частью нормального денежного предложения Штатов, экономисты взяли на вооружение этот термин для описания долларов, которые обращаются в странах-экспортерах нефти.

Чтобы примерно оценить объем нефтедолларов, которые оседают на счетах стран экспортеров, можно посмотреть динамику их текущего баланса (Сurrent account). Для расчетов необходимо брать разницу между экспортом и импортом товаров, так как рост благосостояния в этих странах привел к увеличению объема ввозимой из-за рубежа продукции. Реально располагаемые нефтедоллары, которые можно инвестировать в экономику и банковский сектор – это торговый профицит. Давайте посмотрим, какая была его динамика.

За период с 1990 года профицит текущего счета стран ОПЕК составил 3,7 трлн долларов (это чуть больше всего ВВП Германии за 2014 год). Именно такая сумма использовалась данными странами для дальнейших инвестиций, как внутри нефтедобывающих стран, так и за рубежом. С помощью банковских депозитно-кредитных мультипликаторов эти суммы увеличивались в 5-10 раз.

Разворотным периодом для притока нефтедолларов в эти страны стал 2001 год, когда начался долгосрочный тренд на снижение курса доллара и соответственный рост стоимости товарно-сырьевых активов. Теракт 11 сентября 2001 года в Нью-Йорке занимает в этой связи не последнее место. Исходя из обычной логики, страны экспортеры нефти должны быть заинтересованы в высоких ценах на углеводороды, так как их торговые профициты полностью зависят от цен на нефть. Однако есть еще геополитические, военные, технологические и прочие факторы, которые усложняют данную прямую закономерность.

Термин «нефтедоллар» также используется для обозначения принципа обеспечения долларов США спросом на нефть после отмены 15 августа 1971 года президентом Ричардом Никсоном золотого обеспечения. Однако товарная привязка к доллару осталась. Никсон заключил соглашение с Саудовской Аравией о том, что все энергетические активы будут номинированы в долларах, тем самым сгенерировав долгосрочный спрос на американскую валюту. То есть, нефтедоллары еще можно рассматривать, как определенный стандарт расчетов.

Торговля энергетическими активами преимущественно за доллары имела место уже с конца второй мировой войны. Тем не менее, нефть иногда продавалась и за национальные валюты. Ричард Никсон просто закрепил этот стандарт. Это была определенная сделка между США и остальным финансовым миром: отменяем золотой стандарт, но вводим энергетический.

Периодически нефтедолларовый стандарт прерывался отдельными странами и событиями. В частности, в октябре 1973 года ОПЕК объявили эмбарго на поставки нефти в ответ на поддержку США и Западной Европой Израиля в «Войне Судного дня», что способствовало продажам черного золота за национальные валюты стран-экспортеров при международных сделках.

В данный момент отдельные страны делают попытки перехода в расчетах за энергетические активы на отличные от доллара валюты. Однако начавшийся новый виток девальваций, в том числе, китайского юаня, ухудшает перспективы такого перехода и делает его более длительным и менее эффективным.

Нефть и индекс доллара

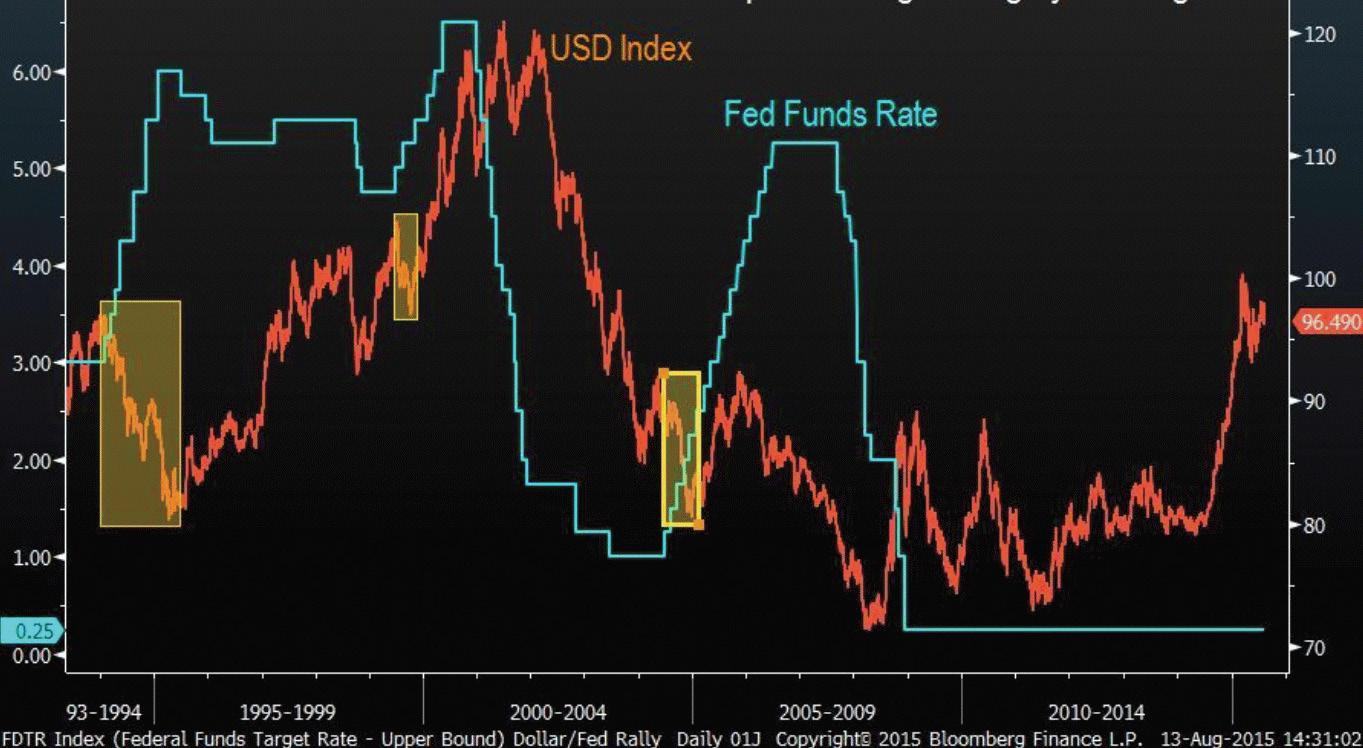

Начиная с 1970-х годов прослеживалась четкая тенденция: нефть падает, когда растет в цене доллар США, и наоборот. Это подтверждается рисунком, где представлены индекс доллара к корзине валют (евро, иена, фунт, канадский доллар, шведская крона, швейцарский франк) и котировки нефти марки Brent. Коэффициент корреляции между этими двумя показателями отрицательный и равен -0,644, что подтверждает сильную обратную зависимость.

Отмеченный голубым овалом момент роста индекса доллара, начавшийся в июне 2014 года, является третьей волной роста с 1973 года. Толчком к последнему витку укрепления американской валюты стало осознание неизбежности сворачивания QE3 в США.

В течение первого цикла (с 1980 по 1985 годы) индекс доллара вырос на 94%, в течение второго (с 1995 по 2002 годы) – на 50%. С середины 2014 года индекс доллара уже повысился на 20,6%. Если и в этот раз повторится 5-летний цикл роста «зеленого», то он может продлиться до середины 2019 года, соответственно, до этого момента нефть может находиться на относительно низких уровнях. Но не будем забегать вперед, не так все просто!

Во-первых, по опыту 1994 и 2004 годов видно, что как только США в первый раз повышают процентную ставку после длительного периода ее удержания на низком уровне, индекс доллара снижается в течение полугода в среднем на 6%, а цены на сырьевые активы демонстрируют рост.

Сейчас США подходят к аналогичному моменту. Соответственно, если до конца текущего года ФРС (в октябре или декабре) повысит ставку, мы можем увидеть рост цен на нефть и другие товарно-сырьевые активы в течение 4-6 месяцев.

Однако после этого рост индекса доллара может возобновиться и произойти краткосрочная (1,5-2 месяца) коррекция вниз товарно-сырьевых рынков, в том числе и нефти. Но мы к этому уже будем готовы! После этой коррекции либо наступит длительный период стабилизации нефти на определенном уровне (пример 1994 года) или начнется восходящий тренд, как в 2004 году.

Дело в том, что с каждым новым витком роста индекса доллара он становится более слабым. Это связано с тем, что доля США, как крупнейшего потребителя нефти в мире снижается. Если в 1980 году доля США в глобальном потреблении нефти составляла 27,0%, то по итогам 2013 года – уже лишь 20,8% в то время как доля потребления Китая за этот период выросла с 2,8% до 11,5%.

Опираясь на наши прогнозы по индексу доллара и модели поведения нефти в моменты начала циклов повышения ставок в США (1994 и 2004 годы), можно ожидать следующую динамику.

После первого повышения ставки американским Центробанком (октябрь-декабрь 2015), в течение 4-6 месяцев нефть может вырасти на 20%-30% (хотя в моменте, сразу после повышения ставки, могут быть просадки вниз на 10%, продолжительностью до одного месяца по примеру 1994 года). Далее вероятно развитие коррекции вниз в течение 1,5-2 месяцев в размере 15%-20%. Впоследствии может начаться либо длительный (2 года) «боковик», либо долгосрочный восходящий тренд.

Технология добычи нефти

Всего в 2014 году в мире было добыто 4220,6 млн тонн нефти.

По способу добычи нефть разделяют на «традиционную» и «сланцевую».

Существует 3 основных способа извлечения традиционной нефти из скважин:

1. Фонтан;

2. Газлифт;

3. Насосно-компрессорная добыча.

Добывать «сланцевую» нефть можно двумя способами:

1. Добыча открытым или шахтным способом с ее последующей переработкой на специальных установках-реакторах.

2. Добыча непосредственно из пласта.

Естественно, мы не будем вдаваться в подробности процесса, поскольку от способа добычи зависит лишь себестоимость, а об этом речь пойдет ниже. Но, немного забегая вперед, все же стоит отметить, что сланцевая добыча существенно сложнее и дороже добычи традиционной нефти вне зависимости от прогресса технологий. Поэтому себестоимость сланцевой нефти, так или иначе, будет заметно выше традиционной.

В среднем в год в мире спрос на нефть увеличивается на 2 – 4%. И именно тот факт, что «традиционной» нефти в скором времени перестанет хватать, даже, несмотря на то, что сейчас все активнее используются энергосберегающие технологии, приводит к развитию добычи «трудной» нефти. Большинство новых разведанных крупных месторождений либо залегает в труднодоступных местах, например, на глубине океана (Ангола, Бразилия, Нигерия) или на арктическом шельфе (Аляска, Баренцево море), либо представляет собой высоковязкие (битумные) или твердые (сланцы) породы.

По состоянию на 31 декабря 2014 года около 80% процентов разведанных запасов нефти приходится на восемь стран. Шесть из них входят в картель ОПЕК. И только две (Канада и Россия) не являются членами Организации стран-экспортеров нефти. Мировым лидером по доказанным запасам является Венесуэла (по большей части за счет тяжелой/битуминозной нефти). Следовательно, так или иначе, эти регионы играют ведущую роль в ценообразовании черного золота. Для того, чтобы текущее положение дел изменилось и котировки нефти начали рост, достаточно было бы лишь снижения квот на добычу со стороны стран-членов ОПЕК. Но в борьбе за свою долю рынка в текущих непростых условиях, делать этого никто не собирается, что будет, как минимум, сохранять дисбаланс спроса и предложения на текущем уровне.

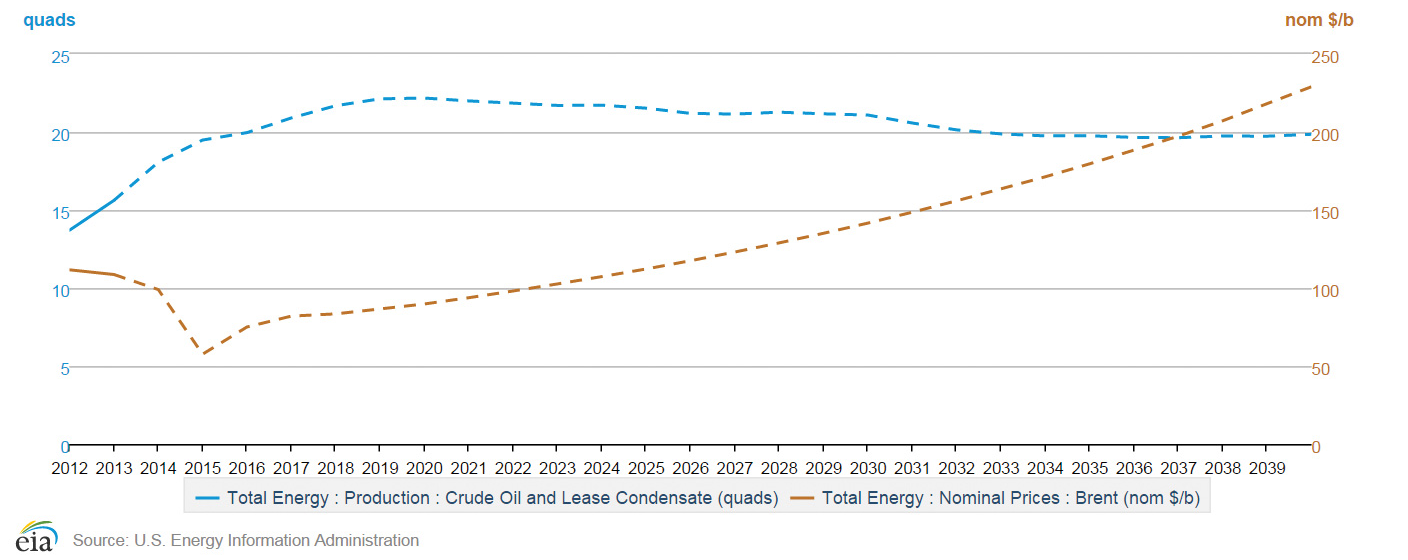

В перспективе ближайших двух десятилетий, крупнейшие нефтедобывающие регионы (Саудовская Аравия и Россия) продолжат удерживать свои текущие доли рынка (около 12-13%). А вот США могут «просесть» по данному показателю. Дело в том, что Штаты, в основном, добывают «трудную» нефть и перспективы развития отрасли в этом регионе будут зависеть от динамики цен на «черное золото». Если они будут удерживаться на низком уровне в течение длительного периода времени, в США может произойти резкое падение объемов добычи.

Хотя в 2014 – 2015 гг. Штаты смогли нарастить добычу только на одном из месторождений (Баккен (Bakken) в Северной и Южной Дакоте) с 60 тыс., баррелей в сутки, до 500 тысяч. И, как показывают данные разведочных работ, запасы нефти этого месторождения составляют 11 млрд баррелей.

Таким образом, если война за долю рынка прекратится, и цены на нефть возобновят восходящую динамику, США могут серьезно сократить импорт этого углеводорода за счет собственной добычи к 2035 году.

Зона использования нефти

Сфера применения «черного золота» весьма широка. По данным BP statistical review of world energy, среднесуточное мировое потребление составляет 92,086 млн баррелей. При этом стоит отметить, что с 2009 года потребление демонстрирует стабильный рост.

Нефть используется не только для производства топлива для различных видов транспорта: бензин, дизельное топливо, авиационный керосин, флотский мазут – все это продукты, получаемые в ходе нефтепереработки. На долю бензина приходится 50% от общего объема производимых в мире нефтепродуктов.

Выработка электроэнергии. На тепловых электростанциях в качестве одного из видов топлива используется мазут – тяжелая фракция нефти. Из нефти сегодня вырабатывают около 7% мировой электроэнергии, что немало, учитывая высокую стоимость нефтяного топлива.

Строительство. Еще в древние времена возводились здания из материалов, в составе которых, помимо песка и глины, присутствовал нефтяной битум. В современном мире в строительстве используются различные полимерные материалы (так, например, стеклопластик не уступает по прочности стали), лаки, краски, растворители, популярные напольные покрытия (например, линолеум и синтетический ковролин).

Бытовые изделия из пластмасс, резины, синтетических тканей, а также современные моющие средства. Вся жизнь современного человека окружена предметами, при производстве которых были использованы продукты нефтехимии. В мире ежегодно производят около 180 млн тонн пластмассы.

Медицина и косметика. Некоторые медицинские препараты произвели настоящую революцию в лечении заболеваний, вызванных микроорганизмами. Да даже всем известный аспирин тоже является продуктом, произведенным из нефти. Если посмотреть на состав любого косметического средства, произведенного промышленным способом, среди ингредиентов можно увидеть пропиленгликоль, метил-, бутил- и этилпарабены, продлевающие срок годности, минеральное масло.

Спрос и предложение нефти

Баланс спроса/предложения на нефть и нефтепродукты мы будем рассматривать в тесной взаимосвязи с ценами «черного золота». Ниже представлен график котировок нефти марки Brent (левая шкала, светло-коричневая линия) и чистого спроса в миллионах баррелей в сутки (правая шкала, коричневая линия). Видно, что между этими двумя показателями существует прямая взаимосвязь. Чем больше чистый спрос (разница между спросом и предложением), тем выше цена на нефть и, соответственно, наоборот. Особенно ярко эта взаимосвязь начала проявляться с 2010 года, когда снизилась спекулятивная составляющая на рынке. Коэффициент корреляции чистого спроса и цен на нефть с 2010 года равен 54,8%.

По примеру 2008 года видно, что как только чистый спрос опускается до уровней — -2,3-2,0 млн. баррелей в сутки нефть близка к локальному минимуму и вскоре начинает дорожать. Текущий кризис привел к снижению чистого спроса на нефть к минимальным значениям с 2008 года. В мае чистый спрос составлял -3,16 млн. баррелей в сутки. Как правило, такая ситуация не может продолжаться долго, и вскоре мы можем увидеть разворот нефтяных цен вверх. Чистый спрос часто опережает цены на нефть на 1-2 месяца. Также достаточно четко прослеживается взаимосвязь динамики чистого спроса на нефть с темпами роста глобального ВВП. Когда рост мирового ВВП ускоряется, увеличивается чистый спрос на нефть.

Очевидно, что рост деловой активности приводит к увеличению потребления во всех сферах применения нефти – от нефти как сырья для промышленности, до нефти как источника топлива для транспорта. Данная взаимосвязь графически выглядит следующим образом:

Корреляция спроса на нефть и мирового ВВП составляет 0,656 – что предполагает высокую прямую зависимость. Иначе говоря, при росте глобального ВВП глобальный спрос на нефть повышается, и наоборот. Данная взаимосвязь также ярко иллюстрирует реакцию цен нефти и оценок спроса при изменении прогнозных показателей глобального ВВП.

Если рассмотреть спрос на нефть не как физическую величину, а как финансовый показатель вместимости рынка (спрос в баррелях, пересчитанный в доллары по рыночным ценам), то корреляция несколько снижается 0,644. Фактически это отражает ценовое саморегулирование нефтяного рынка.

Предположим наличие линейной зависимости между спросом на нефть и глобальным ВВП, которую можно выразить формулой:

Динамика спроса = a + b* динамика глобального ВВП, где а и b коэффициенты линейной регрессии.

Опираясь на исторические данные, коэфициент a=-0,718, коэфициент b=0,574.

Таким образом, при изменении глобального ВВП на 1%, спрос на нефть изменится на 0,574%. Если полагать, что предложение нефти останется стабильным, цена изменится на 0,6%, ускоренные на мультиплицирующий эффект изменения чистого спроса. При этом непосредственно предложение черного золота будет зависеть от капитальных инвестиций в сектор, действий добывающих компаний по сдерживанию либо ускорению добычи нефти, истощения запасов.

Какие же прогнозы дает Американское Энергетическое Агентство (EIA) по балансу спроса/предложения нефти до конца 2015 и 2016 года? Горизонт прогнозирования у данного агентства составляет 16 месяцев. EIA ожидает резкий рост чистого спроса в сентябре текущего года: c профицита в августе в размере 2, 56 млн. баррелей в сутки до дефицита в сентябре на уровне 1,33 млн. баррелей в сутки. В октябре дефицит нефти может расшириться до 1,37 млн. баррелей в сутки. Соответственно, октябрь и ноябрь могут оказаться для черного золота достаточно благоприятными. После этого в ноябре чистый спрос может снизиться, что будет негативно отражаться на ценах на нефть в декабре. Также низкие уровни чистого спроса на нефть ожидаются в мае и ноябре 2016 года.

В долгосрочной перспективе (до конца 2016 года) устойчивого роста чистого спроса на нефть не ожидается, могут быть лишь отдельные краткосрочные всплески, что приведет к росту цен на нефть в октябре-ноябре 2015, а также январе и июне 2016. В остальное время нефть будет стоить относительно дешево.

Спрос на нефть

В августе 2015 года структура мирового потребления нефти по регионам мира выглядела следующим образом:

В последнее время на цены на нефть большее влияние оказывает именно спрос, чем ее предложение. Это подтверждается статистическим анализом рядов данных. Коэффициент корреляции годовых темпов роста цен на нефть с темпами спроса на нефть составляет 51%, в то время как корреляция с темпами роста предложения нефти равна лишь 17,9%. Именно спрос на нефть в большей степени влияет на чистый спрос, имеющий тесную корреляцию с ценами на нефть.

Поэтому при прогнозировании нефтяных котировок необходимо основное внимание уделять мировому спросу, который, в свою очередь, определяется темпами роста ВВП крупнейших регионов-потребителей нефти и их долей в мировом потреблении. Посмотрим, каковы текущие тенденции в мировом потреблении нефти этих стран и прогнозы по этим весам.

Из представленного выше рисунка видно, что доля потребления нефти США с 2008 года снизилась с 23,4% до 21%. По прогнозам Американского Энергетического агентства (EIA), вес США в мировом потреблении к концу 2016 года сократится до 20,7%. Это связано с продолжением постепенного перехода США на использование альтернативных источников энергии и сокращением доли промышленности в ВВП этой страны (с 2008 по 2013 год этот показатель снизился с 22,2% до 20,5%).

Вторым крупнейшим потребителем нефти является Европа. Ее доля с 2008 года также снижалась с 17,9% до 14,3% в связи с экономическим кризисом в этом регионе. По оценкам EIA, доля потребления нефти Европой к концу 2016 года снизится до 14%. Тем не менее, Европа к концу 2016 года останется вторым регионом по величине потребления нефти в мире.

А вот азиатские страны (Китай, Япония и другие страны) с 2008 года увеличили свою долю в мировом потреблении нефти с 26,4% до 28,6%. В основном это произошло за счет роста потребления Китая и других азиатских стран (кроме Японии). По прогнозам EIA, на азиатский регион к концу 2016 года будет приходиться 29,9% мирового потребления нефти вместо текущих 28,6%, несмотря на вероятное продолжение сокращения доли промышленности в ВВП Китая и Японии.

Доля в мировом потреблении нефти странами бывшего СССР с 2008 года увеличилась с 4,8% до 5,1%. К концу 2016 года она может остаться неизменной на отметке 5,1%. То есть потребление нефти этим регионом планеты остается стабильным на протяжении длительного периода и вряд ли покажет существенное изменение, которое может повлиять на глобальный спрос.

Если построить модель темпов роста мирового спроса на нефть, основанную на прогнозах темпов роста ВВП указанных регионов по кварталам до конца 2016 года и долей потребления нефти этими регионами, получим следующую картину: после некоторого ускорения роста спроса на нефть во втором квартале 2015 года, в 3-м квартале он может замедлиться, что негативно скажется на котировках черного золота, что мы и имеем сейчас. В четвертом квартале 2015 года ожидается незначительное ускорение роста спроса, что может положительно отразиться на стоимости нефти. Весь 2016 год, с точки зрения динамики глобального спроса, пройдет относительно стабильно. Главные потребляющие нефть регионы будут сглаживать спрос друг друга. С этой точки зрения у мировых цен на черное золото нет причин для значительного изменения. Однако, не нужно забывать о спекулятивных факторах, которые будут расшатывать цены в разные стороны около фундаментально — равновесной цены.

Предложение нефти.

Борьба со сланцевой нефтью!

В августе 2015 года структура мировой добычи нефти по регионам планеты была следующей:

До июля 2014 взаимосвязь между мировым предложением нефти и ценой была тесная, коэффициент корреляции был равен 47%: чем выше цены на нефть, тем выше становилось предложение, и наоборот. Однако после июля 2014 ситуация кардинально изменилась (в итоге, коэффициент корреляции этих показателей с 2008 года стал равен лишь 8,3%). Это отчетливо видно на графике этих двух показателей. Что же произошло?

Для прояснения ситуации стоит показать еще один график, а именно доли в мировом производстве нефти в США и стран ОПЕК.

С 2011 года доля США в мировом производстве черного золота стабильно закрепилась выше 11%, что стало поводом для стран ОПЕК включиться в конкурентную гонку со сланцевой американской нефтью. Вместо того, чтобы традиционно, как это было раньше, начать сокращать производство, чтобы стабилизировать цену, ОПЕК продолжил удерживать добычу на стабильном уровне не ниже 34,0 млн. баррелей в сутки, что позволяло удерживать нефтяному картелю свою долю в мировом производстве не ниже отметки в 40%. Однако, сланец так просто сдаваться не хотел и уже в марте 2013 года доля США перевалила отметку 13%, а в сентябре 2013 года доля ОПЕК в мировом производстве упала ниже 40%. Эту дату можно назвать вторым этапом нефтяной войны.

Ключевым моментом третьего этапа нефтяных войн можно назвать апрель 2015 года, когда доля США достигла максимума (15,9%) и начала разворачиваться вниз в мае (уже 15,7%). Тогда стало ясно, что страны ОПЕК начинают постепенно выигрывать нефтяную войну со сланцем за счет продолжения удержания высокого предложения пусть и за счет более низких цен. В последние три месяца (июль, июль, август) доля стран ОПЕК в мировом производстве нефти продолжает удерживаться на стабильном уровне 39,0%-39,1%, а объем производства нефти в США в абсолютном выражении с мая начал снижаться и показывает падение четвертый месяц подряд.

Тем не менее, для того, чтобы нефтяные цены начали расти, этого (стабилизация доли ОПЕК в мировом предложении нефти) мало. Рост нефтяных котировок произойдет после снижения в абсолютном выражении производства нефти странами ОПЕК. По оценкам, это уже начало происходить в сентябре и будет продолжаться до конца года, хотя доля ОПЕК в мировом производстве нефти до конца 2016 года будет оставаться относительно стабильной (в диапазоне 39,0%-39,3%). То есть, у нас есть шансы увидеть сокращение предложения нефти до конца года, что будет положительно отражаться на чистом спросе и ценах на нефть.

Предложение и количество буровых вышек

Если понаблюдать за зависимостью мирового предложения нефти и количеством нефтяных буровых, то с 2008 года до октября 2014 года коэффициент корреляции между этими двумя показателями составлял 94,7%. Однако, с ноября 2014 года количество нефтяных буровых начало резко падать, в то время как глобальное предложение нефти какой-то период оставалось неизменным, а потом даже продолжило свой рост.

Преимущественно закрывались буровые в США и Канаде, которые занимались горизонтальным бурением и методом гидроразрыва пласта при добыче сланцевой нефти (именно на США, по оценкам экспертов, приходится около 70% мировых запасов сланцевой нефти).

Себестоимость добычи сланцевой нефти в Северной Америке выше, чем себестоимость добычи традиционной нефти. Поэтому компании, занимающиеся добычей сланцевой нефти, реагируют на падение мировых цен на нефть быстрее, чем те, которые ведут разработку традиционных месторождений. В это время количество буровых в других странах снижалось не так сильно, а объем производимой нефти ОПЕК в абсолютном выражении стабильно повышался.

То есть динамика количества нефтяных буровых не всегда совпадает с динамикой предложения «черного золота» на мировом рынке. Могут возникать периоды (с конца 2014 года), когда количество буровых снижается, а предложение нефти в абсолютном выражении растет. Как правило, это связано с политикой ОПЕК.

Каким же образом показатель количества буровых может быть полезен для трейдеров и инвесторов? Видно, что он тесно взаимосвязан с самими ценами на нефть. Цены снижаются, снижается и количество буровых и наоборот. Более того, цены на нефть опережают количество буровых. То есть, количество буровых — это отстающий показатель, который изменяется вслед за нефтью. То есть, его можно использовать лишь как подтверждающий тенденцию индикатор.

Рекомендуем для прогнозирования цен на нефть главный акцент делать на оценках мирового спроса и предложения нефти в абсолютном выражении, что отражается в общем показателе чистого спроса и непосредственно ценах на черное золото. Также необходимо учитывать текущую ситуацию и перспективу американского доллара на финансовых рынках, который традиционно демонстрирует обратную корреляцию с номинированными в нем активами. В этом аспекте важно текущее состояние и перспективы денежно-кредитной политики ФРС США, в том числе, действия по процентной ставке.

Еще один показатель нефтяного рынка, на котором мы хотели бы более подробно остановиться – это запасы нефти и нефтепродуктов в США от агентства EIA. Данный показатель сильно зависит от объемов производства нефти в США в абсолютном выражении: чем больше объем производства нефти, тем выше запасы и наоборот.

Так как этот показатель связан с предложением американской нефти на мировом рынке, он должен оказывать влияние и на чистый мировой спрос. Действительно, эта взаимосвязь есть: чем выше запасы, тем выше мировое чистое предложение и ниже чистый мировой спрос на нефть. Коэффициент корреляции между запасами нефти в США и чистым мировым спросом составляет -52,1% — это приличная, пусть и отрицательная, величина, показывающая тесную взаимосвязь данных показателей. Но можно ли использовать запасы нефти в США для прогнозирования глобального чистого спроса на «черное золото» и соответственно цен на нефть? Наш ответ отрицательный.

Как видно из представленного ниже рисунка, именно чистый спрос (чистое предложение) на нефть является опережающим индикатором, а запасы нефтепродуктов запаздывающим.

Это еще раз подтверждает наш тезис, что главными факторами при прогнозировании цен на нефть являются мировой спрос и предложение, выраженные в результирующем показателе «Чистый спрос на нефть». Именно понимание его тенденций может стать «Священным граалем» для нефтяных трейдеров. Такие же показатели, как количество буровых и запасы нефтепродуктов – это уже производные, вторичные показатели от спроса и предложения нефти, они вряд ли дадут нам опережающие сигналы по ценам на нефть!

Форвардная кривая нефти

Для работы с сырьевыми инструментами часто используется форвардная кривая стоимости продукта. Данная кривая представляет собой график форвардных цен в хронологическом порядке. Фактически, график отражает текущую оценку стоимости инструмента в будущем, в нашем случае оценку стоимости нефти с учетом стоимости капитала.

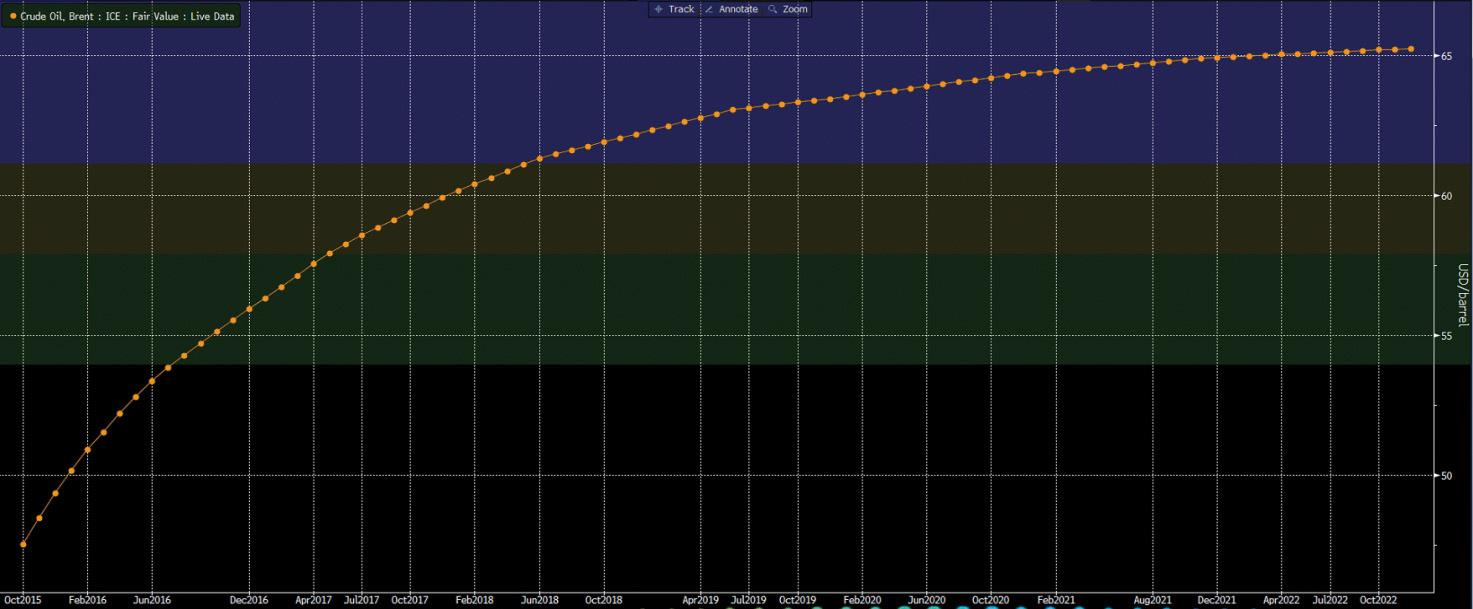

Для нефти марки Brent данная форвардная кривая имеет вид:

Как видно из графика, форвардная цена нефти предполагает повышение стоимости продукта в будущем. При этом, к примеру, за поставку барреля нефти в декабре 2015 года инвесторы готовы сегодня заплатить 49,3 доллара. За поставку барреля нефти Brent в декабре 2016 года — 55,93 доллара. С учетом стоимости капитала, в конце 2016 года цена барреля может находиться на отметке 56,8 долларов.

Несмотря на рост форвардных цен нефти марки Brent, на дальнем конце кривой в 2022 году цена едва достигает $65, при этом учитывая долгосрочную стоимость капитала, исходя из инфляционных тенденций, ориентир стоимости нефти находится на отметке 74,7 долларов.

В перспективе ближайших лет не ожидается рост цены нефти выше 75 долларов за баррель.

Прогнозы цен на нефть

В рамках операционной деятельности компаний, формирования бюджетов как на корпоративном, так и на государственном уровне, очень важным фактором выступает качественный ценовой прогноз.

Прогнозы инвестиционных компаний

На 4 квартал 2015 года средний прогноз инвестиционных компаний, обеспечивающих в том числе нефтяные компании и торгующие нефтью, составляет 56,67 долларов за баррель. Консенсус-прогноз на 1 квартал 2016 года составляет 58,57 долларов за баррель.

Долгосрочный прогноз инвестиционных компаний по ценам нефти марки Brent предполагает достижение цены в 2016 году отметки 62,1 долларов, и в 2017 году 68,5 долларов за баррель.

Более детально по инвестиционным компаниям, давшим прогноз:

Графически консенсус-прогноз представленных инвестиционных компаний будет иметь вид:

Прогнозы международных организаций:

Мировой банк

В долгосрочном прогнозе до 2025 года Мировой банк прогнозирует рост средней цены нефти (марок Brent, Dubai, WTI) на 6,4% до 61,2 долларов за баррель в 2016 году и на 4% до 63,7 долларов за баррель в 2017 году.

Международный валютный фонд

В долгосрочном прогнозе до 2020 года МВФ прогнозирует рост средней цены нефти (марок Brent, Dubai, WTI) на 6,0% до 59,6 долларов за баррель в 2016 году и на 6,2% до 63,3 долларов за баррель в 2017 году.

The Economist

В прогнозе до 2020 года исследовательское подразделение The Economist прогнозирует рост средней цены нефти марки Brent на 15,1% до 69,3 долларов за баррель в 2016 году и на 15,2% до 79,9 долларов за баррель в 2017 году.

US Energy Information Administration

Агентство энергетической информации прогнозирует рост средней цены нефти марки Brent на 8,2% до 58,5 долларов за баррель в 2016 году и на 42,6% до 83,41 долларов за баррель в 2017 году.

ОПЕК

Представители ОПЕК редко дают прогнозы, предпочитая озвучивать вилку цен. До конца 2015 год представители картеля указали ценовой ориентир $40-50 за баррель, при этом картель склоняется к стабилизации цен в 2016 году. Фактически ОПЕК не видит предпосылок к выходу из прогнозного коридора $40-50.

Бюджетные ориентиры

Сырьевые страны в рамках бюджетного планирования и оценки доходной части бюджета закладывают различные сценарии стоимости нефти. В случае, если цена нефти выше бюджетного ориентира, государство получает доход, который направляет на пополнение валютных резервов, либо на развитие или инвестиции. Если цена нефти ниже бюджетного ориентира, формируется нехватка средств в бюджете, которая приводит либо к снижению бюджетных затрат (обычно начинают с социально незащищенных статей), либо к использованию валютных резервов для покрытия образовавшегося дефицита. Таким образом, бюджетные ориентиры цены нефти дают дополнительную информацию об ожидаемых тенденциях на уровне стран экспортеров нефти и их потенциальной бюджетной нагрузке.

В частности в оценках 2014 года на 2015 год для полного покрытия дефицита бюджета страны необходимы были следующие ориентиры стоимости нефти:

В итоге средний бюджетный ориентир на 2015 год для стран экспортеров нефти составлял 75 долларов.

Бюджетные ориентиры на 2016 год еще не представлены. В большинстве рассматриваемых стран в сентябре бюджетный процесс проходит одну из самых активных фаз, поэтому прогнозы только утверждаются, и озвучиваются лишь некоторые планы.

В частности Россия озвучила 50 долларов за баррель в рамках бюджетного ориентира. При этом Минэкономразвития РФ прогнозирует падение цен на нефть до $38 в четвертом квартале этого года.

Подводя итоги можно выстроить следующую таблицу прогнозов:

Таким образом, на 2016 год ориентир средней стоимости нефти составляет 57,95 долларов за баррель, что предполагает рост к среднему прогнозу за 4й квартал 2015 года на 12,3%.

Общие показатели нефтегазовой отрасли

Для оценки тенденций на рынке нефти оценим ключевые тенденции в нефтегазовом секторе.

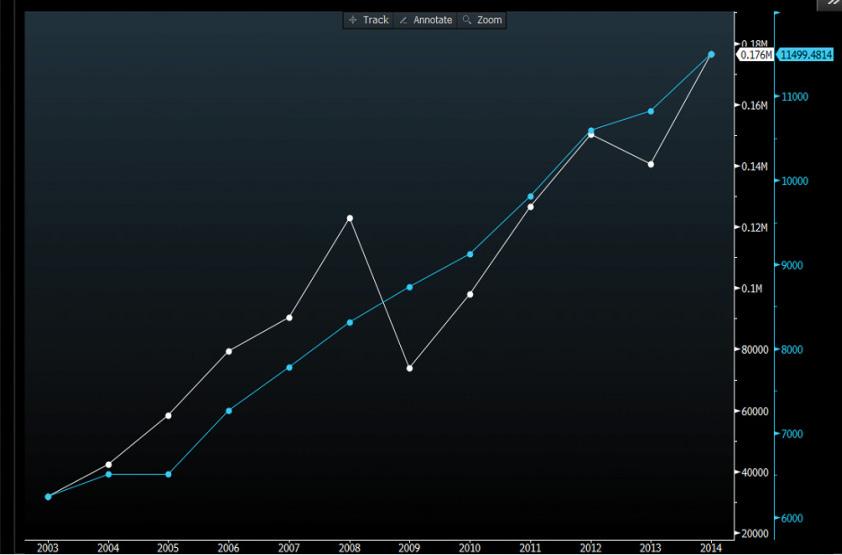

Основным индикатором развития нефтегазового сектора и его потенциала выступает инвестиционная активность. Истощение месторождений, различные условия добычи, буровые работы требуют наращивания капитальных инвестиций, для поддержания и расширения добычи нефти и газа. Согласно данным Bloomberg, средний срок жизни резервов составляет 14 лет. Отметим, что в 2009-2011 годах введение новых месторождений, вкупе с выводом старых, позволило повысить средний срок жизни месторождения до 17-19 лет.

Взаимосвязь капитальных инвестиций и добычи легко прослеживается. На графике, представленном ниже, серая линия – капитальные инвестиции, светло-синяя линия – общая добыча нефти и газа.

Падение капитальных инвестиций в 2009 году привело к торможению добычи 2013 году. При этом напомним, что активно развивается сланцевая добыча. Таким образом, выбытие новых мощностей и добавление новых формируется с лагом 3-4 года.

В итоге спад инвестиций 2013 года на 6% отразится на замедлении добычи в 2017 году. Учитывая обвал нефтяных цен в 2015 году и спад выручки компаний и снижения операционного потока, можно ожидать падение капитальных инвестиций в секторе в 2015 и 2016 годах. В частности, по крупнейшим добывающим компаниям ожидается следующая динамика капитальных инвестиций:

Соответственно, в перспективе 3-4 лет, и именно 2018-2019 годах можно прогнозировать спад добычи, который последует за снижением добычи 2017 года и в случае сохранения спроса может вызвать резкий ценовой всплеск.

Оценивая тенденции сектора, также отметим очевидное снижение темпов роста выручки, операционной прибыли, чистой прибыли. При этом отмечается рост долговой загрузки, что является опасным для сектора и держателей активов компаний.

В частности, средний рост выручки в 2014 году замедлился до 29,7% против 47% в среднем за последние 10 лет. Средний рост EBITDA замедлился до 15,6% против среднего за последние 10 лет 23,9%. При этом темпы роста долговой нагрузки остаются на средних уровнях последних 10 лет – 7-8%.

Долговая нагрузка к капиталу компаний находится на максимальном уровне за последние 15 лет – 45,3%, при среднем — 36,7%.

Структура долга нефтегазовых компаний имеет вид:

Таким образом, можно констатировать ухудшение финансовых показателей сектора при росте долговой нагрузки, что является «гремучей» смесью. В итоге, в ожидаемый период снижения добычи предполагается выплата порядка 25% долга, что вынудит компании активнее наращивать добычу для формирования денежного потока для выплаты.

Крупнейшие добывающие компании

Индекс standard and poor’s 500 oil & gas exploration & production index

Для оценки формирующихся тенденций в корпоративном секторе рассмотрим динамику специализированного подиндекса фондового индекса S&P500 — Standard and Poor’s 500 Oil & Gas Exploration & Production Index. Данный индекс отображает изменение капитализации компаний нефтегазового сектора. Очевидно, что капитализация акций зависит от множества факторов. Однако стоимость сырья, как реализуемый продукт выступает основным фактором.

С 1989 по 2015 год индекс вырос с 242,49 пунктов до 389,75 пунктов, или на 60,7% за 26 лет. При этом пиковые значения были зафиксированы в районе 700 пунктов (+188%) в июне 2008 года и 756 (+211%) пунктов в июне 2014 года. Впрочем, следует отметить, что другие подиндексы показали более выраженную историческую динамику: технологический и финансовый сектора.

За последние 5 лет (с сентября 2010 года) Standard and Poor’s 500 Oil & Gas Exploration & Production Index показал негативную динамику, потеряв 10,5%. Впрочем, основное снижение было синхронизировано с обвалом цен на нефть, начавшимся в 2014 году.

Показательной с точки зрения реакции рынка на индекс выступает кумулятивная выручка компаний входящих в его состав (на графике ниже выделена коричневым цветом). Как видно, падение стоимости нефти, перешедшее в активную фазу в июне, привело к переоценке стоимости компаний и ухудшения прогнозов их выручки. Временная стабилизация цен нефти в первом квартале 2015 года улучшила показатели выручки нефтегазовых компаний, что видно по графику. Тем не менее, ожидания остались негативными, что и отражает динамика индекса.

В итоге, динамика индекса Standard and Poor’s 500 Oil & Gas Exploration & Production Index может выступить дополнительным ориентиром ценовых тенденций на рынке нефти, поскольку инвесторы закладывают свои прогнозы в отношении будущих ожиданий по доходам компаний.

Частные нефтедобывающие компании

Крупнейшие нефтегазовые компании:

Поскольку государственные компании не раскрывают финансовые данные публично, рассмотрим крупнейшие частные нефтедобывающие компании с точки зрения уровня финансовой стабильности и себестоимости. Эти показатели позволят оценить устойчивость сектора к текущим нефтяным ценам и спрогнозировать возможные варианты действий компаний для выравнивания показателей.

Крупнейшие нефтяные компании «традиционной добычи»:

Исходя из представленных данных по крупнейшим частным компаниям традиционной добычи, занимающим порядка 50% рынка, можно сделать следующие выводы:

1. В 2014 году зафиксировано среднее снижение выручки на 6,6%, против среднегодового роста выручки за последние 9 лет на 12,3%.

2. В 2015 году зафиксировано резкое падение выручки – в среднем по выборке 30,6% во 2 квартале 2015 года против 2 квартала 2014 года. Таким образом, спад выручки относительно годовых показателей ускорился в 4,6 раза.

3. Бизнес нефтедобычи остается рентабельным. По итогам 2014 года все компании были с положительной чистой прибылью. Во втором квартале 2015 года из рассматриваемой выборки только одна компания показала убыток (Pemex), остальные резко сократили чистую прибыль и маржинальность бизнеса. В частности маржинальность операционной прибыли до выплаты налогов и амортизации (EBITDA) снизилась более чем на 20% до 21,4%.

4. Долговая нагрузка в секторе относительно низкая. Среднее соотношение долг к выручке составляет – 0,31. Таким образом, с учетом маржинальности 21,4%, полное погашение долга возможно за 1,5 года.

5. Денежная себестоимость добычи нефти на уровне компаний в среднем составляет 26,5 долларов за баррель. При этом с учетом транспортировки до нефтяного хаба, налоговой нагрузки и пошлин оценочно средняя себестоимость составляет 40,9 долларов за баррель. Данный факт также объясняет сохранение маржинальности бизнеса даже при низких ценах, зафиксированных в конце лета 2015 года.

6. Девальвация российского рубля значительно снизила себестоимость российской нефти.

Отдельно рассмотрим четыре публичных нефтяных компании, занимающихся сланцевой добычей.

Компании сланцевой добычи

Исходя из представленных данных по частным компаниям сланцевой добычи, можно сделать следующие выводы:

1. Несмотря на падение цен на нефть, в 2014 году компании показали лучшие результаты по сравнению с традиционной добычей, продемонстрировав торможение роста, а не его спад.

2. За первое полугодие 2015 года наиболее чувствительными к падению выручки оказались крупные сланцевые добытчики, у которых во втором квартале годовая выручка упала на треть.

3. По итогам 2014 года компании сохраняют высокую маржинальность EBITDA – более 50%, по сравнению с 21% маржинальности традиционных компаний.

4. Долговая нагрузка у сланцевых компаний существенно выше, чем нагрузка компаний традиционной добычи. Это связано и с высокой маржинальностью бизнеса, и с высокой оборачиваемостью капитала, и с низкой дебетовостью сланцевых буровых. При этом чем ниже уровень добычи, тем выше нагрузка в общей выручке.

5. Денежная себестоимость сланцевой добычи достаточно высокая, особенно у компаний с низким уровнем добычи. У компаний со значительным объемом добычи себестоимость выше средних уровней компаний, осуществляющих традиционную добычу, на 10-15%.

Выводы:

1. Ценовые тенденции рынка нефти позволяют относительно безболезненно удерживать доходность бизнеса при ценах выше 40 долларов за баррель для традиционной добычи и более 52 долларов за баррель для компаний сланцевой добычи.

2. Долговая нагрузка в секторе для традиционной добычи – незначительна, однако высокая для сланцевых проектов, что образует зону риска для их работы в случае падения цен ниже уровня себестоимости (52 доллара за баррель).

3. Несмотря на низкие цены, компании будут снижать добычу только под влиянием снижения сокращения инвестиционной активности в разработку новых месторождений, но не с целью выравнивания баланса рынка. Таким образом, в ближайшие годы драйвером роста цен будут лишь опасения сокращения добычи в 2017-2020 годах из-за резкого спада капитальных инвестиций в отрасли.

Кривая себестоимости

Кривая себестоимости — это графическое отображение себестоимости и потенциальных объемов добычи нефти. Очевидно, что в зависимости от способов добычи и месторождений себестоимость отличается, и в ценовых войнах наиболее устойчивыми остаются компании или страны с низкой себестоимостью.

Кривая также дает информацию о том, как удовлетворяется спрос и как изменятся объемы добычи, если цена снизится.

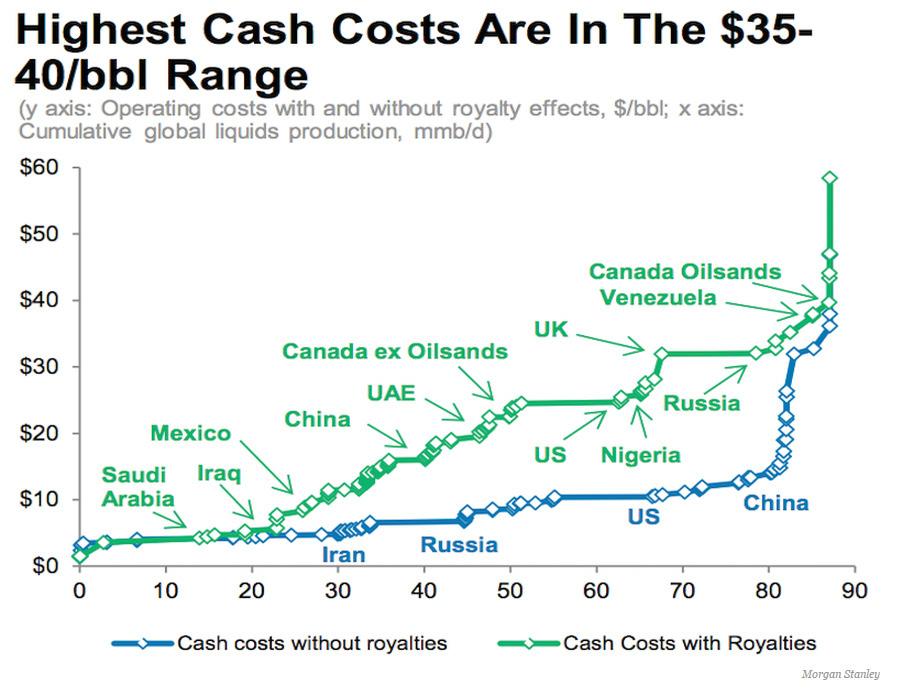

В отчете Morgan Stenley приводится следующая денежная себестоимость добычи:

Исходя из представленных данных с учетом затрат на роялти, более чем у 95% добывающих компаний денежная себестоимость нефти составляет до 40 долларов за баррель, что подтверждает наши оценки. Впрочем, представленный график дает более широкое понимание долговой нагрузки, которая значительно повышает себестоимость добычи в России, США, Нигерии, Великобритании и Венесуэле. Наименьшую себестоимость добычи удерживают Ближний Восток, Мексика и Китай – до 20 долларов за баррель.

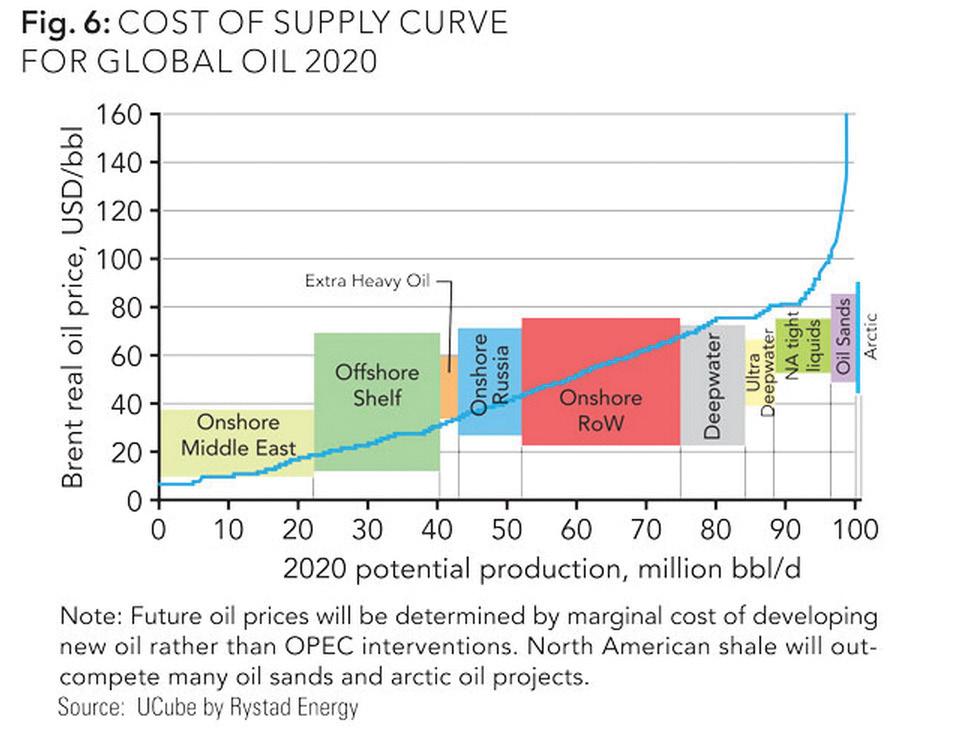

С точки зрения оценки границ себестоимости добычи нефти показательны оценки Rystad Energy (http://www.ogfj.com/articles/print/volume-10/issue-10/features/shale-oil-impacting-globalmarkets.html).

Представленный график дает ориентиры по типам и регионам добычи. В частности, подтверждается низкая себестоимость добычи на Ближнем Востоке и на шельфе. В то же время высоко затратной является глубоководная добыча, сланцевая и добыча в Арктике.

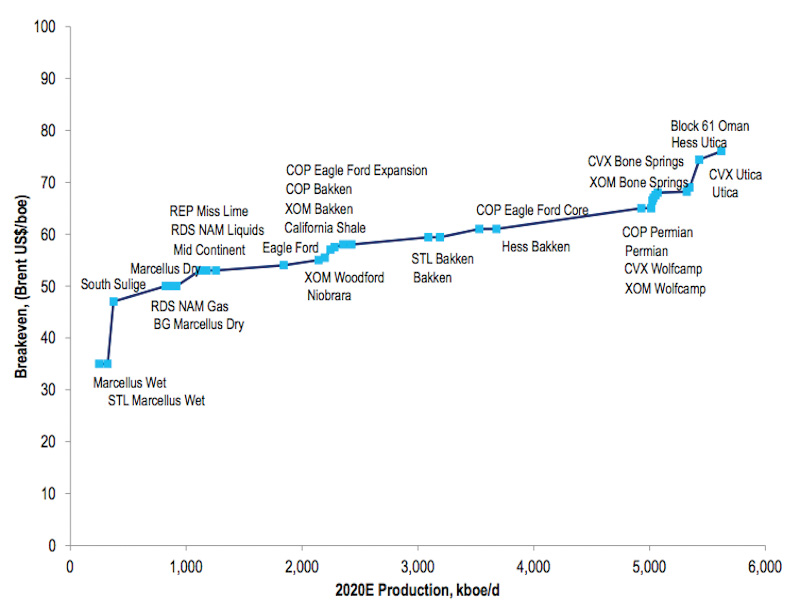

При этом в разных источниках себестоимость сланцевой добычи разнится в зависимости от выборки добывающих компаний. Исходя из данных Citigroup конца 2014 года, кривая себестоимости сланцевой добычи в США имеет следующий вид:

Таким образом, себестоимость 90% сланцевой нефти находится на уровне ниже 65 долларов за баррель.

Выводы:

1. При цене 50 долларов за баррель большая часть добывающих компаний будут сохранять положительную рентабельность.

2. Под давлением окажется наиболее дорогая добыча – глубоководная, арктическая, низкодебетовая

3. При цене 55 долларов за баррель половина сланцевой добычи США находится на грани рентабельности, и в зависимости от долговой нагрузки будет сокращаться, что и подтверждает падение количества буровых.

Нефтяные соотношения

В силу характера рынка фьючерсов на нефть, резкие изменения цен на «черное золото» зачастую связаны с кризисом мировой финансовой системы в целом. Во многом динамика нефтяных фьючерсов связана с движениями фондового рынка США, а также ряда других товаров, поскольку этот инструмент зачастую рассматривается в виде альтернативного способа инвестирования. Оценка соотношения одного товара через другой, конечно, не дает однозначного ответа на вопрос: переоценен актив или недооценен, и ее вряд ли стоит воспринимать как единственно возможный правильный торговый сигнал. Тем не менее, подобное исследование позволяет, в том числе, находить оптимальные хеджевые стратегии.

Основным моментом, который позволяет проводить такую оценку соотношений – коэффициентов, является достаточно ограниченный диапазон колебаний. В данном контексте дополнительным сигналом к покупке/продаже является нахождение расчетной величины вблизи крайних уровней диапазона. Посмотрим, как ведет себя Brent по отношению к ключевым аналогам - энергоносителям: нефти марки WTI, Crude Oil (CL) и натуральному газу (Henry Hub Natural Gas), драгоценным металлам – золоту, фондовым индексам – индексу S&P500.

Соотношение нефти марок Brent/WTI

Сравнение разных сортов нефти можно считать классическим. Тем более, что обе марки относятся к маркерным, но используются для определения стоимости черного золота, экспортируемого из разных регионов (как уже ранее отмечалось, Brent - для Европы и Азии, а WTI – для стран западного полушария).

В течение последнего десятилетия соотношение этих двух сортов нефти удерживается в пределах диапазона 0,94 – 1,32. Средний коэффициент составляет 1,07 (3).

Как правило, после достижения спредом пиковых значений (например, в августе 2011 года) он начинает сокращаться, что влечет за собой возможность открытия хеджевой позиции, которая выглядит следующим образом: продажа Brent – покупка WTI.

Когда соотношение находится вблизи нижней границы диапазона (1) Brent становится дешевой относительно WTI. И в этом случае целесообразной выглядит противоположная стратегия: покупка Brent — продажа WTI.

На сегодняшний день коэффициент находится как раз в районе среднего значения, что не дает четкого сигнала. Однако как только соотношение снизится в район 0,95-1,00, Brent будет выглядеть недооцененной в сравнении с WTI, что сделает ее привлекательной для открытия длинных позиций.

Соотношение Brent/Crude Oil

Еще одно соотношение двух разных сортов нефти, которое позволяет формировать хеджевые стратегии.

В течение последних 15 лет диапазон колебаний коэффициента был ограничен уровнями 0,83-1,34. В настоящее время соотношение приближается к своему среднему значению (1,02). Но самые лучшие сигналы подобные коэффициенты подают в момент подъема или снижения в район экстремумов. Поэтому пока преждевременно говорить о том, что Brent перепродана по отношению к Crude Oil.

Тем не менее, складывающаяся на графике ситуация призывает взять этот хедж «на заметку». Как только соотношение снизится к уровню 0,9 – 0,95, можно будет говорить о недооцененности Brent и, вероятно, рассматривать стратегию ее покупки и одновременной продажи Crude Oil.

Соотношение Brent/ Henry Hub

Натуральный газ (Henry Hub Natural Gas) также относится к группе сырьевых энергетических товаров. Поэтому соотношение нефть/газ довольно широко используется в оценке потенциальной динамики.

Минимальных значений соотношение достигало в феврале 2003 года. В целом, можно отметить, что вплоть до 2009 года Brent/NG было относительно постоянным, что хорошо видно на графике. Однако после кризиса 2008 года, с января 2009, нефть начала довольно резкий рост, в то время как котировки газа демонстрировали смешанную динамику. И это привело к тому, что к апрелю 2012 года соотношение достигло максимума за всю новейшую историю после чего коэффициент начал возврат к «нормальным» уровням.

На данном этапе соотношение находится в области своих средних значений (1). Падение ниже этой отметки будет сигнализировать о перепроданности нефти относительно газа и может стать хорошим дополнительным сигналом на покупку «черного золота. Тем более, что в США уже началось падение объемов добычи.

Соотношение Brent/Золото

Одно из классических соотношений. Довольно часто используется для оценки стоимости «черного золота». В нашем исследовании по золоту «Золото. Тренды 2015» мы даже упоминали о некоей теории заговора, с которой два мировых клана (Ротшильдов и Рокфеллеров) противостоят в доминировании через эти два инструмента.

В новейшей истории средним соотношением Brent/золото является уровень 0,09 (1). Исторически диапазон торговли ограничен уровнями 0,038 – 0,19. На сегодняшний день коэффициент находится в районе нижней границы установившегося диапазона. Это явно свидетельствует о недооцененности нефти марки Brent по отношению к золоту. С учетом того, что в краткосрочной перспективе есть ряд предпосылок для того, чтобы нефть предприняла попытки закрепиться в пределах более высокого диапазона, это можно рассматривать как дополнительный сигнал на покупку «черного золота».

Соотношение Brent/S&P500

В условиях начала последнего мирового финансового кризиса фьючерсные контракты на нефть стали привлекательным финансовым активом для защиты от рисков инфляции, падения фондовых рынков и волатильности курса доллара. Все это сделало их не только элементом товарно-сырьевого рынка, но и полноценным сегментом финансового рынка (на сегодняшний день физическая поставка нефти по биржевым контрактам происходит крайне редко и составляет около 1% от всего объема торгов). Поэтому интересна и оценка нефти через стоимость ключевого американского индекса S&P500.

В 21 веке соотношение Brent/S&P500 достигало своего максимума на уровне 0,116 в июле 2008 года. Минимальное значение было зафиксировано в ноябре 2001 года (0,015).

На графике отчетливо видно, что на данном этапе соотношение вплотную подошло к нижней границе диапазона, установившегося в последние 15 лет. Это позволяет предполагать некоторую перегретость рынка акций. Следовательно, можно говорить о том, что нефть недооценена по отношению к фондовому рынку и в скором времени может начать рост.

Выводы. Возможные сценарии

В краткосрочной перспективе (3 – 6 месяцев) цены на нефть будут удерживаться в пределах диапазона 40,00 – 55,00 долларов за баррель. При этом в октябре и ноябре мы ждем движения в район верхней границы указанного диапазона. Подобные предположения позволяют сделать следующие факторы:

1. По прогнозам EIA ожидается резкий рост чистого спроса в сентябре текущего года: c профицита в августе в размере 2,56 млн баррелей в сутки до дефицита в сентябре на уровне 1,33 млн баррелей в сутки. В октябре дефицит нефти может расшириться до 1,37 млн баррелей в сутки. Принимая во внимание, что лаг реагирования цен на нефть на изменение чистого спроса составляет 1-2 месяца, в октябре и ноябре можно ждать их роста.

2. В случае, если ФРС США повысит ставку на заседании в октябре, котировки нефти могут получить поддержку на фоне слабеющего доллара по аналогии с 1994 и 2004 гг., когда индекс доллара демонстрировал снижение в течение 6 месяцев, а товарно-сырьевые активы, номинированные в валюте США, укреплялись.

К концу года нефть может начать снижение к уровню 40,00. Падение ниже этого уровня не исключено, однако вряд ли оно будет длительным.

1. В начале декабря состоится очередная встреча стран-членов ОПЕК. Если картель примет решение сохранить квоты на добычу на существующем уровне (30 млн баррелей в сутки), в условиях снижения спроса, это способно стать фактором давления на котировки «черного золота», поскольку высокий уровень предложения будет усиливать дисбаланс на мировом рынке.

2. Производители «традиционной» нефти могут не сокращать объемы добычи. Средняя себестоимость на уровне 40,9 долларов за баррель позволяет сохранять маржинальность бизнеса даже при низких ценах, зафиксированных в конце лета 2015 года.

3. Исторически так сложилось, что после начала цикла ужесточения монетарной политики ФРС США товарно-сырьевые активы растут в цене 4 – 6 месяцев, за чем следует нисходящая коррекция, которая продолжается 1,5 - 2 месяца. Поэтому как раз к марту 2016 цены могут начать снижение.

Таким образом, в краткосрочной перспективе мы рекомендуем пристально следить за динамикой показателя чистого спроса, которую мы будем предоставлять ежемесячно, по мере обновления информации.

В долгосрочной перспективе (6 – 15 месяцев), т.е. к концу 2016 года котировки нефти могут продемонстрировать рост в район уровня 65 – 67 долларов за баррель.

1. Еще раз вернемся к началу цикла ужесточения монетарной политики ФРС США. Движения цен на черное золото может быть таким: рост, нисходящая коррекция и, после этого (по аналогии с 2004 годом), может начаться восходящий тренд длительностью 1,5 – 2 года.

2. В 2016 году может начаться сокращение капитальных инвестиций в нефтедобывающем секторе. Такая динамика с лагом в 2-3 года сказывается на объемах добычи, которые могут в США начать сокращение уже в 2017 году. Подобные ожидания способны провоцировать рост котировок.

3. Форвардная кривая нефти предполагает повышение стоимости продукта в будущем.

4. Средний бюджетный ориентир на 2015 год для стран экспортеров нефти составлял 75 долларов.

5. «Нефтяные соотношения» в большинстве своем приближаются к отметкам, сигнализирующим о перепроданности «черного золота» относительно других финансовых инструментов, что также может способствовать развороту динамики. В частности, соотношения Brent/WTI, Brent/Crude Oil, Brent/ S&P500 находятся довольно близко к нижним экстремумам и требуют пристального контроля за ситуацией, чтобы не пропустить возможность сформировать выгодную хеджевую стратегию. *

* Как только сигнал сформируется, мы предоставим отдельные рекомендации.

Попробуйте

онлайн-терминал Libertex

Начать торговатьИнвестируйте в любые активы бесплатно и без рисков. Оттачивайте торговые стратегии на виртуальных $50 000.

Получайте первыми торговые сигналы, аналитику и актуальные новости!

У Forex Club Libertex есть свое дружественное сообщество трейдеров с ежедневной активностью.

Подписывайтесь на Telegram