Криптоисследование 2.0 2019

Блокчейн - основа криптовалют

“Блокчейн – это вечный цифровой распределённый журнал экономических транзакций, который может быть запрограммирован для записи не только финансовых операций, но и практически всего, что имеет ценность“,

– Дон и Алекс Тэпскотт (Don&AlexTapscott), авторы “Революция блокчейна” (2016г).

“Как бы революционно это ни звучало, блокчейн действительно представляет собой механизм, обеспечивающий высшую степень учета и идентификации. Больше не будет пропущенных транзакций, ошибок человека или машины, или даже изменений, сделанных без согласия вовлеченных сторон. А наиболее важно то, что блокчейн помогает гарантировать законность транзакции путем записи её не только в главном реестре, а в распределённой системе реестров, связанных через защищенный механизм проверки”.

– Ян Кхан (Ian Khan), TEDx спикер. Техно-футуролог.

“Блокчейн решает проблему манипуляций. Когда я говорю об этом на Западе, люди говорят, что они доверяют Google, Facebook, или их банкам. Но остальной мир не доверяет организациям и корпорациям. Я имею в виду Африку, Индию, Восточную Европу или Россию. Речь не идет о тех местах, где люди действительно богаты. Потенциал блокчейна наиболее высок в странах, которые ещё не достигли такого уровня”,

– Виталик Бутерин, создатель Ethereum.

Станьте клиентом Libertex и воспользуйтесь полученной информацией.

Зарегистрироваться2009. По некоторым данным, различные проекты с блокчейном были разработаны во всем мире еще в 1990-х годах, но все они все работали в виде централизованной системы транзакций. Биткоин же - первое глобальное применение бездоверительной децентрализованной технологии блокчейна, которое появилось в начале 2009 года.

2013. В 2013 году информация о биткоине стала распространяться значительно быстрее, чем в предыдущие годы. Люди стали более заинтересованными в криптовалютах и их базовой технологии.

2014. В 2014 году количество децентрализованных блокчейн-систем выросло в три раза, в 2015-м об интересе к технологии заговорили глобальные финансовые, промышленные, государственные структуры.

2015. За 2015 год объем венчурного финансирования блокчейн-стартапов составил $482 млн, что на 30% больше, чем за весь 2014 год, и в 5 раз больше, чем в 2013 году. Банки мирового масштаба, такие как Goldman Sachs, JP Morgan, Credit Suisse и Barclays, уже объединились в консорциум R3 для пристального изучения работы блокчейна. С момента основания R3 в 2015 году к его рядам примкнуло уже более 80 крупных банков и финансовых компаний со всего мира, вдохновленных идеей оптимизации процессов при помощи технологии блокчейн. Основой упор делается на закрытые (приватные) системы, право доступа к которым имеет ограниченное число участников.

2016. В 2016 году блокчейн-стартапы получили $141 млн венчурного финансирования, а ICO (первоначальное предложение монет или, другими словами, краудфандинг с помощью блокчейна) собрали за тот же период уже $330 млн. Инвесторы поняли, что технология, на основе которой работает биткоин, куда интереснее самой криптовалюты и предоставляет намного больше возможностей, чем простые пользовательские платежи.

2020. Технология блокчейн обладает огромным потенциалом, особенно для оптимизации клиринга и расчетов, а также может выступать средством хранения всемирных сбережений – до $6 млрд в год.

1.1 Просто о сложном

Если вы когда-либо работали в Google Docs, вам будет проще понять систему функционирования блокчейн. Но даже если у вас не было такого опыта, мы вам поможем. Представьте таблицу, которая тысячи раз продублирована в компьютерной сети. Затем представьте, что эта сеть разработана таким образом, что она регулярно обновляет эту таблицу.

К примеру, как вы совместно работаете с документом Microsoft Word? Сначала вносите правки вы, потом пересылаете другому получателю и просите внести в него изменения. Проблема в том, что вы тратите время и пока не получили копию, внести изменения и увидеть уже внесенные не сможете.

Именно так сейчас работают традиционные базы данных. Два владельца не могут что-то делать с одной и той же записью одновременно.

Возьмем банки: они на некоторое время блокируют доступ (или уменьшают баланс) пока проводят транзакцию, затем обновляют другую сторону, а затем вновь открывают доступ (или заново обновляют).

В примере с Google Docs (или Google Sheets), обе стороны имеют доступ к одному и тому же документу в одно и то же время, и единственный вариант этого документа всегда виден для обоих. Это чем-то похоже на общий журнал транзакций, но это общий документ. Распределённая часть вступает в игру, когда совместное использование связано с рядом людей.

Информация, хранящаяся в блокчейне, существует как общая и постоянно сверяемая база данных.

Такой способ использования сети имеет очевидные преимущества:

- База данных блокчейна не хранится в каком-то единственном месте, а это означает, что он сохраняет записи действительно публично и они легко проверяются.

- Не существует централизованной версии этой информации, которую бы мог повредить хакер.

- Копии хранятся на миллионах компьютеров одновременно, и ее данные доступны для всех желающих в Интернете.

1.2 Как все устроено?

Блокчейн-сеть существует в состоянии консенсуса – автоматически проверяет сама себя каждые десять минут. Своего рода самостоятельный аудит цифровой экосистемы. Сеть согласовывает каждую происходящую транзакцию с интервалом в десять минут. Каждая группа этих операций валидации упоминается как “блок”. Из этого вытекают два важных свойства:

- Прозрачность – данные внедрены в сеть в целом, и они по определению являются публичными.

- Он не может быть разрушен – изменение любой единицы информации в блокчейне требует использования гигантской вычислительной мощности, чтобы подменить информацию во всей сети.

Теоретически, это может быть возможно. Но на практике вряд ли произойдет. Взятие под контроль системы, например, чтобы захватить биткоин, одновременно приведёт к эффекту его обесценивания.

Блокчейн представляет собой сеть из так называемых вычислительных “узлов” (нод).

Узел (нода) – компьютер, подключенный к сети блокчейн с помощью клиента. Этот клиент должен проверять и передавать транзакции. Он получает копию блокчейна, которая загружается автоматически при присоединении к блокчейн-сети.

Вместе они создают мощную сеть второго уровня, совершенно иное видение того, как может функционировать Интернет.

Каждый узел является “администратором” блокчейна и присоединяется к сети добровольно (в этом смысле сеть децентрализована). Тем не менее, каждый из них имеет стимул для участия в сети: шансы добыть биткоины.

Узлы, можно сказать, “добывают” биткоины, но этот термин не совсем корректный. На самом деле, каждый из них соревнуется, чтобы получить биткоины путем решения вычислительных головоломок. По первоначальной задумке, именно биткоин был смыслом существования блокчейна. Но теперь он призван быть лишь первым из многих возможных применений этой технологии.

Уже существует свыше 1000 криптовалют, похожих на биткоин (токенов, имеющих меновую стоимость). Кроме того, в настоящее время действуют или находятся в стадии разработки множество других потенциальных применений концепции блокчейн.

1.3 Зачем нужен блокчейн?

При хранении данных по всей сети блокчейн устраняет риски, которые присутствуют, если данные хранятся централизованно.

Сеть блокчейн лишена централизованных точек уязвимости, которыми могли бы воспользоваться компьютерные хакеры. Сегодня проблемы с безопасностью Интернета знакомы каждому. Мы все полагаемся на системы типа “имя пользователя / пароль”, чтобы защитить нашу идентичность и онлайн-активы. Блокчейн-методы безопасности используют технологию шифрования.

В основе её лежат так называемые публичные и личные ключи.

Публичный ключ (длинный ряд случайно сгенерированных чисел) является адресом пользователя в блокчейне. Биткоины, отправленные по сети, регистрируются как принадлежащие этому адресу.

Личный ключ как пароль, который даёт своему владельцу доступ к его биткоинам или другим цифровым активам. Храните свои данные в блокчейне, и они будут вечными. Это правда, хотя для защиты ваших цифровых активов также потребуется обеспечить сохранность вашего секретного ключа, распечатав его, т.е. создав так называемый бумажный кошелёк.

1.4 Блокчейн 2.0

В марте 2014 года вышла новая версия блокчейна, которая позволила записывать в базу не только историю платежей, но и метаданные (т.е. информацию о другой информации). Эта новация стала поворотным моментом.

Прежде технология была заложником одного продукта — биткоина, а теперь получила свободу. Блокчейну это позволило выйти из серой зоны, а стартапам, предлагающим его использовать, — добиться сотрудничества с крупными корпорациями.

Список проблем, которые можно решать с помощью «цифровой нотариальной системы», почти бесконечен.

Испанский банк Santander (10-е место по активам в мире) утверждает, что сможет использовать блокчейн в двух десятках рабочих процессов внутри банка. Применение технологии, по подсчетам аналитиков Santander, может к 2022 году сократить издержки финансовых организаций на $15–20 млрд, в первую очередь за счет экономии на трансграничных платежах, торговле ценными бумагами.

Как и с веб-инфраструктурой, необязательно знать, как работает блокчейн, для того чтобы он был полезен в жизни.

В настоящее время самую сильную позицию в использовании этой технологии занимают предложения в сфере финансов. Блокчейн потенциально исключает посредника для этих видов транзакций. Персональная вычислительная техника стала доступной для широкой публики после изобретения графического интерфейса пользователя, который принял форму “рабочего стола”. Аналогичным образом, наиболее распространенный графический интерфейс разработанный для блокчейна представляет собой так называемые “кошельки” – приложения, которые люди используют для покупки вещей за биткоины, или чтобы хранить биткоины, а также другие криптовалюты.

Онлайн-транзакции тесно связаны с процессами идентификации личности. Легко представить, что приложения-кошельки в ближайшие годы будут изменены, с тем чтобы они включали разные виды управления идентификацией.

Блокчейн обладает огромным потенциалом, он способен перевернуть мир и уже сейчас есть оценки того, в каком направлении он будет развиваться. Если хотите почитать подробнее о переворотных возможностях блокчейна - переходите по ссылке в приложение!

Криптовалюты

2.1 Определение

Развитие современных технологий вносит свои коррективы в нашу жизнь. Не обошло оно стороной и финансы. В эру интернет и безналичных платежей не могли не появиться цифровые деньги. Сегодня о криптовалютах совсем ничего не знает только ленивый. Так что же это такое?

Криптовалюта - цифровая счетная единица, учет которой децентрализован. Функционирование данных систем происходит при помощи распределенной компьютерной сети. Звучит сложно, не правда ли? На общепонятном языке это будет звучать примерно так: это электронные (цифровые) деньги, которые создаются частными компьютерами с использованием специальных алгоритмов шифрования.

Действительно это деньги. Но деньги, которые не имеют физического выражения. Их нельзя подержать в руках или положить в бумажник. Но ими можно расплатиться за товары и услуги. Правда, пока не везде и не за все. Но популярность криптовалют набирает обороты. И это неудивительно. Ведь преимущества налицо.

Децентрализация. У криптовалют нет регулирующего и контролирующего органа. Равно как и нет единого эмиссионного центра. Платежная система цифровых валют находится в руках пользователей. При этом операция по передаче криптовалют необратима. Никто не сможет ее отменить, заблокировать, оспорить или принудительно совершить.

Простота использования. Для того, чтобы оплатить товары и услуги не требуется заводить банковский счет. Отсутствие посредников при проведении операции обуславливает и отсутствие комиссий.

Растущее число компаний, которые позволяют оплатить свои товары/услуги криптовалютой. Кофе, пиццу и билет в кино можно оплатить цифровым деньгами. Но и это не все. Например, Virgin, принимает ими оплату за коммерческие полеты в космос. Можно за криптовалюту купить и Lamborghini, и даже недвижимость без банковских комиссий. Visa разрабатывает программное обеспечение для управления микроплатежами в цифровой валюте.

Анонимность. Для того, чтобы совершить перевод, нет необходимости раскрывать личную информацию (как в ситуации с банковскими картами).

Защита от инфляционных рисков. В современном мире традиционные деньги ничем не обеспечены. А это значит, что их может быть выпущено сколь угодно много. Количество же криптовалют, как правило, ограничено. Т.е. цифровые валюты по сути своей больше похожи на полезные ископаемые. И именно из-за того, что «эмиссия» криптовалют конечна, они не подвержены риску обесценения в связи с увеличением их числа в обращении.

Высокая степень надежности. По сути, единица криптовалюты это особый набор данных. Эта информация тщательно зашифрована с помощью методов криптографии. Сделано это для того, чтобы информацию нельзя было вскрыть. А если нельзя вскрыть, следовательно, нельзя и скопировать. Значит, невозможно и подделать.

Кроме того, криптовалюты не изнашиваются, как бумажные деньги, и не подлежат подделке.

2.2 История

На первый взгляд может показаться, что криптовалюты это новое явление. Многие считают, что история цифровых валют начинается лишь в 2009 году, когда была проведена первая биткоин-транзакция. На самом деле, корни развития цифровых денег уходят в прошлое столетие.

Еще в 1975 году нобелевский лауреат по экономике Фридрих Август фон Хайек опубликовал книгу «Частные деньги». В ней он, по сути, описал технологию большинства современных криптовалют, в том числе и их ограниченную эмиссию. Фон Хайек писал о том, что правительства стоит лишить монополии на выпуск денег. По его мнению, в отсутствии помех со стороны правительства, частные компании могли бы представить обществу обширный спектр валют. Таким образом, автор выразил в ней ключевой принцип криптовалют – их децентрализацию.

1983 год. Предложены первые протоколы «электронной наличности». Их разработали Дэвид Чаум и Стефан Брэндс.

В 1992 году Джим Белл, ранее работавший инженером в компании Intel, предложил идею «Биржи политических киллеров». В ней появились мысли о создании независимой цифровой валюты. Но так как концепция подразумевала сбор средств на устранение политиков, которыми недовольно население, она заинтересовала правоохранительные органы и, в конечном счете, канула в лета.

В 1996 году департамент криптографии Агентства национальной безопасности США подготовил отчет с обоснованием возможности существования криптовалюты. Исследование примечательно тем, что в нем, можно сказать, впервые используются такие термины как «электронная валюта», «цифровая валюта», а также описываются методы, позволяющие обеспечить анонимность.

Тогда же появляется и первая электронная валюта E-Gold и одноименная платежная система. В рамках данной системы имела хождение собственная валюта. При этом стоит отметить, что в отличие от современных электронных денег, E-Gold были обеспечены драгоценными металлами. Приобрести их можно было за традиционные деньги. По сути, данная система была анонимна, так как при регистрации в ней и открытии счета не требовалось никакой верификации личности.

1998 год можно считать знаковым. Вэй Дай описал концепцию бесплатной финансовой системы в интернете. Она получила название B-money. Одной из ее ключевых целей было отсутствие налогообложения. Но практической реализации этой концепции так и не произошло.

В том же 1998 году появились «деньги» Bit Gold, разработанные программистом Ником Сзабо. Его предложение заключалось в создании виртуальной валюты, добыть которую можно было, решив на компьютере сложные криптографические уравнения. Ответы высылались другим участникам для проверки и признания авторства. Так формировалась денежная масса, но была и возможность скопировать ответы и несколько раз произвести оплату одними и теми же деньгами. Решить эту проблему без появления контролирующего органа не смогли. И, следовательно, ни о какой децентрализации в данном случае речи быть уже не могло, что не устраивало автора системы.

2002 год. В Китае интернет-провайдер разработал собственную цифровую валюту. Изначально QQ coin появилась как виртуальная валюта, за которую можно было покупать всевозможные предметы в он-лайн играх. В этот период приобрести эту валюту можно было за юани только у провайдера. Но в течение трех лет сформировался вторичный рынок QQ coin. Его активно покупали и продавали на Taobao причем не только жители Китая. На территории страны эта виртуальная валюта использовалась для оплаты различных услуг нелегального бизнеса, а иностранные граждане за эти единицы покупали товары, которые в принципе нельзя вывозить из страны. В конечном итоге, в 2008 году Народный Банк Китая закрыл все вторичные рынки, на которых продавался QQ coin.

2008 год. Человек или группа лиц под ником Сатоси Накамота опубликовал файл с описанием протокола и принципа работы Bitcoin. Это была первая, появившаяся в мире криптовалюта.

2009 год.

- 3 января. Сеть генерации биткоин запущена в работу. Создан первый блок Bitcoin. Таким образом было выпущено первые 50 монет биткоин.

- 12 января осуществлен первый перевод биткоинов (первая транзакция). Сатоси Накамото перевел их Хеллу Финни.

- 5 октября произошел запуск биржевых торгов биткоином на бирже New Liberty Standard. На тот момент за 1 американский доллар давали 1309 биткоинов.

2010 год.

- 6 февраля состоялось открытие первой официальной биржи Bitcoin Market.

- 22 мая совершена первая покупка, оплаченная биткоинами. За 2 пиццы было заплачено 10 000 bitcoin или 25 долларов, по существующему на тот момент курсу. Покупку эту сегодня можно назвать исторической – пицца стала «золотой». Ведь за 7 лет курс криптовалюты вырос до 2700 долларов. Те 10 тысяч биткоинов сегодня превратились бы в 27 миллионов и мы стали бы свидетелями появления еще одного долларового миллионера.

- 17 июля появилась еще одна криптовалютная биржа: Mt.Gox. Надо сказать, что долгое время она была крупнейшей по объемам торговли bitcoin. Однако в 2014 году полностью прекратила вывод средств и была признана банкротом. Многие клиенты потеряли свои средства.

В 2011 году Сатоси Накамота отошел от дел. Он выпустил последнюю версию Bitcoin и с того момента разработкой технологии занялось криптовалютное сообщество.

Дальше больше. Началось стремительное развитие. Появлялись новые криптовалютные биржи, возможность обмена биткоинов не только на американский доллар, но и на целый ряд других мировых валют. Курс биткоина постепенно рос. У первой криптовалюты были взлеты и падения. Где-то ее использование разрешали, где-то запрещали. Возникали и другие проблемы, в том числе и несогласия среди участников сообщества. Но криптовалюта не только не исчезла. Напротив, в последние годы получила довольно широкое распространение и ежедневные объемы операций в ней растут из года в год. А вслед за битоином появилось еще несколько сотен криптовалют.

2.3 Виды криптовалют

Темпы роста, в целом, молодого рынка криптовалют поражают размахом. Ежегодно появляются десятки, а то и сотни новых цифровых валют. Какие-то из них являются форками (разработками на базе исходного кода) биткоина, какие-то создаются с нуля, как полностью новые и независимые системы. По состоянию на конец июля 2017 года на CoinMarketCap было зафиксировано 828 валют и 182 токена. Таким образом, общее число цифровых активов превысило психологическую отметку в 1000 видов. Общая рыночная капитализация этого рынка 8 августа 2017 года достигла исторического максимума 117 млрд долларов.

Конечно далеко не все новые инструменты приобретут достаточную популярность и найдут своих потребителей, чтобы получить место под солнцем. Многие из них довольно быстро исчезнут в никуда. Но уже сегодня есть 10 – 20 инструментов, которые доказали свою состоятельность и завоевали доверие криптовалютного сообщества. Вот о них мы и поговорим. О цифровых валютах с самым высоким уровнем капитализации. Ниже представлена таблица ТОР 10 криптовалют по данному показателю.

Не вызывает удивления тот факт, что пальму первенства занимает «пионер» криптоотрасли Bitcoin. О нем мы уже говорили, когда рассматривали историю создания цифровых валют. Его капитализация достигла 57 млрд долларов и составляет около 49% капитализации всего рынка криптовалют.

Первые биткоины были добыты в 2009 году. Общий объем эмиссии ограничен 21 млн монет. На сегодняшний день добыто уже около 75% всего объема. Но с каждым годом сложность добычи увеличивается, а вознаграждение за добытый блок уменьшается. Если в 2009 году за блок можно было получить 50 монет, то сейчас это 12,5 монет. С добычей новых 210 000 блоков вознаграждение сокращается в 2 раза. Биткоин называют стандартом на рынке криптовалют. Хотя, конечно, определенные недостатки у него есть, но их учитывают разработчики других виртуальных валют. Одним из основных является то, что приходится хранить огромные объемы данных. Плюс величина блока. Именно она стала камнем преткновения, криптообщество пыталось решить проблему масштабирования. Но единого решения, которое удовлетворило бы всех участников, принято не было и 1 августа в результате раскола сети биткоин появился альтернативный bitcoin cash. Его мы тоже рассмотрим, но позже.

Вторая по величине капитализации криптовалюта и основной конкурент биткоина. Эфириумом чаще называют платформу, основанную на технологии блокчейн. А валюту называют эфиром.

Впервые был предложен в 2013 году, но сеть заработала лишь летом 2015 года. Примечательно, что он был создан программистом из Канады с российскими корнями Виталием Бутериным. Впоследствии Гэвин Вуд смог доказать возможность создания системы, предложенной Бутериным и даже описал основные принципы ее работы. В рамках краудфандинга было собрано 18 млн долларов инвестиций, обменянных на 60 млн эфиров. При этом конечная эмиссия эфира пока не ограничена.

В отличие от биткоина в системе эфириум каждая сделка сопровождается умным контрактом. Т.е. в ней предусмотрена специальная программа, которая проверяет и автоматически выполняет условия договора. При этом стоит отметить, что умные контракты полностью исключают вмешательство извне. И это очень интересно для мирового сообщества. Поэтому у Ethereum весьма интересные перспективы.

Но, несмотря на это судьбу эфира нельзя назвать безоблачной. В июле 2016 года после разрушительной атаки на проект DAO (это была первая уникальная инвестиционная организация, основанная на блокчейне и умных контрактах, по сути, первый автоматический инвестиционный фонд), в рамках которой было похищено около $50 млн в криптовалюте ether, разработчики эфириума объявили о хардфорке, который возвращал похищенные токены их законным держателям. Такое произошло впервые. Пришлось откатить историю транзакций в блокчейне Ethereum. Но не все сообщество было согласно с таким шагом. В результате хардфорка появилась еще одна криптовалюта Ethereum Classic.

Впервые упоминание о Ripple, правда, не как о криптовалюте, а о платежной системе появляется еще в 2005 году. Компания развивалась и в 2011 году было принято решение о создании децентрализованной сети без возможности добычи криптовалют. Вернее, сразу весь объем 100 млрд монет одноименной криптовалюты Ripple ( тикер XRP) для системы расчетов был эмитирован компанией Ripple Labs. При этом стоит отметить, что Ripple не выступает в роли конкурента большинства криптовалют, в том числе и Bitcoin, так как больше это все же альтернативная система расчетов для самой банковской системы, в которой присутствует собственная денежная единица – XRP. Но при этом ее идее не противоречат платежи во всех валютах.

В результате Ripple занимает третье место по капитализации.

Причина проста. Во-первых, этот инструмент также дефляционен в силу ограниченного выпуска, как и другие криптовалюты. Каждая монета делится на 1 миллион частей. Их называют «каплями». За транзакцию в системе снимается комиссия 0,00001 XRP. Эти суммы впоследствии «сгорают», что приводит к уменьшению числа денежных единиц. А раз число денежных единиц уменьшается, это только повышает ценность оставшихся в обращении.

Во-вторых, технологию Ripple уже внедряют банки. В частности, мюнхенский Fidor. В 2016 Ripple Labs получила 55 млн. долларов инвестиций. В числе инвесторов значится компания Google. А в феврале текущего года компания подписала договор о сотрудничестве с крупнейшим банком ОАЭ. К тому же на платформе Ripple можно создавать системы управления корпоративными финансами в реальном времени. Таким образом, популярность Ripple будет только расти. А это неизбежно приведет к росту стоимости одноименной криптовалюты.

Самая молодая валюта в десятке по капитализации. BCC имеет общую историю с биткоином, но торгуется под иным тикером.

Она появилась 1 августа 2017 года в результате хардфорка Bitcoin. Но это разделение было неизбежно. О проблемах масштабирования биткоина говорилось уже давно. Криптосообщество обсуждало разные варианты улучшения этой валюты. Определенный консенсус был найден. Большинством была поддержан запуск протокола BIP91. Он предусматривает активацию SegWit (Segregated Witness – технология, которая позволяет увеличить эффективность блокчейна без увеличения размера блока), но с последующим увеличением размера блока до 2 Мб. Тем не менее, часть майнеров (в основном, китайские) была недовольна таким исходом. В результате, они запустили собственный протокол. И теперь есть два инструмента. Уже к вечеру 1 августа были сгенерированы первые 3 блока и добыты первые Bitcoin Cash. Котировки инструмента можно посмотреть на сайте биржи Bittrex.

Самый известный форк биткоина, созданный сотрудником компании Google. Часто его называют более дешевым аналогом Bitcoin или криптовалютным серебром. По капитализации он находится на шестом месте.

Ключевым отличием от биткоина является то, что блоки Litecoin генерируются гораздо быстрее, так как используется иной алгоритм хэшированиия. А это позволяет существенно ускорить проведение транзакций. Время подтверждения операции для Litecoin около 2,5 минут, в то время как у Bitcoin это 10 минут.

Эмиссия ограничена 84 миллионами единиц. Каждые 840 000 блоков вознаграждение при их генерации сокращается вдвое. В апреле 2017 года участники сообщества Litecoin приняли Segregated Witness.

NEM от английского New Economy Movement (новое движение экономики). На криптовалютных биржах торгуется под тикером XEM.

Появилась эта криптовалюта в 2015 году. Но NEM это не только криптовалюта, но и технологическая платформа. Основная цель разработчиков – выведение на новый уровень безопасности и скорости банковских транзакций.

В основе ее технологии лежит абсолютно оригинальный открытый код. Есть в ней и изюминка в виде способа определения пользователя, который будет генерировать следующий блок. Пользователь выбирается на основе вклада участника процесса в развитие и продвижение криптовалюты, а не величины доли майнера (т.е, по сути, размера капитала). Блок генерируется за 1 минуту.

Эмиссия NEM конечна. Добыть возможно 9 млрд монет. Наибольшую популярность NEM приобрел в Японии. Причем не только криптовалюта, но и технология. На ее основе была разработана приватная сеть Mijin. С ней сегодня работают крупнейшие банки страны восходящего Солнца. В период тестирования было проведено более 2 млн операций в течение суток. Это подтвердило надежность сети и криптовалюты. Планируется, что в скором времени произойдет выход на рынки Китая, Малайзии, Южной Кореи. Также на основе данной системы разрабатывается приложение, позволяющее регистрировать права собственности на земельные участки.

Кроме того, разработчиками создан модуль Apostille, позволяющий в блокчейне вести нотариальные записи и отправлять их пользователям на кошельки. Это первый подобный сервис.

Все это делает криптовалюту весьма интересной для инвестиций.

Появился в июле 2016 года в результате хардфорка эфира. Как уже было сказано выше, разделение эфира произошло после хакерской атаки на проект DAO. В ответ на это событие Ethereum Foundation принял решение изменить программный код. Однако часть пользователей не захотела переходить на новый код. Именно результатом этого и стало появление второго эфира - Ethereum Classic. По сути, ETC это старый эфир, который существовал до хардфорка. Это все та же площадка для разработки онлайн-сервисов на базе технологии блокчейн.

Стоит отметить, что Ethereum Classic обладает довольно высокой ликвидностью. За год с момента появления объемы торговли ETC превышали объемы ETH. А это довольно значимый показатель. Именно поэтому многие биржи включили эту цифровую валюту в свой инструментарий. Помимо этого сейчас есть ряд инвесторов, готовых принять участие в развитии системы, что делает ее будущее достаточно устойчивым.

DASH - это не только цифровая валюта, но и децентрализованная платежная система. Появилась еще в 2014 году. Первоначально она носила название Xcoin, которое было позднее изменено на Darkcoin. А спустя еще какое-то время произошло третье переименование: DASH.

Технология DASH основана опыте биткоина и его форков, но в нее включены и уникальные собственные «фишки», работающих над ней программистов. Разработчики ставят амбициозную цель: сделать лучший альткоин, который станет прямым конкурентом пионера криптовалютного рынка Bitcoin. При этом ключевой особенностью этой цифровой валюты является ставка на повышенную анонимность.

Особый алгоритм хэширования, основанный на 11 этапах, существенным образом повышает и безопасность DASH. Но на скорости транзакций подобные нововведения не сказываются. Подтверждение операций происходит весьма быстро.

Как и большинство криптовалют DASH по своей природе не подвержен инфляции. Всего можно добыть 22 млн монет. При этом по факту ожидается наличие всего 16 – 18 млн монет.

В мире с ним работает большое число различных торговых точек. И диапазон будет только расширяться. Над продвижением популярности валюты работают специалисты, привлекая новых инвесторов и пользователей.

Разрабатывалась эта криптовалюта специально для Интернета вещей. Она основана на протоколе с открытым исходным кодом. Однако код этот не ограничивается рамками технологии блокчейн. Происходит это за счет появления Tangle. Это специальный механизм, который позволяет не брать комиссию за транзакции и избавиться от фиксированного лимита на количество транзакций, которые могут быть подтверждены за секунду. Использование технологии ведет к тому, что чем выше активность в сети, тем быстрее работает сама сеть.

Есть у IOTA и еще одна особенность. Она самым лучшим образом «заточена» под микроплатежи, например, в 1 цент. В традиционных криптовалютах комиссии майнерам за операции на небольшие суммы высоки. Да и ждать подтверждения приходится долго. IOTA полностью самоподдерживающаяся платформа. В ней нет майнеров, а владельцы монет могут подтверждать сделки других пользователей. Именно то, что валюта используется для микроплатежей обусловило единовременное создание большого числа монет около 2,78 квадриллионов.

За Интернетом вещей будущее. По некоторым прогнозам количество соединений посредством Internet of Things достигнет 1 миллиарда в ближайшие 3 – 4 года. Но практически все интернет-технологии подвержены DDoS-атакам. А значит, необходима надежная система защиты и безопасный механизм расчетов. Создание таких механизмов и ставит своей целью IOTA. Следовательно, будут появляться новые инвесторы, а курс криптовалюты будет расти.

Появилась в апреле 2014 года. Не является форком биткоина. Эмиссия Monero не ограничена. Изначально планируется выпустить 18,4 млн монет. Ориентировочно все они будут эмитированы к концу весны 2022 года. Но в дальнейшем систему будут поддерживать майнеры. Каждые 2 минуты будет открываться новый блок с вознаграждением 0,6 монеро.

Основной упор разработчиками делается на конфиденциальность. Это достигается путем применения специального протокола (CryptoNote), который осуществляет запутывание кода, что существенно усложняет анализ и понимание алгоритмов работы. Также в работе используется технология Ring Signature, которая предоставляет не отслеживаемые транзакции, что достигается использованием одноразовых ключей для каждого отдельного платежа.

Monero в 2016 году была принята для расчетов AppStore. Учитывая, что разработчики ведут активную работу по продвижению валюты, могут появиться и другие крупные игроки, принимающие ее к оплате. Потенциально это может обеспечить высокий спрос на монеро. Однако ее анонимность вызывает повышенный интерес со стороны теневого рынка в Интернет. Крупнейшие площадки DarkNet, торгующие оружием и наркотиками заявили о приеме monero в качестве оплаты за товары и услуги. А то, что имеет активное использование в теневом секторе, может рано или поздно плохо закончить (вспомним QQ Coin).

Данный раздел ставил своей целью не только познакомить читателя с большим числом криптовалют, но и дать представление об их перспективах. Это знание поможет в дальнейшем выбирать правильные инструменты для инвестиций.

2.4 Откуда берутся криптовалюты?

Мы уже неоднократно говорили об эмиссии или добыче криптовалют. Так каким же образом можно получить эти активы?

Добычу криптовалют называют майнингом (от английского mining – добыча полезных ископаемых). Действительно, процесс получения криптовалют можно сравнить с процессом добычи полезных ископаемых, например, золота. Только тут работать надо не киркой и лопатой, а мощностями компьютера. Технически, добыча криптовалюты это решение сложных математических задач. Каждая новая криптомонета создается в результате построения хэш-последовательности с учетом предыдущей истории транзакций. Т.е. программа отыскивает правильную последовательность чисел, соответствующую заданному алгоритму. Участник сети, обеспечивший расчет криптографической подписи блока, получает вознаграждение в соответствующей криптовалюте (bitcoin, litecoin и т.п.). При этом для получения «самородка» в виде «генерирующей транзакции» приходится перекопать большой объем необогащенной породы - не подходящих к блоку кодов.

Теоретически намайнить цифровую валюту может любой пользователь, установив и запустив на своем компьютере специальную программу, так как код протокола полностью открыт. При этом следует отметить, что сеть является одноранговой, т.е. все участники процесса равны. Нет никакой иерархии.

Несмотря на то, что код клиента и протокола криптовалют полностью открыт, создание некоторых новых монет – сложный и дорогостоящий процесс. Да, некоторые криптовалюты по-прежнему можно добывать используя мощности личного ПК. Но добыча других, например биткоина, уже вышла на промышленные масштабы. Число монет ограничено, а число добытых увеличивается с каждым днем. Следовательно, сгенерировать новый код становится все сложнее и сложнее. Ведь растет не только количество намайненных монет, но и, с ростом их биржевого курса, тех, кто хочет их добыть. И, если раньше для добычи крииптомонет достаточно было просто мощного домашнего ПК или хорошей игровой видеокарты, то сейчас для этого уже используются специальные интегральные схемы (ASIC) и даже создаются майнинговые фермы.

Майнинг – основа целостности и надежности системы любой криптовалюты. Именно работа майнеров обеспечивает основные функции криптосети. Это и подтверждение транзакций, и защита от внесения в нее ложных сделок и блоков (ведь каждый последующий хэш соединяется неразрывной цепочкой с предыдущим и чтобы внести изменения нужно провести слишком большую работу), и защита сети от внешних атак. При этом считается, что чем больше пользователей, тем надежнее сеть.

Но есть и другой вариант получения криптовалют или токенов. Это ICO.

ICO (Initial Coin Offerings) - первичное размещение монет. Это выпуск каким-либо проектом токенов (или криптовалюты), предназначенных для оплаты услуг площадки в будущем. Зачастую оплату токенов осуществляют криптовалютой: уже известными биткоинами или эфирами. Это явление можно сравнить с IPO (первичным размещением акций). Но в отличие от IPO пользователь, приобретший монеты или токены не получает права воздействовать на внутренние управленческие решения. По сути, ICO это способ компании привлечь в разрабатываемый проект денежные средства. При этом стоит помнить, что ценность токенов не гарантирует никто, кроме эмитировавшей их компании. Да, есть компании, которые предлагают интересные решения, способные изменить существующий взгляд на некоторые вещи и рынки. А ведь какие-то проекты, выходящие на ICO, просто предпринимают попытку заработать на ажиотаже вокруг этой темы. Поэтому при выборе объекта вложений стоит быть предельно внимательным.

В частности, внимание стоит обратить на такие моменты, как обоснованность проведения ICO и выпуска криптовалюты. Изучить планы компании по развитию проекта. Получить информацию о возможности майнинга валюты – так как от числа участников системы зависит ее работоспособность и надежность. Посмотреть, оставляет ли команда основателей проекта долю токенов себе без возможности обменивать их в течение первых 2 – 5 лет работы проекта. Если вся эта информация будет доступна, уже можно полагать, что разработчики проекта не планируют мошеннических схем и он может быть интересен для инвестиций.

Несмотря на все вопросы, которые пока есть к ICO, явление это набирает обороты. В период 2013 – 2015 годы включительно было привлечено 150 млн долларов, за 2016 год уже 330 млн. А за первое полугодие 2017 свыше 1 млрд долларов!!!

И это не предел. Во втором полугодии около 110 проектов планирует привлечь средства через проведение ICO. Ускорение темпов роста подобных привлечений свидетельствует лишь об одном: люди верят в перспективность криптовалютных проектов и в то, что цифровые инструменты прочно войдут в экономики крупнейших стран мира. Для примера. Ходят слухи о том, что Russian Miner Coin - компания, совладельцем которой является один из советников российского президента, намерена провести ICO, в рамках которого планирует собрать 100 млн долларов на развитие добычи криптовалют в России и составить конкуренцию Китаю. РФ может занять около трети доли рынка добычи криптовалют в будущем.

О том, что данная практика будет существовать и в дальнейшем свидетельствует и тот факт, что Комиссия по ценным бумагам и рынкам США (SEC) взяла процедуру ICO под контроль. Они заявили, что компании, осуществляющие первичное размещение токенов должны придерживаться федеральных законов о ценных бумагах при продаже цифровых активов. Подобные решения будут позитивно сказываться на процедуре ICO. Да, возможно, размещений станет чуть меньше, однако, вырастет их качество и надежность.

Вот мы и подошли к еще одному очень важному моменту. Регулирование рынка криптовалют.

2.5 Регулирование

В момент появления криптовалют они воспринимались только как денежные суррогаты. Но эволюция цифровых денег и широкое их распространение влечет за собой необходимость искать правовую базу. Ведь проще разрешить и контролировать, чем запрещать и бороться с теневым рынком.

Сегодня все страны мира по отношению к криптовалютам можно разделить на 3 лагеря.

Страны, где криптовалюты полностью запрещены. В большинстве своем это страны третьего мира. Запрет на цифровые валюты поддерживают Боливия, Бангладеш, Эквадор, Исландия, Вьетнам. По большей части мотивируют это тем, что операции в Bitcoin и ему подобных являются конфиденциальными. А это значит, что валюта может стать инструментом для отмывания денег, торговли наркотиками, незаконных платежей и уклонения от уплаты налогов.

Дружелюбно настроенные страны. К этой категории можно отнести большинство стран мира. Правовой статус криптовалют в них разный. Где-то, как, например, в Украине, не запрещен майнинг криптовалют. В Китае частным лицам разрешено добывать цифровые валюты и торговать ими на специализированных биржах. Да, был момент, когда в Китае запрещался вывод средств с криптовалютных бирж. Однако в июне 2017 года ситуация стабилизировалась. При этом стоит отметить, что в Поднебесной введена регистрация криптобирж.

В странах Евросоюза отношение к криптовалюте также достаточно лояльное. Суд ЕС признал, что биткоин в налогообложении является валютой, т.е. по факту приравнял криптовалюты к фиатным деньгам. Но, несмотря на лояльность, отношение в разных странах неоднозначное.

Франция к ним относится сдержанно, особенно в свете нескольких террактов, произошедших в стране.

Германия настроена более дружелюбно. В стране bitcoin признан личным денежным средством, т.е. возможны расчеты между физическими лицами.

Криптовалютное сообщество Польши активно развивается и прилагает все усилия, чтобы привлечь как можно больше людей к биткоину и блокчейну. При этом стоит отметить, что правительство страны настроено к цифровым валютам дружелюбно. Они создали ряд программ, нацеленных на продвижение криптовалютных технологий.

В Великобритании к криптовалютам также относятся как к «частным деньгам». При конвертации в другую валюту налог не платится, а вот при покупке за цифровые валюты товаров или услуг платится НДС.

В Швеции к криптовалютам относятся очень благосклонно. Такой способ платежей был легитимизирован главным финансовым органом страны. Естественно, это будет провоцировать более широкое использование цифровых валют. В январе 2017 года в ЦБ Швеции заявили, что рассматривают возможность выпустить собственную цифровую крону.

Над созданием «цифрового сингапурского доллара» работает и Банк Сингапура.

В Гонконге Консультативный совет по развитию финансовых услуг при Администрации призвал власти официально признать цифровые валюты и инвестировать в развитие технологии распределенного реестра

В Норвегии биткоин признан биржевым активом. В США криптовалюты считаются полноценным инвестиционным инструментом. При этом в Штатах попадает под налогообложение и эмиссия, и доход от роста курса криптовалюты.

В России отношение к виртуальным валютам изменилось существенным образом за последнее время. Еще не так давно за биткоины грозили уголовным наказанием. Сейчас же заговорили о регулировании. К концу 2017 года должен быть принят закон, устанавливающий статус и виртуальных денег, и блокчейн-проектов в России. Но если не криптовалюты, то блокчейн вызывает пристальный интерес в стране. Центробанк на базе Сбербанка уже проводит эксперименты с блокчейном Etheriun для обработки онлайн-платежей и проверки данных клиентов. Это ли не подтверждение лояльного настроя?

Индия может в скором времени легализовать криптовалюты. В стране создана комиссия из представителей министерства финансов, министерства информационных технологий, Государственного и Резервного банков Индии для выработки единой концепции регулирования цифровых валют.

Единственной страной, где криптовалюты абсолютно законны пока является Япония. С 1 апреля 2017 года биткоин приравняли к традиционным деньгам. С этого момента криптовалюта является таким же официальным платежным средством, как и иена. После краха биржи Mt Gox началась работа над законами, защищающими игроков рынка от возможных банкротств криптовалютных бирж, а также предотвращающих отмывание денег через эту систему платежей. Результатом этого стало существующее положение вещей.

Да, единого мнения по регулированию криптовалютного рынка пока нет. Но одно можно сказать с уверенностью. Эти активы все прочнее проникают в повседневную жизнь и шаги в направлении легализации в том или ином варианте будут предприниматься большинством стран.

Как получать прибыль от криптовалют?

У криптовлают есть главное правило: никто ничего не знает наверняка. Все участники этого рынка движутся без путеводителя, наощупь, протаптывая свой собственный новый путь. История криптовалют коротка. Она насчитывает чуть более 8 лет. Для примера можно посмотреть на историю Интернета, разработка которого стартовала в 1969 году. Но лишь в 2000-х эта технология прочно вошла в жизнь и при этом продолжает развиваться. Это более чем 30-летняя история.

Кому-то криптивалюты интересны как эксперимент, кто-то рассматривает их как новую будущую мировую волюту, кто-то смотрит на них как средство заработка и инвестиций, а кто-то следит за технологией блокчейн и безразличен к колебаниям цен.

В этом исследовании мы будем рассматривать криптовалюты как инструмент заработка и инвестиций. Отсутствие регулирования и страхования вкладов делает криптоинвестирование довольно рискованным. Поэтому необходимо сразу указать, что цифровые валюты необходимо оценивать как венчурную инвестицию. Однако если такая инвестиция выстреливает, то приносит колоссальную прибыль. Рост стоимости различных криптовалют в первом полугодии 2017 года тому подтверждение – 300, 500, 1000 и более процентов!!!

Заработать на электронных валютах можно многими способами:

- Создать собственную криптовалюту

- Добывать уже существующую криптовалюту (майнинг, облачный майнинг)

- Участвовать в ICO

- Купить криптомонеты в кошелек и удерживать их

- Торговать криптовалютой на бирже

- Торговать CFD на криптовалюту

3.1 Создание собственной криптовалюты

По состоянию на конец июля 2017 в мире насчитывалось свыше 1000 криптовалют. За каждой из них стоит команда программистов и проектных менеджеров, которые ее продвигают.

Даже если посчитать, что на каждую новую валюту нужна команда 5-10 человек, речь идет всего о 8 000 вовлеченных людей в момент создания криптовалюты. Население земли 7,5 млрд человек. Таким образом, создав собственную валюту можно попасть в одну десятитысячную процента жителей планеты создавших свой актив.

Но вы действительно можете сделать это сами. Ведь для взаимных платежей не всегда есть смысл покупать криптовалюту за деньги. В некоторых случаях удобнее сделать собственную платежную систему с собственной валютой. Например, она может быть удобным средством расчета между друзьями или инструментом приема микроплатежей на сайте или в игре (игровая валюта). Каждому пользователю после регистрации начисляется определенная сумма, которую он может использовать по своему усмотрению. По примеру игровых валют можно даже открыть обменный пункт, при этом вы сами будете контролировать эмиссионный центр.

Однако для этого нужны серьезные знания в области программирования и усидчивость. Придется проработать много специализированных ресурсов и пообщаться со специалистами в данном направлении. Необходимо внимательно изучить биткоины и другие существующие валюты, чтобы понять как они работают. И главное, если вы не приобрели опыта заработка на других криптовалютах, создавать собственную не рекомендуется.

Но если вы решили все же сделать собственную криптовалюту, имеете план по ее использованию и продвижению, мы подскажем первые шаги.

Итак, вы можете сделать форк - клон уже существующей криптовалюты. Для этого необходимо скопировать исходный код биткоина к себе на компьютер, изменить название, правила эмиссии и скомпилировать программу. После этого нужно обязательно намайнить (эмитировать) несколько миллионов монет и пригласить друзей и знакомых их приобрести. Это можно сделать с помощью свободного пакета программного обеспечения Open-Transactions. Эта платформа поддерживает создание неограниченного количества эмиссионных центров. Вы можете выпускать свою валюту или акции, платить дивиденды акционерам, создавать для пользователей счета со списком их активов, получать и отправлять цифровые деньги, выписывать чеки, генерировать валюту для счетов в магазине, торговать на рынке и т.д. В общем, это полноценная финансовая система полностью под вашим контролем. Есть еще как минимум одна альтернативная платформа для создания собственных криптовалют, это проект Mastercoin. Фактически, это новый протокол на базе Bitcoin.

Ваш заработок на создании собственной криптовалюты может составить миллион процентов от вложений. При этом вы будете постоянно находиться в поиске новых инвесторов для подключения к проекту и росту его стоимости. Возможно, потребуется провести ICO для привлечения финансирования на развитие (но знайте, что по законам США ICO приравнено к выпуску акций и требует регистрации при осуществлении его и торговле на территории страны). Привлеченные средства идут на финансирование финальной стадии разработки, маркетинг или направляются в специальные фонды развития для поддержки проектов в долгосрочной перспективе. Однако будьте готовы, что эти усилия могут быть тщетными, если у вас нет достаточной базы и идей для распространения.

3.2 Bitcoin краны

Что такое кран биткоин, он же кран сатоши?

Биткоин-краны - это сайты, созданные специально для раздачи бонусов в виде криптовалюты посетителям. Проще говоря - это бесплатная лотерея, где раздают деньги каждые несколько минут. «Раздача слонов» только выгладит бесплатной. На самом деле создатели кранов за счет большого количества людей, приходящих к ним на сайт, зарабатывают на рекламе гораздо больше, чем отдают посетителям. В разные моменты времени таких сайтов может быть от 50 до 150.

Для того что бы зарабатывать на биткоин-кранах необходимо для начала создать электронный кошелёк, в котором можно хранить полученные доходы и затем менять их на традиционную валюту. Среди таких биткоин-кранов можно выделить Freebitco.in, Freedoge.co.in. Следует отметить, что самостоятельно делать клики на сайтах затруднительно и требует больших временных затрат, ведь раздача идет как лотерейный бонус. Поэтому гораздо проще написать или заказать интернет-бота, который выполнял бы всю рутинную работу в автоматическом режиме. Более детально можно прочитать о таком боте здесь.

3.3 Покупка криптовалюты в кошелек

Можно стать пассивным инвестором в криптовалюты, используя правило: купи и держи. Для этого достаточно открыть электронный кошелек и купить в него интересующую вас криптовалюту. Покупку цифровой валюты можно осуществить на бирже, на специализированных сайтах и напрямую у продавцов.

В данном случае вы, как инвестор, рассчитываете на рост стоимости купленной криптовалюты через определенное время. Если вы готовы долго держать электронные деньги, то в целом момент покупки вам будет не так важен, хотя оптимально входить на коррекциях цены. Если же срок вашего пассивного владения непродолжительный, необходимо тщательно выбирать момент покупки и цену, которую предложат вам при зачислении в электронный кошелек.

Как это сделать: вам понадобится банковская карта со средствами и компьютер, подключенный к интернету. Есть множество сайтов, на которых можно осуществить покупку криптовалюты.

Большинство участников этого рынка рекомендуют обращать внимание на такие параметры:

- Доступный для покупки объем

- Стоимость криптовалюты. Посмотрите текущие курсы на биржах или в вашем терминале

- Способ оплаты

- Описание продавца, для того что бы отсеять мошенников.

На выборе кошелька для криптовалют остановимся отдельно, поскольку важно понимать уровень безопасности и оперативного доступа. Наиболее надежным по общему признанию способом является вывод средств на холодный кошелек, например, тщательно защищенную флешку, на которой и хранятся записи о ваших криптовалютных сбережениях. Для защиты от несанкционированного доступа могут использоваться самые разные способы — от криптографически генерируемых паролей до биометрической идентификации.

Если вы не собираетесь делать долгосрочные инвестиции, этот способ может оказаться неудобным из-за необходимости частого обращения к такому кошельку. Если существует необходимость сравнительно часто совершать операции с криптовалютой, то имеет смысл завести “горячий кошелек” — онлайн-аналог холодного кошелька. Однако в этом случае возникает риск взлома и кражи средств.

По этой причине большинство специалистов рекомендуют держать на “горячем” хранении небольшие суммы, необходимые для повседневных операций, а основные средства хранить в “холодном” кошельке. Если же большинство операций с криптовалютой совершаются на бирже, то, во избежание регулярных расходов на комиссии, разумнее хранить средства прямо на бирже. Это решение является самым удобным, но не самым безопасным способом хранить криптосбережения, так как биржи теоретически могут заблокировать вывод средств, подвергнуться взлому или попросту разориться, как случалось уже не раз.

3.4 Торговля на бирже

Зарабатывать на цифровых валютах можно на криптобиржах. Чем больше биржа – тем больше ликвидность и меньше разница между ценой покупки и продажи. Ваш заработок - это изменение цены криптовалюты, которое происходит под влиянием спроса и предложения. На бирже также можно проводить моментальный обмен криптовалют. Биржа за любую сделку берет свою небольшую комиссию (около 0,15%-0,25% для минимальных сумм).

Первая десятка бирж выглядит следующим образом:

Самыми популярными биржами на постсоветском пространстве являются BTCe (деятельность которой приостановлена в связи со скандальной историей в юле 2017 года) и Poloniex (в разговорной речи Поло https://poloniex.com.). Перед тем как воспользоваться услугами биржи, прочтите отзывы. Наверняка вы найдете невероятно большое число негативных отзывов относительно этих бирж, таких как «долго выводят деньги», «служба поддержки не торопится с ответом» и т. д. Но подобные отзывы могут встречаться про все биржи.

Для торгов необходимо зарегистрироваться на бирже, завести денежные средства, получить пароли к своему счету и торговать согласно установленным правилам. Главная особенность – ваши деньги и криптовалюта привязаны к бирже. Криптобиржи практически не регулируются, не застрахованы от взлома и регулярно подвергаются DDoS-атакам. Поэтому крах биржи – это, как правило, крах всех средств находящихся на бирже.

Злоумышленников мало интересуют кошельки, на которых хранится пара биткоинов. Им нужны Интернет-сервисы в базах данных, в которых хранится большое количество ключей или биткоинов. Это биткоин-биржи, майнеры, интернет-магазины и владельцы больших сумм криптовалют.

События июля 2017 года (BTCe), августа 2016 (Bitfinex) и сентября 2014 (Mt.Gox) показали, что торговля на биржах имеет достаточно высокие риски. Ключевой риск – это риск взлома, в результате чего биржа останавливается, торги замораживаются, все счета блокируются на несколько дней с последующим обвалом котировок. Причем такой вариант будет меньшим злом. Если атаку не удастся остановить, речь будет идти уже о краже средств. А это риск полностью потерять свои сбережения, размещенные на бирже.

В частности, в 2016 и 2014 годах были взломаны крупнейшие биржи криптовалют Bitfinex и Mt. Gox.

В результате взлома третьей по объему операций биржи Bitfinex, преступникам удалось вывести 119 756 единиц криптовалюты, что на момент атаки составляло $65 млн. Сразу после того, как об инциденте стало известно, курс криптовалюты упал на 5,5%. За два падение биткоина составило 18%, что привело к снижению его капитализации примерно на $1,5 млрд. На продолжительное время все операции биржи, в том числе ввод и вывод средств, были прекращены. Восстановив торги, биржа распределила потери среди всех пользователей.

Взлом крупнейшей для своего времени биржи Mt.Gox был осуществлен в феврале 2014 года. По словам руководства биржи, с кошельков было в общей сложности украдено $450 млн. Позже компания «обнаружила» $100 млн (в эквиваленте) на одном из кошельков, но все остальное пропало безвозвратно. После взлома курс биткоина упал на 30%. Другие биржи криптовалют остановили работу. Поскольку клиенты Mt.Gox не имели технической возможности конвертировать свои средства в реальные деньги, биржа оказалась изолирована от всей биткоин-системы. Это привело к тому, что сначала внутренний курс площадки сполз до отметки $100 за монету, а после торги прекратились вовсе. В последний день февраля руководство объявило о банкротстве биржи.

Были и более мелкие взломы, которые не привели к масштабным последствиям. Например в конце апреля 2017 года Южнокорейская биткоин-биржа Yapizon заявила об взломе, в результате которого были похищены средства инвесторов на сумму более чем в $5 млн. В официальном заявлении говорится, что неизвестные хакеры взломали четыре горячих кошелька биржи. В общей сложности было похищено 3816 биткоинов (около 37% средств инвесторов). Потери были распределены между всеми участниками биржи. Т.е. со всех списали по 37% средств.

Вывод из этого напрашивается простой. Торговать можно только на проверенных биржах и каждый раз выводить свои средства в электронный кошелек. По данным одного из исследований, 45% всех открытых криптобирж в конечном итоге закрывались и часто с потерей цифровых валют клиентов. Поэтому лучше торговать криптовалютами не через криптобиржи, а через брокеров.

3.5 Участие в ICO

Аббревиатура ICO расшифровывается как Initial Coin Offering, то есть первичное размещение монет или, как их еще называют, токенов. В ходе ICO команда проекта распродает цифровые токены за криптовалюты или традиционные деньги среди инвесторов. Позже эти монеты можно использовать на платформе проекта в качестве внутренней валюты или торговать ими на биржах.

Приобретая предлагаемые на ICO токены, инвесторы в первую очередь рассчитывают:

- Получить выгоду от их продажи по более высокой цене в будущем (классический пример — Ethereum, чьи токены во время ICO летом 2014 года стоили менее одного цента, а сегодня их цена выросла почти до $300);

- Воспользоваться токенами по прямому назначению, получив заявляемые услуги по более низкой цене.

Если вы решились на участие в ICO, то внимательно анализируйте его. Подготовка к инвестированию подразумевает изучение не только форумов и тематических СМИ, но и чтение White paper (т.е. специального документа, где содержится в открытом доступе вся информация о стартапе) проекта. После всего этого можно посовещаться с экспертами. Если отнестись к подобным мерам предосторожности серьезно, это позволит существенно снизить риск потери вложенных средств. Важно понимать, что вы покупаете и с какой целью. Жадность и погоня за быстрой наживой рано или поздно приводят к финансовым потерям. Безусловно, даже самые провальные в своей сути криптовалютные проекты в среднесрочной перспективе могут иметь колоссальный спекулятивный потенциал. И если как инвестор вы рассчитываете именно на это, не стоит вкладывать больше денег, чем вы готовы потерять.

Поэтому внимательно изучите соглашение о продаже (Token Sale Agreement). При прочтении этого документа могут всплыть на поверхность любопытные детали, о которых организаторы ICO, возможно, публично не заявляли. Кроме того, существуют негласные индикаторы добросовестных намерений проекта:

- Наличие всех необходимых соглашений и правил, опубликованных на веб-сайте в качестве публичной оферты

- Готовый рабочий прототип

- Грамотно составленные white paper и остальная документация

- Наличие escrow (специальный условный счет, на котором учитываются имущество, документы или денежные средства до наступления определенных обстоятельств или выполнения определенных обязательств)

- Инкорпорированность (регистрация) самой компании

- Незапятнанная репутация людей, стоящих за проектом.

Самым большим риском можно назвать обычное мошенничество, когда создатели проекта преследуют лишь одну цель: собрать деньги пользователей.

Кроме того, поскольку законов, которые бы регулировали проведение краудсейлов (предпродажи токенов криптовалюты с целью привлечения инвесторов, которая происходит еще до ICO) , на данный момент не существует (в США принят закон только в июле 2017 года), с позиции инвестора эта сделка всегда основана на доверии. Нельзя исключать и того, что проект может не дожить до стадии появления продукта или разочаровать инвестора своей реализацией.

Кроме того, в своем нынешнем виде ICO, как правило, проводятся в один раунд, а шансы получить дополнительное финансирование у них невелики. Это также можно рассматривать как потенциальный риск с точки зрения долгосрочного существования проекта.

3.6 Майнинг

Простыми словами майнинг – это процесс создания новых криптомонет в результате обработки данных. Их создание затруднено и требует значительных усилий. Именно поэтому, часто майнинг сравнивают с добычей ископаемых. Лицо, занимающееся криптодобычей, называется майнер.

Майнеру необходимы знания в сфере программирования и криптографии, наличие узкоспециализированного программного и дорогостоящего аппаратного обеспечения (нужны специальные ASIC-процессоры, блоки питания, эффективное охлаждение и т.д.). Действительно, для майнинга необходимо купить или арендовать соответствующую компьютерную технику, подключить ее к высококачественному интернету и бесперебойному источнику питания 24 часа в сутки 7 дней в неделю.

Надо сказать, что оборудование, действительно, недешево. Обрабатывающий блок майнинга стоит от 500 до 3000 долларов. Стоимость зависит от производительности и потребления электроэнергии. Чем выше мощность и ниже потребление – тем выше стоимость. Блок питания – 130 - 160 долларов. Другое вспомогательное оборудование еще 150 долларов. Итого, минимальный стартовый пакет – от 800 до 3300 долларов.

Основными постоянными затратами являются расходы на электроэнергию. Одна сверхмощная видеокарта для майнинга биткоинов, которая есть у профессионального добытчика криптовалюты, потребляет электричество в объеме, достаточном для обеспечения им дома на одну семью в течение нескольких дней. Майнинг-ферма может в месяц потреблять электричества на сумму свыше 300 тыс. долларов.

С появлением биткоина в 2009 году мир охватила криптовалютная «лихорадка». Сотни тысяч людей подключились к системе и начали усердно добывать новые монеты. И эта работа была оправдана. На «заре» развития один блок оценивался в 50 биткоинов. С 2012 года показатель уменьшился в два раза и достиг отметки в 25 биткоинов, с середины 2016 года размер вознаграждения снизился до 12,5 биткоинов. До середины 2016 года майнинг считался относительно выгодным.

На сегодняшний день самый дорогой и мощный производительный компьютер может произвести 1,4 - 1,75 биткоина в год. За потребленную электроэнергию необходимо будет заплатить почти 1 тыс. долларов. Таким образом, при курсе биткоина 2700 долларов вы сможете заработать 2,9 тыс. долларов за год. Но следует также учесть первоначальные затрат в 3300 долларов. В результате ваш чистый убыток составит порядка 400 долларов в первом году. Лишь на второй год можно выйти на чистую прибыль от майнинга, и то, при условии, что курс биткоина не снизится. Для окупаемости проекта за два года стоимость биткоина не должна снижаться ниже 1250 долларов при текущей стоимости электроэнергии.

Самостоятельно оценить доходность майнинга можно на сайте.

Очевидно, что по мере роста популярности криптовалюты, растет число операций с ее использованием, но растет и сложность обработки данных. Представьте необходимость обработать 100 платежей и 100 миллионов платежей. Конечно же, миллионы операций обработать труднее. Именно поэтому для майнинга необходимы такие мощные вычислительные компьютеры.

Конечно, биткоин и эфир самые популярные цифровые валюты и отчасти поэтому добывать их сложно и дорого. Майнинг не столь известных криптовалют менее затратен и более производителен. Но и сами эти криптовалюты стоят меньше. Следовательно, не так очевиден и экономический эффект от их добычи.

Майниновая ферма

Как мы показали на примере, доход от одного компьютера при курсе биткоина $2700 без учета первоначальных затрат составит 2,9 тыс. долларов в год или 240 долларов в месяц. Конечно же данную сумму можно значительно нарастить, если построить майнинговую ферму. В зависимости от численности оборудования можно нарастить прибыль за счет эффекта масштаба в 100 и более раз. Однако для этого необходимо приобрести оборудование для майнигна и вентиляции, обеспечить бесперебойную подачу электроэнергии. Более того, для создания фермы придется арендовать помещение и нанять персонал, который будет ее обслуживать 24 часа в сутки, 7 дней в неделю.

В итоге экономическая эффективность данной операции также может быть под вопросом, по крайней мере, на начальных этапах инвестирования.

В 2017 году, в связи со стремительным ростом цены биткоина и эфира, появилось множество объявлений о продаже готовых ферм. Цены разнились в зависимости от мощности устройств и дополнительных факторов: предлагалось ли вместе с оборудованием помещение в аренду, подведены ли электричество и вентиляция. Средние цены составляли от 1 до 7 млн руб. в зависимости от наличия необходимых коммуникаций.

Впрочем, необходимо учитывать, что готовые фермы продаются дороже себестоимости используемого в них оборудования, с премией от 10 до 80%. Главный плюс фермы под ключ: ее можно купить здесь и сейчас. Это же и главный минус: неизвестно, как работает это оборудование и чего от него ждать даже в течение нескольких недель.

Облачный майнинг

Смысл данного направления прост. Вы используете качественное и современное оборудование для майнинга удаленно, оплачивая его собственнику комиссию. Фактически речь идет об аренде вычислительных мощностей. При этом проблемы по обслуживанию мощностей, наладке оборудования и его обновлению, оплате электроэнергии, подключению к сети ложатся на компанию, предлагающую такие услуги. Такой вариант удобнее, чем сборка серверного зала у себя дома и постоянный гул кулеров.

Размер комиссии зависит от продолжительности аренды и качества предоставляемого оборудование. Средняя доходность данных операций колеблется от 5-20% в месяц от вложенных средств.

Фото и видео: https://bitnovosti.com/2017/02/17/vygodno-li-majnit-bitcoin-v-2017/

3.7 Торговля CFD на криптовалюты

Как видите, все выше описанные виды заработка довольно рискованны, трудоемки и затратны. Мы предлагаем вам зарабатывать на торговле CFD-контрактами. Просто и доступно в терминалах МТ4 / МТ5 и Libertex.

При этом вам не надо иметь высокий уровень знаний в программировании для создания своей криптовалюты, не надо думать о дорогом оборудовании для майнинга, не стоит переживать за взлом биржи и заморозку ваших средства на ней. Вы сами можете определять размер контракта и уровень кредитного плеча.

Важно также понимать, что биткоин или эфир не растут кратно, как другие валюты. Однако благодаря использованию кредитного плеча, вы можете данный рост сформировать.

3.8 Сравнение инвестиций

Конечно, чтобы хорошо заработать на вложениях в биткоин, нужно вкладывать очень много, он ведь не растет кратно за короткий срок. А вот с альткоинами ситуация диаметрально противоположная. Но и риски у альткоинов более высокие. Но как выглядят криптовалюты в сравнении с более привычными инструментами?

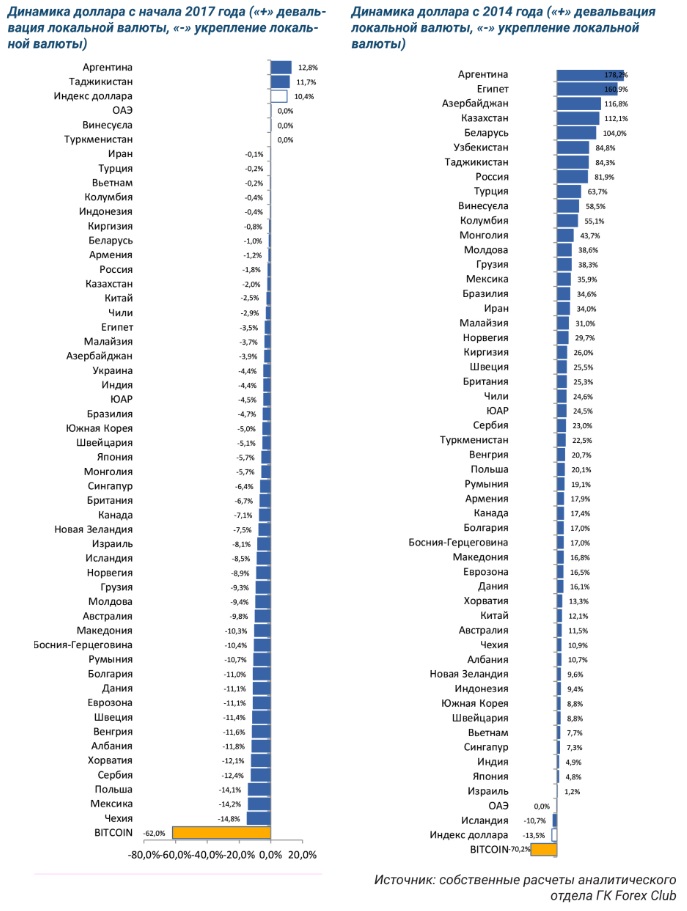

Валютные инвестиции

Красноречива статистика по валютным инвестициям. Если рассматривать большинство мировых валют, в первую очередь валюты Европы и крупнейших стран мира, то становится очевидной предпочтительность инвестиций в криптовалюты. В то время, как мировые фиатные (традиционные) валюты подвержены сильным колебаниям, криптовалюты демонстрируют трендовый рост.

Ниже представлена динамика мировых валют с начала 2017 года по июль 2017 и динамика этих валют за 3-х летний период (с начала 2014 года по июль 2017 года). Доминирование биткоина над любой валютной парой в этот период не вызывает сомнений.

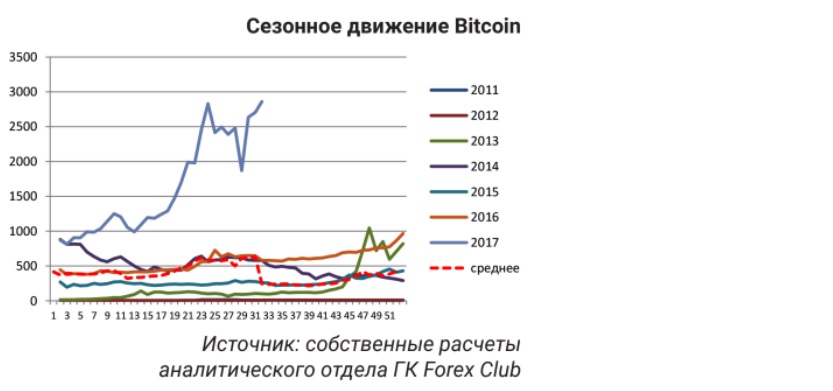

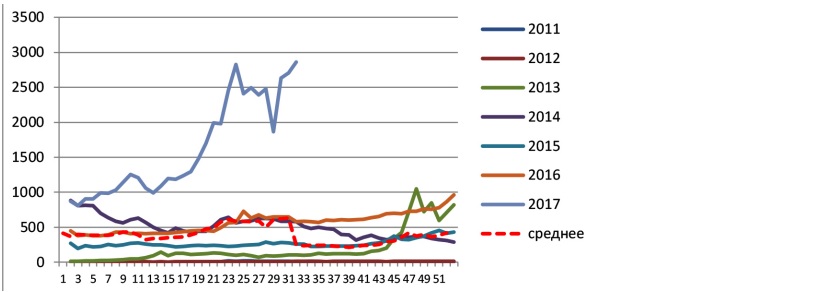

Сезонность Bitcoin

Достаточно неожиданным фактом движения биткоина является наличие определенных сезонных колебаний. За историю с 2011 по 2017 год с конца февраля преобладает понижательная, а с конца сентября восходящая тенденция. Активизация роста в осенний период может быть вызвана ростом деловой активности после длительного периода отпусков и роста операций, которые проводятся с помощью биткоина.

Инвестиционная привлекательность на различных периодах

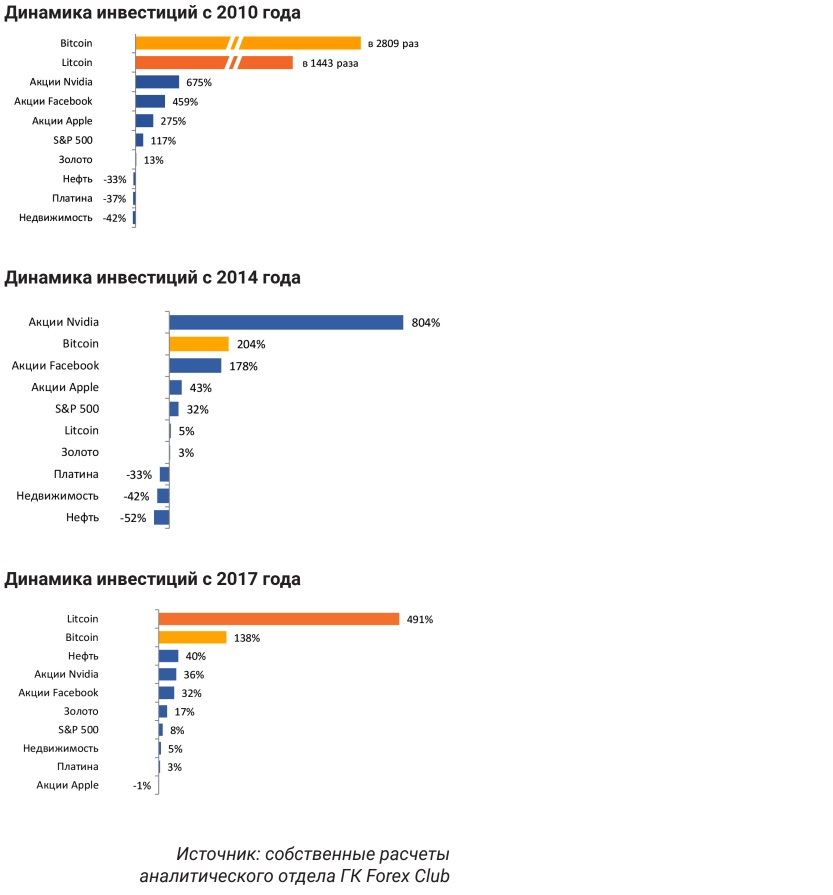

В послекризисном периоде с 2010 года доходность криптовалют опередила подавляющее число активов. При этом рост дохода превысил начальные уровни в тысячи раз. На старте торгов в 2011 году курс биткоина составлял 0,85 доллара, сейчас удерживается выше 3 тыс. долларов.

В трехлетнем инвестиционном периоде биткоин показал двукратный рост стоимости, несмотря на мощнейшее падение цены в 2013-2015 из-за взлома криптобиржи MtGox.

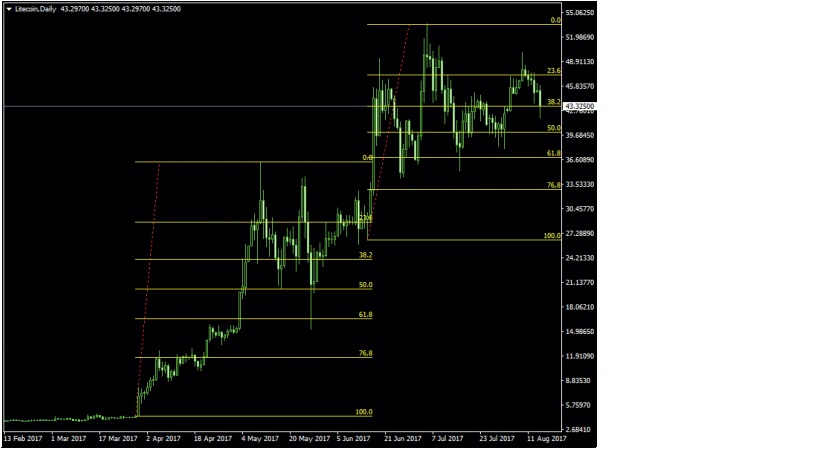

И самый свежий пример. По итогам первого полугодия инвестиции в лайткоин повысили бы капитал инвестора почти в 6 раз, инвестиция в биткоин привела к росту капитала почти в 2,5 раза.

Как видно, на длительных временных промежутках, инвестиция в криптовалюты приносит значительный доход. На коротких отрезках возможны спады и резкие скачки стоимости, что связано с высокой волатильностью. Криптовалюты продолжают активно развиваться, привлекая все больше участников и приверженцев новой философии криптоденег.

Именно поэтому при инвестировании в криптовалюты мы рекомендуем работать на длинных временных интервалах. Любое падение свыше 50% стоимости можно использовать для наращивания инвестиции. К примеру, средний размер коррекционной волны биткоина составляет 60%.

Мы уже говорили, что цифровые валюты это венчурная инвестиция, связанная с высокими рисками. Поэтому тут, как нигде актуально правило, «не класть все яйца в одну корзину». Инвестируйте в несколько проектов. При распределении средств стоит придерживаться следующего правила: в известные криптовалюты вкладывать большую часть капитала, а в мелкие и новые незначительную.

Факторы, которые влияют на стоимость криптовалют

Главным долгосрочным фактором роста стоимости большинства криптовалют является ограниченный размер их эмиссии и постоянное усложнение добычи монет, заложенное в их начальный алгоритм/код.

В частности, размер эмиссии биткоина ограничен 21 млн (сейчас уже эмитировано 78,6% всех биткоинов), лайткойна 84 млн (выпущено 62,4%), криптовалюты DASH 19,0 млн (уже эмитировано 39,4% монет), Ripple 99,9945 млрд (уже эмитировано 38,4% монет)

Как видно из рисунка ниже, ожидается, что предельный размер эмиссии биткоина будет достигнут в 60-е годы нашего века и каждый год темпы эмиссии будут замедляться.

Прогноз эмиссии биткоина

Предельного размера эмиссии эфириума официально не установлено. Однако с помощью примерных расчетов можно сказать, что к 2062 году (ожидаемая дата достижения лимита эмиссии по биткоину) будет добыто порядка 500 000 000 токенов эфириума при текущих 93 935 14. То есть, с определенными допущениями можно сказать, что сейчас добыто 18,8% всех токенов эфира.

Прогнозное количество эфириумов в обращении и годовые темпы роста его эмиссии

Во всех основных криптовалютах изначально заложена дефляционная природа: то есть замедление темпа роста добычи/предложения. Соответственно, при росте спроса на них (как для сбережения, так и для расчетов, переводов), а именно на это и делалась ставка разработчиков, их стоимость из-за дисбаланса спроса/предложения склонна расти в долгосрочной перспективе. Это логично: только к дорожающему активу будет внимание мировой аудитории. Актив, который не меняется в цене или дешевеет, в длительной перспективе априори никому не интересен.

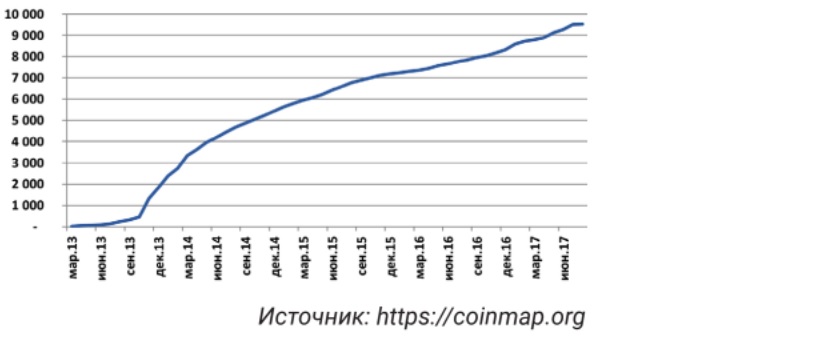

Следующим важным фактором, который определяет стоимость криптовалют, является количество предприятий, компаний, магазинов, ресторанов, которые принимают криптовалюты к оплате за свои товары и услуги. Это, так называемое, проникновение цифровых денег в реальную экономику.

На 15 августа 2017 года таких компаний в мире было 9 533. По мере роста количества принимающих биткоины мест, стоимость основных криптовалют будет расти. Это видно невооруженным глазом по карте, представленной ниже. На текущий момент главными центрами современной криптоэкономики являются, конечно, США и Европа. Затем идут Азия, а также Латинская Америка (Аргентина и Бразилия, в частности). Также нужно выделить ЮАР, Индию и Австралию.

Глядя на карту ниже, можно сделать следующий вывод.

Налицо два полюса использования криптовалют в реальной экономике и это парадокс. Это либо богатые, развитые страны, такие как США, Европа, Япония, Южная Корея, Австралия, либо динамично-развивающиеся (Индия, юговосточный Китай). Также активный интерес к криптовалютам проявляют страны с постоянной нестабильностью на валютном рынке, а также с неустойчивыми экономико-политическими системами. Это вся Латинская Америка, особенно Аргентина и Бразилия, Индонезия, где люди вынуждены покупать и использовать биткоины, лайткоины и другие криптовалюты, так как не могут сохранить свои сбережения к пенсии из-за постоянно обесценивающейся местной валюты, а также не могут купить доллары США из-за ограничений на валютном рынке.

Покупая биткоины и расплачиваясь ими, они попросту страхуют свои сбережения. Особенно показательна в этом плане Аргентина, где многие «менялы» cтали настоящими специалистами по криптовалютам.

Вместе с тем, в крипто-мире остается много «белых мест» - это практически все арабские страны, скандинавские страны, страны бывшего СССР, средняя Азия, Африка, Канада, отдельные страны Южной Америки. Но, как бы то ни было, число компаний в мире, принимающих биткоины неуклонно растет.

Количество предприятий в мире, которые принимают к оплате Bitcoin

При росте количества предприятий в мире с начала 2014 года, принимающих биткоины к оплате, в 4 раза, стоимость самой криптовалюты за этот период выросла в 4,64 раза. Можно построить примерную пропорцию: увеличение количества компаний, принимающих биткоины, на 2000 приводит к увеличению стоимости биткоина на 700 долларов. В среднем, при сохранении текущих темпов для этого требуется около одного года.

Также нужно отметить, что появление новой крупной компании в мире, принимающей ту или иную криптовалюту к оплате, позитивно влияет на ее стоимость. 9 августа 2017 года Coingeek предложила 20 крупнейшим компаниям-ритейлерам мира начать принимать биткоины за свои товары и услуги. Это такие компании, как Alibaba, Amazon, Tesco, Staples, Uber, McDonalds, Netflix, Airbnb, American Airlines, LVMH, AT&T, CVS Health, Tesla, Apple, FedEx, John Lewis PLC, Spotify, BMW and Red Bull: ни одна из них пока не принимает цифровые валюты к оплате. Директорам данных компаний было выслано по 100 биткоинов для старта и ознакомления с технологиями.

Руководство трех компаний (American Airlines, AT&T и Airbnb) уже воспользовалось данными биткоинами. Буквально за три дня после этого события стоимость биткоина выросла на 6,9%. Новости о появлении новых компаний, которые начали принимать биткоин к оплате, можно найти на сайте. Появление одной или нескольких крупных мировых компаний, готовых принимать биткоин к оплате, как правило, приводит к росту его стоимости на 1%-7% в течение одного-трех дней.

В истории криптовалют были случае отказа предприятий принимать биткоины после того, как они изначально такое соглашение было достигнуто. Конечно, в этом случае биткоин сопоставимо снижался в цене. Однако таких случаев было лишь несколько, они исключение из правил. Последние 2 года мы преимущественно получаем позитивные новости из этой сферы.

В связи с этим также всплывает еще один достаточно важный аспект проникновения криптовалют – взаимоотношения с регулирующими государственными органами.

Как это ни странно получается, но цифровые активы, которые изначально разрабатывались, чтобы избавиться от какого-либо регулирования и контроля все равно вынуждены с ним сталкиваться, если хотят подняться на новую ступень своего развития. И это, пожалуй, уже правило - аксиома нового цифрового мира.

Одним из ярких примеров негативного влияния регулирующих органов на стоимость криптовалюты, в частности, Bitcoin, является запрет китайского правительства 5 декабря 2013 года банкам и платежным компаниям совершать операции с биткоинами, что привело к обвалу BTC за 3 дня практически на 50% (c $1 075 до $553). Такое падение отчасти было связано с тем, что эта новость ставила под угрозу китайскую криптобиржу BTC Сhina, которая в отдельные дни была мировым лидером по объему торгов криптовалютами.

Одновременно с негативными примерами есть и позитивные. В частности, признание Японией с 1 апреля 2017 года биткоина в качестве официального платежного средства. После этого события стоимость bitcoin за два месяца выросла в 2,5 раза (с $1 075 до $2 684). Появление таких новостей можно смело использовать в торговле криптовалютами. Особенно если они касаются крупных экономически развитых стран - лидеров по развитию цифровых валют. В таких случаях, стоимость криптовалют может существенно расти в течение 1-3 месяцев.

На текущий момент во многих странах мира действует прямой или косвенный запрет на использование криптовалют или запрет коммерческим банкам осуществлять операции с криптовалютами: Китай, Индия, Исландия, Тайланд, Вьетнан, Индонезия, Ливан, Россия и др.

Также нужно отметить, что в мире практически нет или слаборазвито государственное регулирование деятельности криптовалютных бирж и крипто-кошельков. То есть, даже в тех странах, где допускается использование биткоина в расчетах за товары и услуги, законодательные акты и нормативы только начали разрабатываться. Снятие запретов, ограничений, введение регулирующих, поясняющих норм, появление новых стран, радеющих за дальнейшее продвижения криптовалют, а также появление новых национальных криптовалют будет еще больше привлекать внимание покупателей и инвесторов к этой сфере и, соответственно, поддержит стоимость основных цифровых активов.

Проникновение криптовалют в наш мир отражается в количестве, частоте и объемах сделок с ними, что также в конечном итоге влияет на их стоимость. В частности, это количество транзакций в день/ cекунду, средний размер транзакций за день/секунду. Рассмотрим, как работают данные факторы на примере биткоина.

Количество сделок с биткоином в секунду

Количество сделок с биткоином в день

Как видно из рисунков выше, начиная с 2015 года, когда рынок криптовалют постепенно стал отходить от краха крупнейшей в мире японской криптобиржи Mt.Gox, количество транзакций с биткоином в секунду/день начало расти. Спрос на криптовалюты рождает повышение цены на них.

Также фиксируется увеличение с 2015 года среднего размера сделки в биткойном. Это можно увидеть по рисунку «Количество биткоинов, потраченных за секунду». Если в 2015 году тратилось в среднем 1520-30 биткоинов в секунду, то в 2017 году уже 35-40 биткоинов в секунду.

На этом фоне нужно отметить, что с 2015 года размер предложения биткоина (количество добытых биткоинов) оставался стабильно растущим, но без ускорения этого роста.

Количество добытых биткоинов

То есть, именно сильно растущий спрос на биткоин при замедляющемся росте его предложения и стал главной причиной роста курса за последний год. Процесс добычи биткоина в мире стабилизировался: количество майнеров растет, но уже не так быстро, как раньше. Объем предложения биткоина неэластичен по отношению к цене на него.

Более того, майнеры не спешат тратить добытые биткоины и другие криптовалюты, а стараются накапливать их в ожидании роста курса. И в этом кроется одна из концептуальных проблем современных криптовалют: если все их держат в ожидании роста стоимости, то кто будет их тратить? В итоге, теряется одно из необходимых свойств денег – оборачиваемость. В этом плане биткоин и другие цифровые валюты больше похожи на золото и другие драгоценные металлы – преимущественно средство хранения сбережения, но не средство платежа.