Коронакризис 2020

1. ВВЕДЕНИЕ

Мир никогда уже не будет прежним,

а солнце — таким же ясным, как раньше.

ВЛАСТЕЛИН КОЛЕЦ

(ДЖОН РОНАЛЬД РУЭЛ ТОЛКИН)

КОРОНАКРИЗИС.

БЕСПРЕЦЕНДЕНТНОСТЬ ЕГО ИМЯ.

Мир фантастики стал реальностью. То о чем говорили эпидемиологи в 2014-2015 году, оценив уязвимость человечества после эпидемий атипичной пневмонии и свиного гриппа, свершилось. Коронавирус Covid-19 показал насколько человечество, даже с высокоразвитым уровнем здравоохранения, не готово к пандемии.

Станьте клиентом Libertex и воспользуйтесь полученной информацией.

ЗарегистрироватьсяСегодня мир столкнулся с серьезной биологической угрозой, для борьбы с которой предпринимаются беспрецедентные меры. Речь идет даже не об обеспечении полной победы над вирусом и экономическим спадом, а о сглаживании нагрузки на систему здравоохранения и смягчении негативных последствий.

Карантинные меры привели к остановке экономик ведущих стран. Уже звучат апокалиптические прогнозы влияния вируса на мировую экономику. По скромным подсчетам мировой ВВП может упасть в этом году минимум на 1%, потеряв 2,7 триллиона долларов. Некоторые авторитетные инвестбанки озвучивают еще более зловещие прогнозы, в которых экономика США – крупнейшая в мире – может потерять 35% за квартал. Это значительно больше чем за весь период ипотечного кризиса. В отличие от 2008–2009 годов, эта рецессия не только финансового характера, но и экономического: рвутся производственные цепочки, в результате чего мировая торговля рассыпается, как карточный домик. В новом докладе Международной организации труда дается оценка потерь глобальной занятости на уровне 25 млн рабочих мест и потери доходов в диапазоне от 860 млрд до 3,4 трлн долларов.

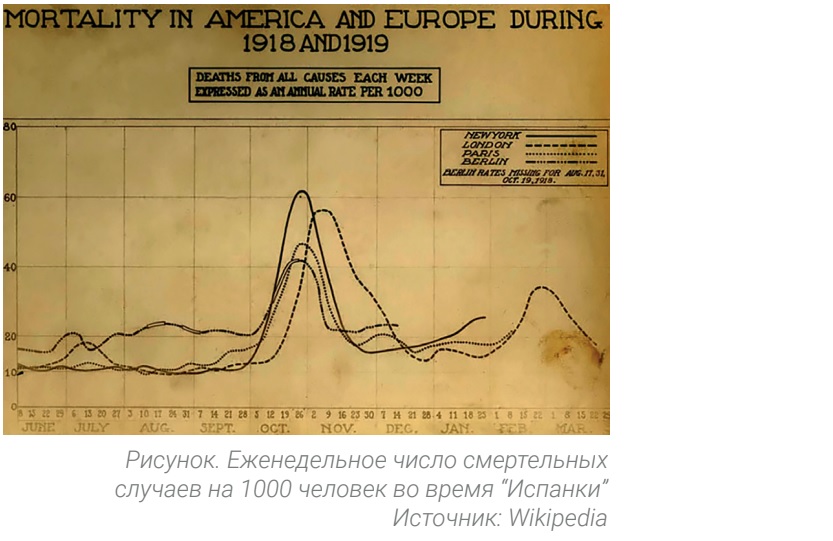

Ровно 100 лет назад в 1918-1920 годах мир пережил эпидемию “испанки”, жертвами которой стало около 30% населения планеты и умерло, по разным оценкам, от 17 до 100 миллионов человек. В результате “испанки” мировая экономика потеряла 6% и вступила в продолжительную рецессию, от которой некоторые страны полноценно восстановились только к концу 30-х годов двадцатого столетия. В 2006 году австралийские исследователи Уорик Маккиббин и Александра Сидоренко пришли к выводу, что даже относительно невинная пандемия способна замедлить рост глобального ВВП на 0,8%, а наиболее мрачный сценарий предусматривает падение мировой экономики на 12,6% что равносильно потере более 7,5 трлн долларов.

Возможно кто-то скажет “не может быть”. Но сегодня лучше воздержаться от таких высказываний, потому что мы живем в мире, в котором “может случиться все”. Например, США утратит роль мирового гегемона, развалится еврозона, а нефть будут отдавать бесплатно. Последнее, кстати, уже реальность.

Мы задумали это исследование для того, чтобы поделится с вами своим видением ситуации. Наша цель не только показать реальные проблемы, с которыми столкнулись мировая экономика и общество, но и оценить эффективность предпринимаемых правительствами мер, сроки и перспективы восстановления. В этом исследовании вы сможете ознакомиться с оценками последствий КоронаКризиса, получить анализ того, что можно ожидать от разных групп активов - валют и криптовалют, сырья и драгоценных металлов, индексов и акций. Кроме того вы узнаете какими стратегиями целесообразно пользоваться в этот период неопределенности.

Желаем здоровья и благополучия вам и вашим семьям. И помните:

“Любой кризис — это новые возможности”.

(С) УИНСТОН ЧЕРЧИЛЛЬ.

С уважением,

Команда аналитиков

Академии Forex Club

2. ПАНДЕМИИ И ЭПИДЕМИИ, ЦИКЛЫ ИХ РАЗВИТИЯ

ИСТОРИЯ ПОВТОРЯЕТСЯ

Осенью 1918 года полицейскими в Нью-Йорке было арестовано более 500 человек за то, что они плевали на тротуар. Однако дело было не в борьбе за чистоту или манеры. В этот период крупные американские города, такие как Нью-Йорк и Филадельфия, были закрыты на карантин, а значительная часть населения не вставала с постели. Закрыты были рестораны и бары. Спортивные мероприятия и публичные собрания, даже для похорон, были запрещены. Мир боролся с новым гриппом, который получил название “Испанка”.

Ученые до сих пор спорят о числе жертв этой пандемии, однако даже если мы возьмем минимальную оценку, которая находится на уровне 20 миллионов, то станет понятно, что она оказалась более смертоносна, чем Первая мировая война. Число заболевших составило около 550 миллионов человек, что на тот момент составляло около 30% населения планеты. Считается, что болезнь не дошла лишь только до одного места - острова Маражо в устье Амазонки в Бразилии.

ЭКОНОМИЧЕСКИЕ ПОСЛЕДСТВИЯ “ИСПАНКИ”

Исследования экономических последствий “Испанки” осложнены тем, что началась она сразу после окончания Первой мировой войны. Выделить, что является следствием эпидемии, а что следствием войны, крайне затруднительно. По данной теме отсутствуют глубокие экономические исследования и необходимые данные, что отмечалось в исследовании по этой проблеме, проведенном членом Управляющего Совета ФРС США Томасом Гарретом. Однако, ряд экономических историков сходятся во мнении, что краткосрочными экономическими последствиями стали:

- падение ВВП США в реальном выражении на 6,6%;

- возникновение нехватки рабочей силы и рост заработной платы;

- расширение использования систем социального обеспечения.

Согласно одному из отчетов, в котором оказалось 272 500 случаев смерти от «Испанки» среди мужчин в 1918 году, почти 49% были в возрасте от 20 до 39 лет, тогда как только 18% были в возрасте до 5 лет и 13% - старше 50 лет. Тот факт, что в основном мужчины в возрасте от 18 до 40 лет пострадали от гриппа, имел серьезные экономические последствия для семей, которые потеряли основного кормильца.

Долгосрочные экономические эффекты тоже присутствовали.

Экономист Даг Алмонд из Колумбийского университета исследовал влияние эпидемии на детей, зачатых или рожденных во время эпидемии. Оказалось, что «дети эпидемии» значительно чаще болели в последующей жизни, у них отмечалась более высокая вероятность серьезных медицинских проблем – шизофрении, диабета и инсульта. При прочих равных, вероятность закончить среднюю школу для них была на 15% ниже, чем у их сверстников, их зарплата была на 5–7% меньше.

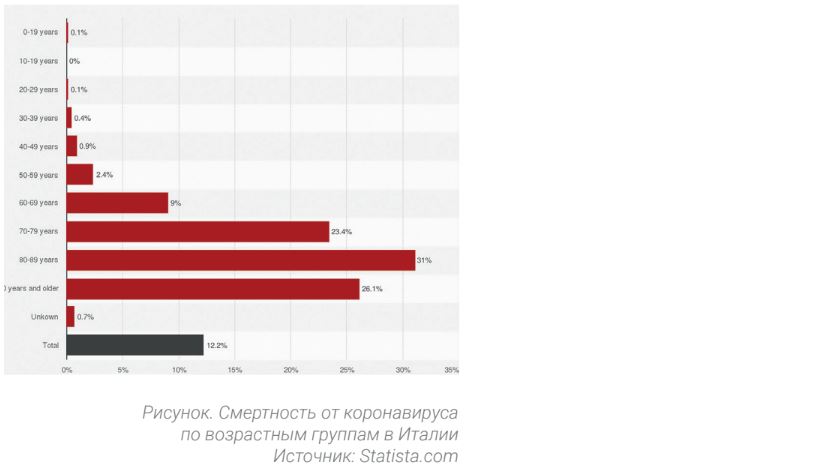

Анализируя опыт “Испанки” и проецируя его на пандемию COVID-19, мы можем отметить, что она вряд ли вызовет существенные изменения в численности трудовых ресурсов, так как группа 18-39 лет мало подвержена сопутствующим болезни осложнениям.

Здесь важно учесть тот факт, что “Испанка” была гораздо более опасным заболеванием, чем COVID-19. Вот как описывали ее течение современники: “Недуг появлялся у здорового человека, как правило, утром, а уже к вечеру вызывал кровавый кашель. Еще через пару часов с высокой вероятностью наступала смерть”.

Тем не менее, пандемия COVID-19 даже на первых этапах привела к чувствительному параличу мировой экономики и нам стоит ожидать создания глобальных механизмов более быстрого выявления новых опасных заболеваний и реагирования на них. Государства, безусловно, увеличат расходы на медицину. Стоит также ожидать формирования свободных производственных мощностей для создания критически необходимого медицинского оборудования, тестов и средств индивидуальной защиты.

Для того чтобы лучше осознать потенциальные экономические последствия пандемии COVID-19 нам надо получить базовые знания из вирусологии.

НЕМНОГО ВИРУСОЛОГИИ

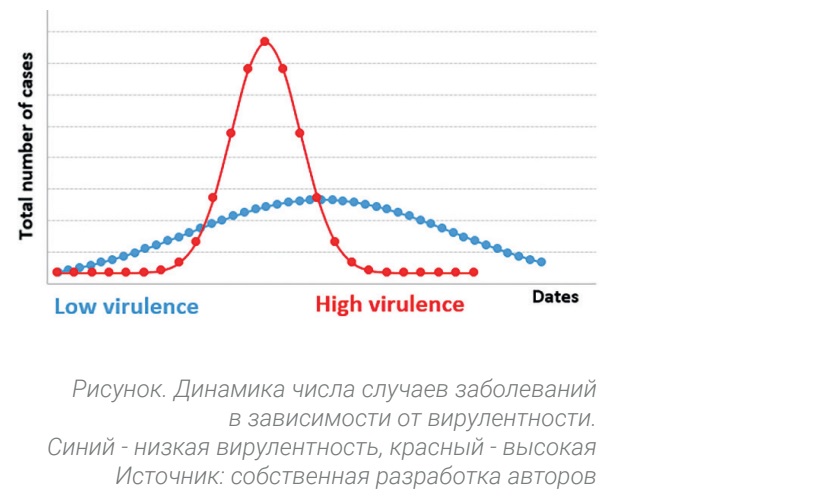

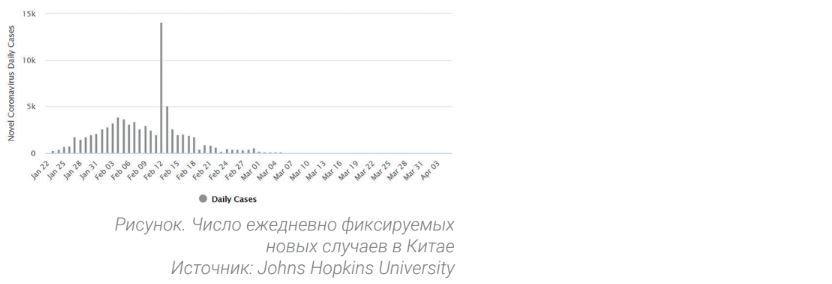

Любая эпидемия, базирующаяся на вирусах, развивается по четко выраженным правилам. Сначала эпидемия быстро нарастает, затем достигает пика и идет на спад. Если мы будем ежедневно наносить на график число новых случаев, число летальных исходов или число болеющих, то по итогам эпидемии всегда получим колоколообразную кривую.

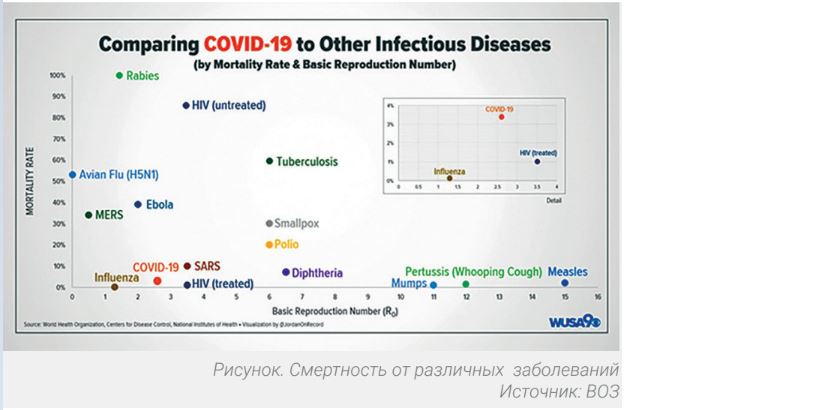

У каждого вируса есть две основных характеристики: вирулентность (способность к распространению) и смертность.

Вирулентность напрямую влияет на скорость течения эпидемиологического цикла. Чем выше вирулентность, тем быстрее течет цикл, тем больше случаев возникает одновременно. Одновременное возникновение слишком большого числа случаев приводит к перегрузке системы здравоохранения. В результате, значительное число смертей происходит не столько по причине болезни, сколько по причине того, что пациентам не могут оказать соответствующую помощь.

Далее вступает в действие вторая характеристика - смертность. Если она очень низкая и течение болезни легкое, то даже при высокой вирулентности никаких специальных мер не требуется. Если же смертность высокая, то тогда возникает угроза, что опасная болезнь перегрузит систему здравоохранения, что несет риски большего числа летальных исходов.

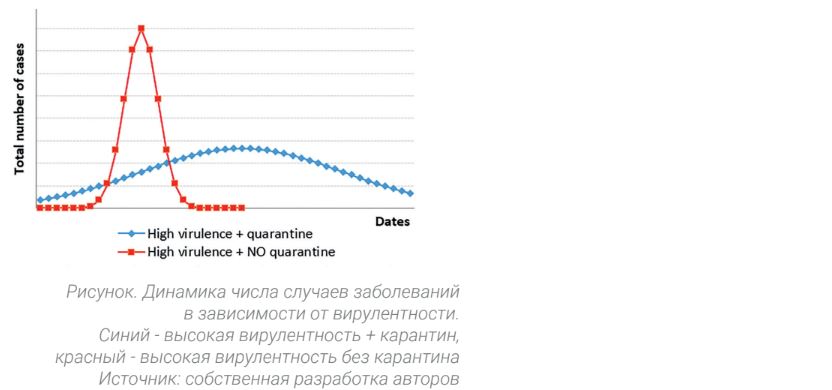

Именно при комбинации высокая вирулентность и высокая смертность вводят в действие одну из самых эффективных мер для борьбы с только что возникшим вирусом - карантин. Основная цель данного мероприятия не уберечь всех от болезни, это в принципе невозможно, а распределить равномерно во времени заболевание для того, чтобы медики успели выработать методологию лечения и система здравоохранения не оказалась перегруженной.

ПРОБЛЕМЫ С ЭПИДЕМИЕЙ COVID-19 НА РАННИХ ЭТАПАХ

Как мы уже отметили, на первом этапе возникновения нового вируса вирусологи для разработки адекватных ответных мер должны иметь четкое представление о двух характеристиках: вирулентность и смертность.

Теперь представим, что мы имеем дело с новым вирусом, который у значительного числа пациентов протекает бессимптомно, а система тестирования налажена очень плохо или отсутствует. Мы не можем понять насколько он вирулентен и смертелен, потому что не имеем четкого представления об общем числе случаев.

Теперь прибавим сюда тот факт, что вирус воздействует только на специфическую группу лиц. Он не исследован. Про него понятно только одно - у пациентов старшего возраста он часто вызывает осложнения в виде пневмонии. Но пневмония наступает не сразу, а с некоторым лагом во времени. Соответственно, система здравоохранения может понять с чем имеет дело только, когда начнет расти загрузка медучреждений больными с осложнениями, а это 10–14 дней спустя. За это время при высокой вирулентности вирус распространится на значительной части территории.

Средство противодействия остается только одно – тотальный карантин с целью снизить нагрузку на систему здравоохранения.

АНАЛИЗ ВСПЫШЕК COVID-19

На момент написания данного исследования медицинская наука не имела четкого представления о вирулентности COVID-19, но, судя по всему, она очень высокая. Гораздо выше, чем у сезонного гриппа. При этом обладает неприятной спецификой. Источником заражения становятся люди, не имеющие четко выраженных симптомов простудного заболевания, что значительно повышает риск перегрузки системы здравоохранения.

Смертность для молодых людей и людей среднего возраста находится на уровне сезонного ОРВИ. Однако среди людей старшего возраста и пожилых она драматично возрастает. Даже если взять страну, с наибольшим уровнем смертности, Италию, эта закономерность просматривается четко.

Проанализируем теперь продолжительность вспышек. В китайской провинции Ухань, система здравоохранения начинала реагировать карантинными мерами только после роста нагрузки на нее за счет пациентов с осложнениями, т.е. по сути, когда вирус уже распространился так, что бороться с ним точечно уже было невозможно. Здесь вспышка продлилась около двух месяцев.

Фактом, сигнализирующим, что вирус распространялся в Ухане бесконтрольно, является отмена карантина после того как в регионе был зафиксирован первый день без новых случаев. А это значит, что местные власти уверены, что переболели около 70-80% населения и у них, как минимум в этом регионе, сформировался социальный иммунитет.

На схожую продолжительность вспышки мы выходим и в Италии. Месяц до пика и около месяца угасание.

Учитывая, что первоначально дисциплина карантинных мер в Италии была достаточно низкой, продолжительность вспышки может быть несколько более длительной. Аналогичная картина по продолжительности вспышки наблюдается и в Испании. На схожие цифры нас выводит динамика новых случаев в США.

ОСНОВНЫЕ СЦЕНАРИИ РАЗВИТИЯ СОБЫТИЙ

Первая волна.

Мы имеем дело с высоко вирулентным вирусом, который несет существенную угрозу людям старшего возраста и людям, страдающими хроническим заболеваниями. Опасность этого вируса для человека ниже, чем у большинства известных других вирусов, но огромен риск одномоментной перегрузки системы здравоохранения и высокой смертности в группе риска.

Последующие волны.

Как и любая ОРВИ, COVID-19 может протекать волнообразно. Однако, любая последующая волна будет слабее предыдущей.

Во-первых, будет отлажена система тестов, а медицинские учреждения будут оснащены гораздо лучше средствами индивидуальной защиты. Во-вторых, будут расширены мощности систем здравоохранения. В-третьих, у значительной части людей уже сформируется иммунитет. В-четвертых, в течение года с высокой вероятностью будет готова и начнет постепенно внедряться вакцина.

На каждой последующей волне возможны локальные карантины, но их необходимость и актуальность будет постепенно снижаться.

3. ИСТОРИЯ КРИЗИСОВ И КОРОНАКРИЗИС. ПРИЧИНЫ, МАСШТАБЫ, ПОСЛЕДСТВИЯ И АНТИКРИЗИСНЫЕ МЕРЫ

История мировой экономики знает немало кризисов. В чем-то они были схожи, в чем-то имели радикальные отличия. Но очевидно одно… Любой кризис имеет свои предпосылки и любой кризис рано или поздно завершается, давая экономике импульс для нового роста.

Что же такое экономический кризис? Простыми словами это серьезные нарушения в обычной экономической деятельности. Зачастую кризис характеризуют как нарушение равновесия между спросом и предложением на товары и услуги. Кроме того, одной из форм проявления кризиса является систематическое, массовое накопление долгов и невозможность их погашения в разумные сроки.

Давайте рассмотрим несколько наиболее значимых кризисов 20 – 21 столетия. При этом более ранние кризисы будут отличаться от более поздних тем, что они происходили в условиях работы совершенно иной системы денежного стандарта.

ВЕЛИКАЯ ДЕПРЕССИЯ (КРИЗИС 1929 – 1933 Г.Г.)

Пожалуй, самый известный и масштабный кризис прошлого столетия. Официально считается, что он продолжался 4 года. Хотя его отголоски мир чувствовал вплоть до начала второй мировой войны.

Разные теории называют разные его причины. Среди них.

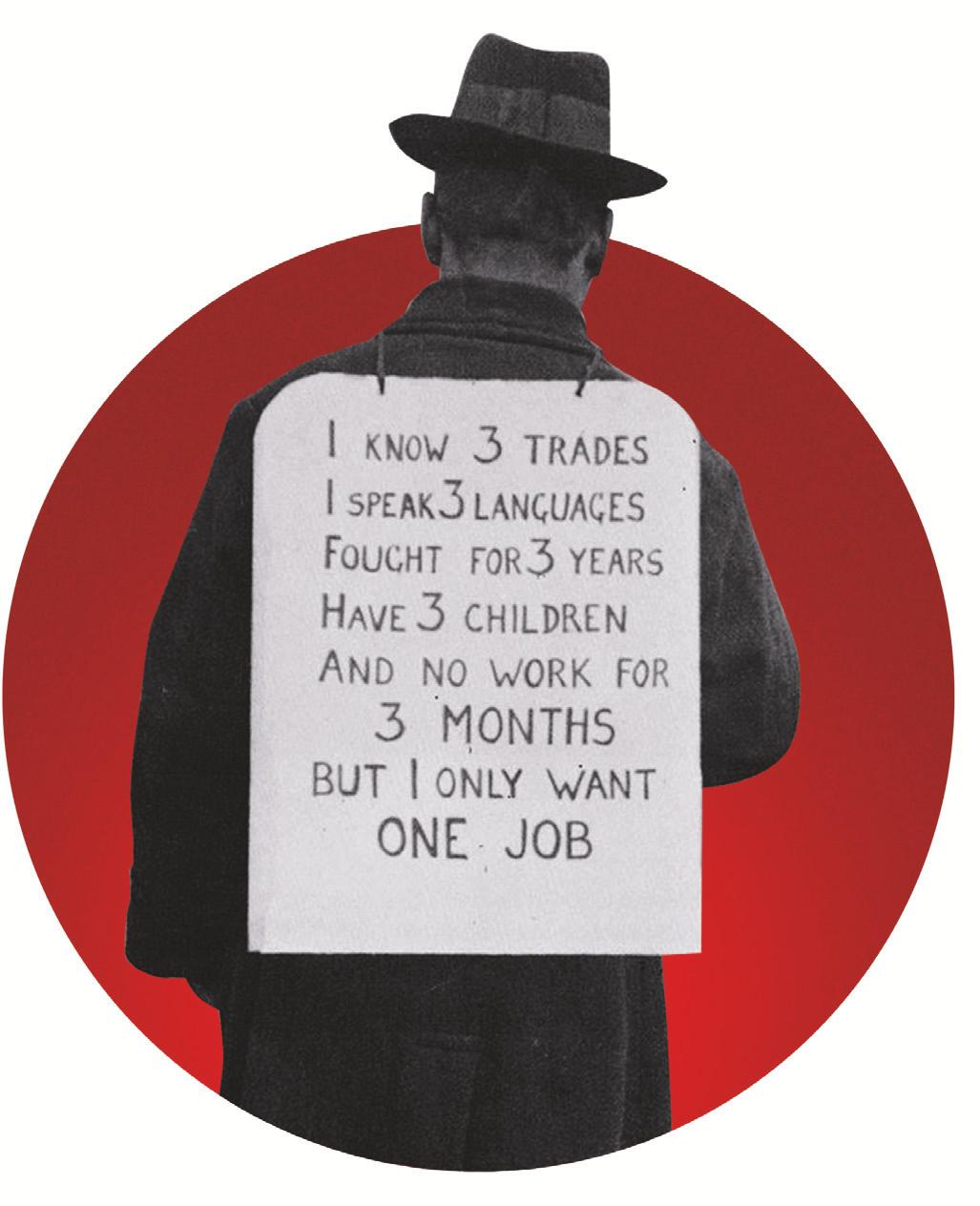

Перепроизводство. Во время Первой мировой войны процветало сельское хозяйство и промышленность неевропейских стран. Но после окончания войны в Европе активизировалось собственное производство, а заводы в США вынуждены были простаивать. К 1929 году наблюдалось перепроизводство в важнейших отраслях промышленности, так как продукцию некуда было сбыть. Как результат – растущая безработица, которая к концу кризиса, по разным оценкам составляла до 25%.

Проблемы в кредитной системе. Займы, обеспеченные ценными бумагами и недвижимостью, в один миг превратились в «плохие» долги. Банки перестали выдавать кредиты, что вызвало шквал банкротств по всей стране (в США). Финансовые учреждения начали закрываться. Компании перестали брать и возвращать кредиты, даже несмотря на то, что финансовые институты предлагали беспроцентные займы.

Есть и еще одна теория – Кейнсианская. Ее сторонники видели проблему в том, что денежная масса должна быть обеспечена товаром. А в то время валюты были привязаны к золотому стандарту, то есть страны могли выпускать столько денег, сколько им позволяли запасы золота. Это помогало сдерживать инфляцию. Но с ростом производства выпуск новых товаров оказался просто не обеспечен нужным количеством денег.

На наш взгляд, тут сработала целая совокупность факторов.

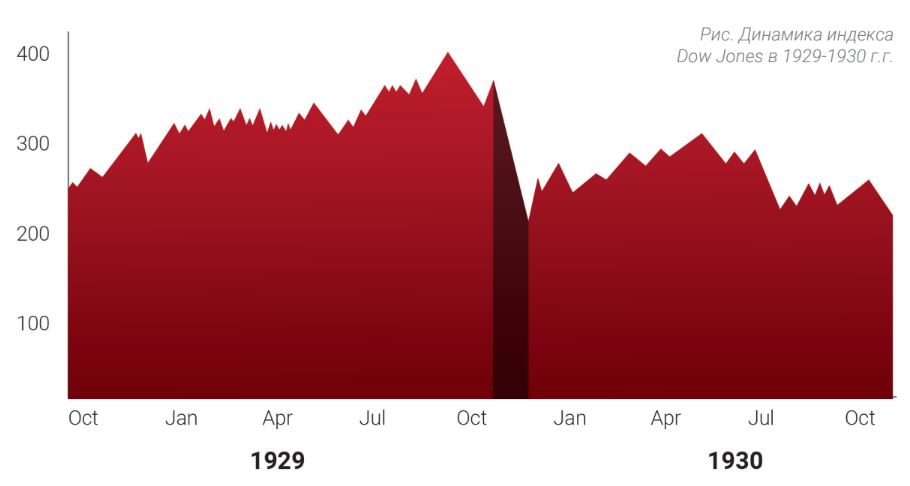

По сути, произошло «схлопывание» пузыря, который начал свое формирование после Первой мировой войны. В 20-е годы экономика США развивалась динамично – реальный ВВП увеличился с $688 млрд в 1920 году до $977 млрд в 1929 году, а безработица была ниже 4%. Но при этом, большую часть своего потребления американцы обеспечивали за счет кредитов. И именно возросший уровень жизни сыграл злую шутку, приведя к бурному развитию фондового рынка. На Уолл-стрит пришли не только профессиональные трейдеры, но и простые американцы. Если в 1925 году продавалось 1,7 млн акций в день, то в середине октября 1929 года эта цифра составляла уже 4,1 млн. Ключевой фактор биржевого обвала – маржинальная торговля. Игроки брали у брокеров взаймы в объемах, которые сильно превышали их собственные средства. Банки занимали больше денег фондовому рынку и рынку недвижимости, чем коммерческим предприятиям.

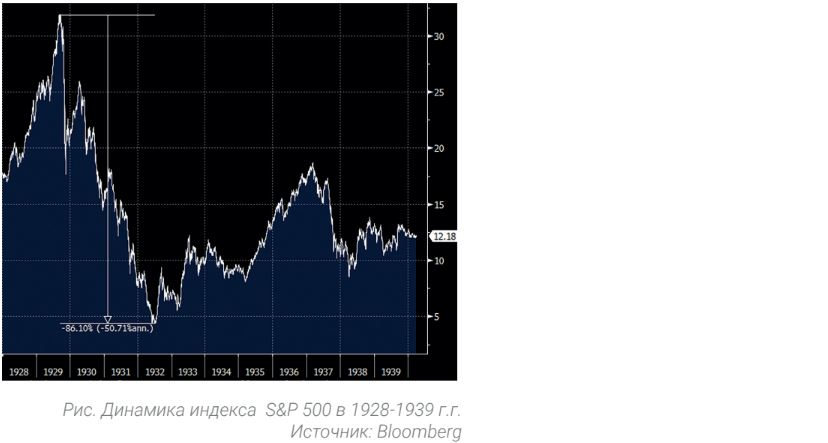

И все в одночасье рухнуло. 24 октября инвесторы начали массово распродавать акции и облигации — за день они избавились от рекордных 12,9 млн бумаг, что привело к резкому падению их цены. За этим последовали «черный понедельник» 28 октября и «черный вторник» 29 октября. За два дня индекс Dow Jones упал больше чем на 20%, а за следующую неделю рынок потерял примерно 40% стоимости.

Обвалился и американский индекс широкого рынка S&P 500.

Масштабы кризиса

Наиболее сильно Великая депрессия затронула США, Канаду, Великобританию, Германию и Францию. И причина тут не только в том, что золотого стандарта придерживались все ведущие страны мира, но и в том, объем мировой торговли за 1929-1932 сократился в три раза. А это произошло после того, как США начали предпринимать протекционистские меры. Чтобы поддержать производителей, власти принимают закон Смута-Хоули, в рамках которого вводятся 40%-ые пошлины на импортные товары. Естественно, это не могло не сказаться негативно на состоянии других экономик.

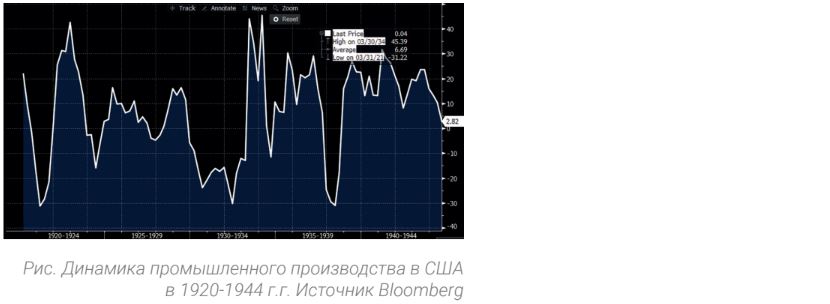

Итоги этого кризиса оказались плачевными. Промышленное производство в США сократилось на 46%, в Великобритании на 24%, в Германии на 41%, во Франции на 32%.

Таким образом, данный сектор был отброшен назад на 30 лет. Акции промышленных компаний в Великобритании обвалились на 48%, в США на 87%. Безработица достигла колоссальных размеров. В США и Великобритании уровень безработицы составлял около 25%, в Германии – 50%. В целом, в странах с развитой рыночной экономикой безработных было около 30 млн человек. Пострадали фермеры, мелкие торговцы.

Произошли изменения и в политической сфере. Выросло количество сторонников как коммунистических, так и националистических партий (например, в Германии пришла к власти Национал-социалистическая немецкая рабочая партия). С последним, кстати, связывают начало второй мировой войны. Некоторые страны начали отказываться от системы «золотого стандарта». В частности, Великобритания.

Антикризисные меры в период Великой депрессии

В 1932 году президентом США был избран Франклин Рузвельт, и в первые сто дней его президентства принималось множество антикризисных законов, сдерживающих ситуацию, которая грозила ухудшиться еще больше.

Рузвельт был вынужден объявить банковские каникулы, то есть деятельность банков оказалась заморожена. Если после проверки банк мог функционировать, то ему предоставлялась финансовая помощь федерального правительства. Банк открывался и продолжал работу. Рузвельт пошел по пути восстановления банковской системы, помощи частным финансовым структурам, чтобы смогла функционировать финансовая система, без которой восстанавливать экономику было невозможно.

Также был принят закон о регулировании сельского хозяйства, целью которого было гарантировать фермерскую задолженность и увеличить фермерский доход путем поднятия цен на сельскохозяйственную продукцию. В результате этого регулирования федеральное правительство компенсировало их потери. Ведь для того, чтобы поднять цены на сельскохозяйственную продукцию, нужно было уговорить фермеров не сеять новый урожай и сокращать поголовье скота. В результате было уничтожено большое количество продукции: и зерна, и скота, и молока, хотя в стране развивалась угроза голода.

Был принят эпохальный закон о социальном страховании, который предусматривал введение пособия по безработице, что в данной ситуации было чрезвычайно важно, и пенсий по старости, что также решало значительные социальные задачи. Масштабные инфраструктурные проекты, финансируемые из бюджета, по всей территории Штатов обеспечивали людей работой и едой. На первых этапах зарплаты не выплачивали или они были мизерными.

Значение программы «нового курса» Рузвельта заключалось в том, что именно в это время коренным образом изменилась роль исполнительной власти американского государства, когда была впервые введена система регулирования экономики, промышленности, сельского хозяйства и, главное, финансов. Социальное законодательство, впервые принятое в США именно в 1930-е годы, является с того времени столпом, основой функционирования всего американского общества.

НЕФТЯНОЙ КРИЗИС (КРИЗИС 1973 – 1975 Г.Г.)

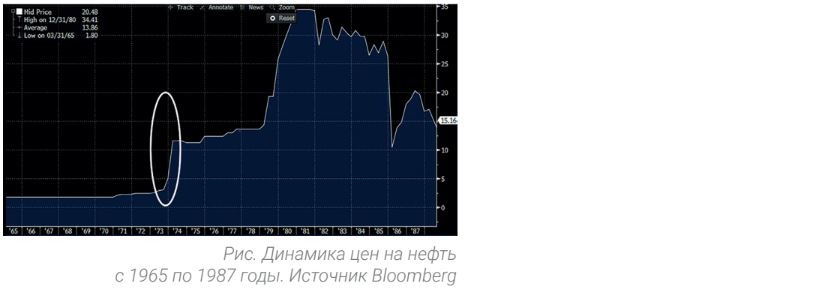

Еще этот кризис известен как нефтяное эмбарго. Начался он 17 октября 1973 года. Страны-члены ОПЕК, Египет и Сирия, заявили, что они не будут поставлять нефть странам (Великобритания, Канада, Нидерланды, США, Япония), поддержавшим Израиль в ходе Войны Судного дня в его конфликте с Сирией и Египтом. ОПЕК снизила объемы добычи нефти не только для того, чтобы повлиять на мировые цены в свою пользу. Ключевой задачей они ставили давление на мировое сообщество с целью уменьшения поддержки Израиля западными странами. Это касалось прежде всего США и их союзников в Западной Европе. Итогом данных действий стал рост цен на нефть с 3 до 12 долларов за баррель.

И даже после того, как в марте 1974 года эмбарго отменили, цены на нефть оставались на более высоком уровне, чем до его введения.

Но арабо-израильский конфликт был не единственной причиной такого решения ОПЕК и, как следствие, рецессии 1973 – 1975 годов. Еще в 1971 году президент США Ричард Никсон решил отменить золотой стандарт, что стало катализатором резкого роста цен на желтый металл. Итогом этого стало то, что страны больше не могли обменять доллары в своих валютных резервах на золото. Конечно, рано или поздно система золотого стандарта должна была кануть в лета. Но решение Никсона было насколько неожиданным, что это сказалось и на курсе доллара, который подешевел. Дальше – больше. Доход стран ОПЕК, нефтяные контракты которых были номинированы в долларах, сократился. А стоимость импорта, выраженная в других валютах, осталась неизменной или даже выросла.

Рост цен на энергоносители стал причиной кризиса в крупных развитых странах. Начавшись в США, он охватил большую часть развитых стран. Рост цен на нефть привел к росту стоимости бензина, авиационного топлива и ряда других товаров. Это усугубило инфляцию на 10% для некоторых товаров. И произошло это в уязвимое для Штатов время, когда Никсон проводил политику контроля за заработной платой (высокая з/п, но при этом увольнения сотрудников для оптимизации расходов). Как результат, снижение спроса.

Последствия нефтяного кризиса, в целом, оказались не намного слабее последствий «великой депрессии». За период кризиса было зафиксировано падение промышленного производства: в США на 13%, в Японии на 20%, в ФРГ на 22%, в Великобритании на 10%, во Франции на 13%, в Италии на 14%. К середине 1975 года число безработных в развитых капиталистических странах достигло 15 млн человек. А свыше 10 млн были переведены на неполную рабочую неделю. Таким образом, вкупе с ростом цен произошло падение реальных доходов населения.

Резко увеличилось число банкротств. В США рост количества обанкротившихся компаний составил 6%, в Японии – 42%, в ФРГ – 40%, в Великобритании – 47%, во Франции – 27%.

Негативную динамику демонстрировали и фондовые рынки. За 1973-1974 гг. котировки акций упали в США на 33%, в Японии на 17%, в ФРГ на 10%, в Великобритании на 56%, во Франции на 33%, в Италии на 28%.

Эти два кризиса происходили еще до полной отмены системы золотого стандарта. И, следовательно, у Центробанков не было такой свободы в действиях, позволяющих стимулировать экономику. Но мир перешел к плавающим курсам валют. Хотя этот переход и не отменил кризисы.

Антикризисные меры в период Нефтяного шока

В этот период развитым странам пришлось на себе ощутить энергетический голод после сознательного сокращения добычи нефти странами ОПЕК из политических соображений.

Меры борьбы имели весьма разносторонний характер и привели ко многим историческим решениям. Например, к созданию Международного энергетического агентства, призванного сохранять баланс спроса и предложения мировых энергоресурсов.

Снова правительства всех стран взяли на себя роль спасителя. Например, во Франции проводилась жесткая политика энергосбережения. Многие предприятия были переведены на уголь. Были введены ограничительные меры по отоплению нежилых помещений. Правительства Германии и Голландии вынуждены были ввести запрет на пользование автотранспортом по выходным. Правительство США позаботилось о создании своих резервов, а именно увеличение добычи нефти из континентального шельфа.

АЗИАТСКИЙ КРИЗИС (1997 – 1998 Г.Г.)

Кризис разразился в странах в Юго-Восточной Азии в июле 1997 года. Он стал серьезным потрясением для мировой экономики в этот период.

Причина кризиса

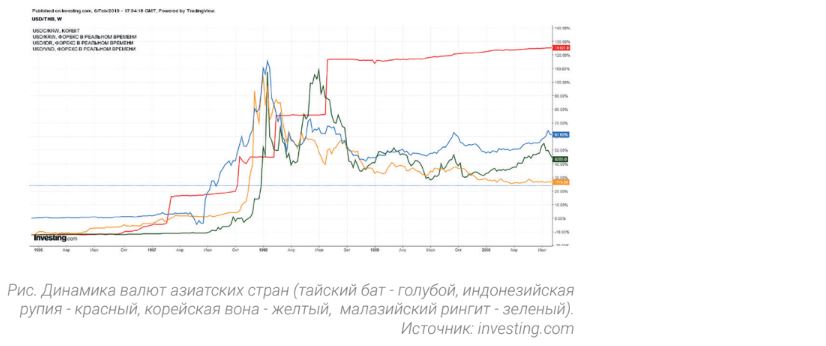

Подоплекой этого кризиса стал крайне быстрый рост экономик стран Азии или «азиатских тигров», который способствовал массивному притоку капитала в эти страны, росту государственного и корпоративного долга, перегреву экономики и буму на рынке недвижимости. Действительно, страны демонстрировали рост ВВП 6 – 9% в год. Столь быстро развивающийся регион привлекал множество иностранных инвесторов, особенно после привязки национальных валют к доллару. Но, как известно, при любом большом росте на финансовых рынках в один момент появляется слишком много открытых позиций, необеспеченных основными активами. В таких условиях покупки осуществляются на эмоциях, а не на фундаментальных данных. Как итог, страны стали превышать отношения внешних кредитов к собственному ВВП, что и повлекло за собой плачевные последствия. Т.е. ключевой причиной кризиса стал высокий уровень внешнего долга. А так как большая доля инвестиций была привязана к доллару США, а не к местной валюте, соотношение внешнего долга к уровню ВВП неуклонно росло и обесценивало локальную денежную единицу.

Масштаб

Первым под удар попал тайский бат. В середине мая 1997 года он был подвержен массовым спекулятивным атакам. ЦБ Таиланда поддерживал его вливанием бюджетных и резервных средств. Но их оказалось недостаточно и бат отправился в «свободное» плавание. В июле 1997 года его курс упал на 20%, а концу года почти на 100%. За ним последовали и другие местные валюты: индонезийская рупия, малайзийский ринггит и другие.

Последствия

Итогом данных событий стало падение на треть внешней торговли этих стран. Обвал фондовых рынков, волна банкротств, рост безработицы. Естественно, что основные экономики понесли ощутимые потери. При этом, кризис сказался и на стоимости сырья, что, в частности, негативно отразилось на состоянии стран-производителей нефти. В России в 1998 году произошел дефолт. Последним эхом азиатского кризиса стал аргентинский дефолт 2001 года.

Антикризисные меры в период Азиатского кризиса

Основную роль в преодолении Азиатского кризиса играл МВФ. Три страны, которые больше всего пострадали от кризиса (Индонезия, Корея и Таиланд), обратились к МВФ с просьбой о предоставлении финансовой помощи.

Стратегия Фонда по борьбе с кризисом состояла из трех основных компонентов: финансирование, ужесточение кредитно-денежной политики, структурные реформы. Последние занимали самое важное место. В частности, предусматривалось:

- закрытие неплатежеспособных финансовых учреждений для прекращения дальнейших потерь;

- рекапитализация потенциально жизнеспособных финансовых организаций, часто с государственной помощью;

- усиление и ужесточение надзора со стороны центрального банка за финансовыми организациями и учреждениями, доведение практики надзора и регулирования до международных стандартов.

Для выполнения программ стабилизации и реформ в Индонезии, Корее и Таиланде было выделено примерно 35 млрд долларов США, при этом в 1998–1999 годах помощь Индонезии была дополнительно увеличена. Подробные элементы этих реформ были сформулированы совместно с властями каждой страны, а также со Всемирным банком и Азиатским банком развития.

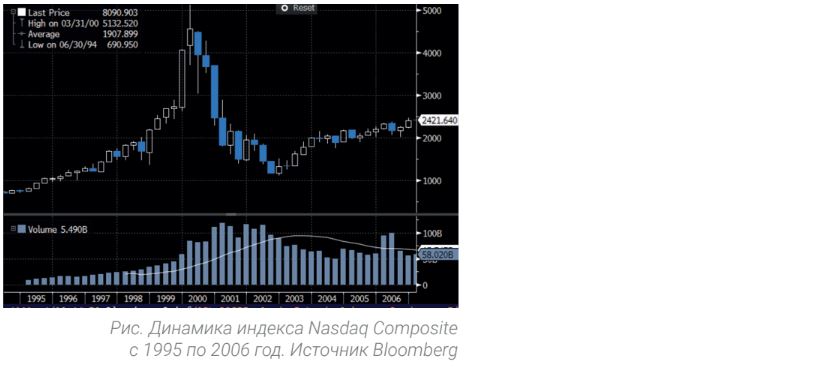

КРИЗИС ДОТКОМОВ (2000 – 2001 Г.Г.)

Ключевая причина кризиса – схлопывание пузыря сектора интернет-технологий (доткомов).

В период 1995 – 2000 г.г. происходил бурный рост акций интернет-компаний. Идея таких компаний выглядела очень перспективной (и, как показало время, в целом, так и получилось). Как и все новое, это вызвало огромный интерес и покупать эти активы стали все, в том числе, с использованием кредитных денег.

Причина обвала, как и в случае с любым пузырем, неверная (завышенная) оценка стоимости активов.

Пузырь доткомов лопнул 10 марта 2000 года. Тогда же произошло резкое падение индекса высокотехнологичных компаний NASDAQ Composite. Перед этим он достиг своего максимума на уровне 5132,52, тем самым удвоив показатели годичной давности.

Естественно, что вместе с индексом обесценилось и исчезло большинство интернет – компаний.

Масштаб

В большей степени, конечно, затронут был именно высокотехнологичный сектор. Например, акции телекоммуникационной компании Cisco упали на 86%, акции Amazon обвалились на 93%. Обанкротились многие компании. Но пострадали и многие сопутствующие отрасли. Например, реклама и логистика.

Последствия

Крах фондовой биржи в 2000 – 2002 вызвал падение рыночной стоимости компаний на 5 трлн долларов США. Ситуацию только усугубил теракт 9/11 (2001 год), уничтоживший башни-близнецы Всемирного торгового центра. Однако, в результате схлопывания очередного пузыря был введен механизм прямого контроля над процессами спекуляции ценными бумагами (правда, связали этот контроль с антитеррористической деятельностью).

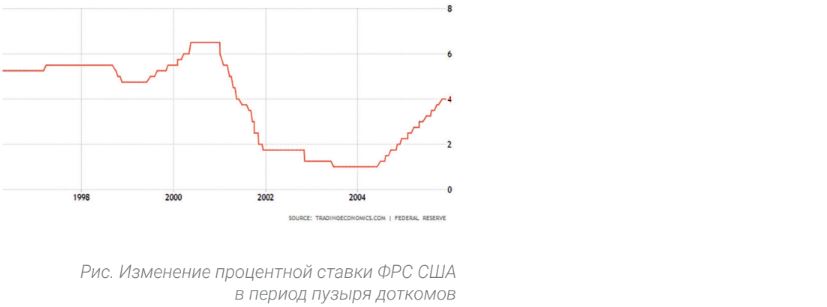

Антикризисные меры в период пузыря доткомов

Спекуляция на технологических акциях, имевшая место в конце 90-х годов, привела к надуванию пузыря на фондовом рынке США.

Процентная ставка ФРС США

На встрече 3 января 2001 года, ФРС решил изменить направление монетарной политики и начал очень быстро понижать процентную ставку. За один только 2001 год ставка снизилась с 6% до 1.75%. ФРС, исходя из макроэкономических данных, понимал, что глубокого кризиса не будет, но случилось событие, которое шокировало и нарушило мировой баланс: 9/11. После такого турбулентного года на рынках наступил период затишья и медленного восстановления. После трех лет мягкой денежно-кредитной политики в июне 2004 года ФРС начал повышать ставку. Экономика начала расти быстрыми темпами, подогревая бум на рынке недвижимости.

МИРОВОЙ ЭКОНОМИЧЕСКИЙ КРИЗИС 2008 ГОДА

Еще этот кризис достаточно часто называют «великой рецессией». Действительно, начавшись в 2008 году, завершился он в разных странах в разное время (с 2009 по 2013 г.г.). При этом его отголоски сохранялись еще в течение длительного периода времени. Стартовал этот кризис, как финансовый кризис в США. А уже в 2009 году мировой ВВП впервые со времён Второй мировой войны показал отрицательную динамику.

Предшественником финансового кризиса 2008 года был ипотечный кризис в США, который в начале 2007 года затронул высокорисковые ипотечные кредиты. Вторая волна ипотечного кризиса произошла в 2008 году. Ипотечный кризис в США спровоцировал в сентябре 2008 года кризис ликвидности мировых банков: банки прекратили выдачу кредитов, в частности кредитов на покупку автомобилей. Как следствие, объемы продаж автогигантов начали сокращаться.

Начались банкротства банков. Банкротство Lehman Brothers стало крупнейшим в истории США. Это был четвертый по величине американский инвестиционный банк. Это, в том числе, отрицательно повлияло на основные биржевые котировки во многих странах и негативным образом сказалось на стоимости энергоносителей. Обвал фондового рынка в октябре 2008 года стал рекордным для рынка США за предыдущие 20 лет, для рынка Японии — за всю историю.

Причины кризиса

- Общая цикличность экономического развития;

- Перегрев кредитного рынка и ипотечный кризис, развившийся вследствие этого;

- Огромные долги у домашних хозяйств;

- Высокие цены на сырьевые товары (в том числе, нефть);

- Перегрев фондового рынка.

По своему масштабу кризис 2008 года может сравниться, пожалуй, только с Великой депрессией. Действительно, под ударом оказались не только США, но и страны еврозоны. Причем Европа пережила две волны кризиса. Спад экономики еврозоны закончился во втором квартале 2009 года, однако в 2011 году там началась вторая рецессия, продолжавшаяся до 2013 года и ставшая самой длительной в ее истории.

Последствия

Капитализация американских компаний упала в среднем на 30-40%, европейских на 40-50%.

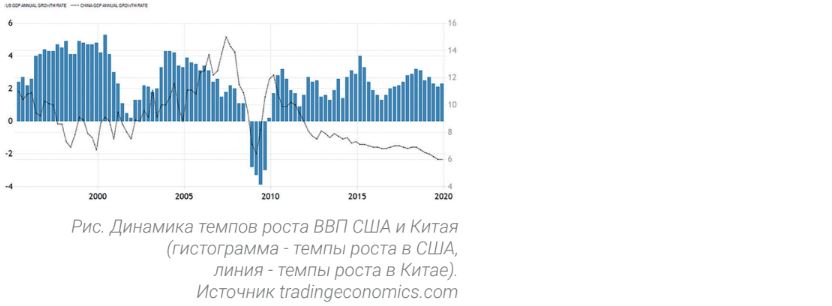

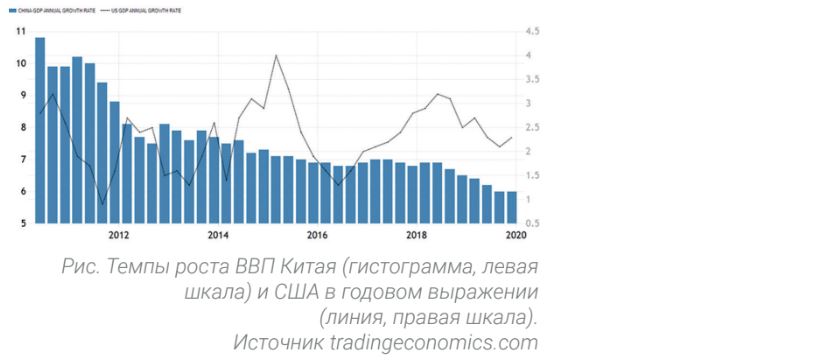

Более чем на 10% сократился объем мировой торговли. В частности, падение экспорта в Китае и Германии составило 30%. В Японии – 45%. Экономика КНР замедлила годовой рост до 6.4% с 15% (кстати, таких уровней роста ВВП Поднебесная так больше и не достигла).

Цены на нефть снизились с отметки $147 за баррель до $30. На фоне развития кризисных явлений практически все ключевые центробанки почти одномоментно понизили процентные ставки.

Антикризисные меры в период финансового кризиса 2008 г.

ФРС и центральные банки всего мира предприняли шаги по увеличению предложения денег, чтобы избежать риска дефляции, при которой снижение заработной платы и рост безработицы привели к снижению мирового потребления. Кроме того, правительства приняли крупные пакеты налогово-бюджетных стимулов. Это было крупнейшее вливание ликвидности на кредитный рынок и крупнейшая программа в области денежно-кредитной политики в мировой истории. Более подробно рассмотрим меры преодоления финансового кризиса 2008 года в следующем разделе КоронаКризис 2020, поскольку все центробанки, как и в 2009 году предприняли действия монетарного характера и в 2020 году.

КОРОНАКРИЗИС 2020

И вот мир вступает в новую рецессию. Этот факт не вызывает сомнений.

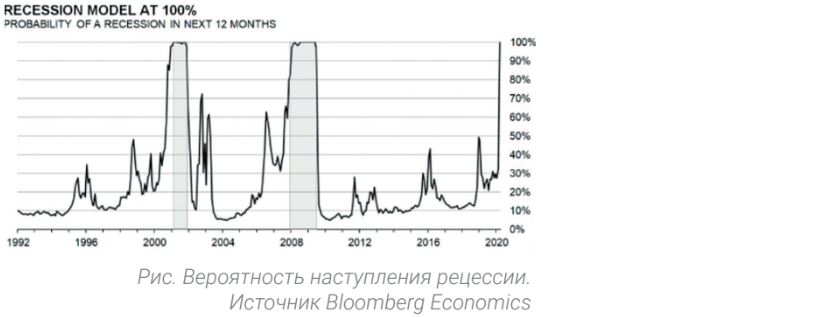

Bloomberg оценивает вероятность наступления рецессии в 2020 году, как 100%!

И виной всему пандемия нового вируса, который охватил практически весь мир, заставив правительства многих стран принять серьезные карантинные меры. Следствием этого становятся нарушения цепочек поставок комплектующих и продукции, падение потребительской активности, снижение цен на сырье. Мы уже видели первые цифры, характеризующие состояние экономик разных стран мира. Китай, который первый ушел на карантин, зафиксировал падение промышленного производства в феврале на 13,5%, розничных продаж на 20,5%. В США отчет по рынку труда за март 2020 года отразил резкое сокращение числа вновь созданных рабочих мест (-701 тыс.). А еженедельные обращения за пособием по безработице за период 19 марта - 2 апреля отразили рост на 16 млн. Падают составные индексы деловой активности в странах еврозоны, скатываясь в зону снижения.

Этот кризис, с одной стороны, будет похож на те, которые были известны ранее. С другой, он уникален хотя бы катализатором его развития. На этот раз триггером выступил вирус. Но не только.

К началу масштабного кризиса мировая экономика уже подошла ослабленной.

США в течение 2018 - 2019 г.г. активно вели торговые войны. Под их ударом оказался не только Китай, но и целый ряд других стран. Повышались торговые пошлины (причем делали это все стороны конфликта), сыпались взаимные угрозы. В результате, экономика Китая продемонстрировала замедление темпов роста. Да и не только Китая. США также оказались под ударом.

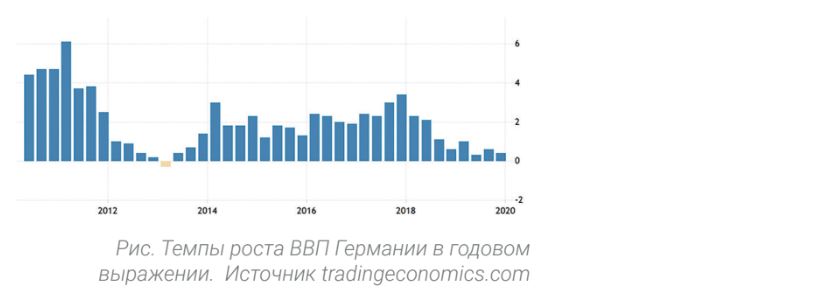

Также Трамп пригрозил повысить пошлины на европейские автомобили, поставляемые в США. Для Европы Штаты – крупнейший рынок. Например, только Германия поставляет туда около 600 тыс. автомобилей в год. Но, даже несмотря на то, что пошлины так и не были введены, немецкая экономика пострадала от торговой войны США и Китая, так как Поднебесная для Германии не менее значимый рынок, чем США. В КНР на фоне замедления экономики снизился внутренний спрос, что ударило по немецкому экспорту. В итоге, крупнейшая экономика еврозоны чудом избежала вступления в рецессию в 2019 году. На текущем этапе темпы ее роста находятся на минимальных уровнях за 7 лет.

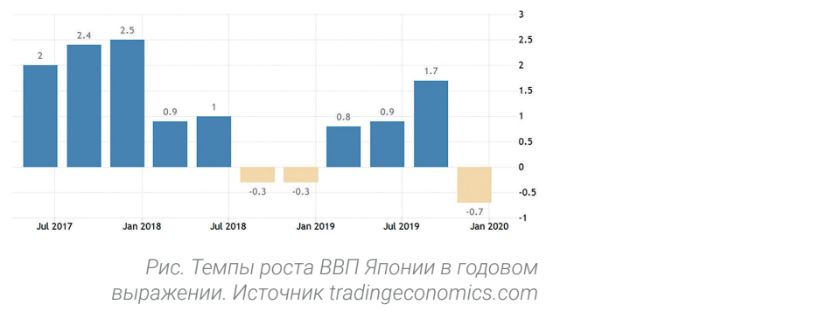

Экономика Японии, которая начала замедляться еще в 2018 году, в течение 2019 года также получила несколько ударов со стороны торгового противостояния США и Китая. Но и внутренняя политика добавила негатива. В частности, речь идет о повышении налога на потребление в Японии в октябре 2019 года.

При этом удар, который ей нанес коронавирус, может оказаться весьма ощутимым. В текущем году в Японии должны были пройти летние олимпийские игры. Но их уже официально перенесли на 2021 год. Таким образом, надежды на восстановление в 2020 году под влиянием увеличения турпотока болельщиков растаяли как дым. Кроме того, фискальные расходы на предотвращение последствий распространения коронавируса составят около 20% ВВП Японии (39 трлн иен), что также усугубит ситуацию.

Обвал цен на нефть

Еще один фактор, который будет негативно сказываться на состоянии мировой экономики. Целый ряд стран – крупных нефтепроизводителей оказываются уязвимыми. Во-первых, низкие цены на нефть во многих из них не позволяют свести бездефицитный бюджет. Во-вторых, низкий спрос на энергоноситель, связанный с разгулом эпидемии, ограничением транспортных потоков, вероятно, вынудит сократить производство, так как практически все мощности для хранения избытка добытой нефти уже задействованы. Мастодонты промышленности с низкой себестоимостью добычи, конечно, выдержат. Но, например, в США отдельные компании сланцевой добычи однозначно окажутся среди банкротов.

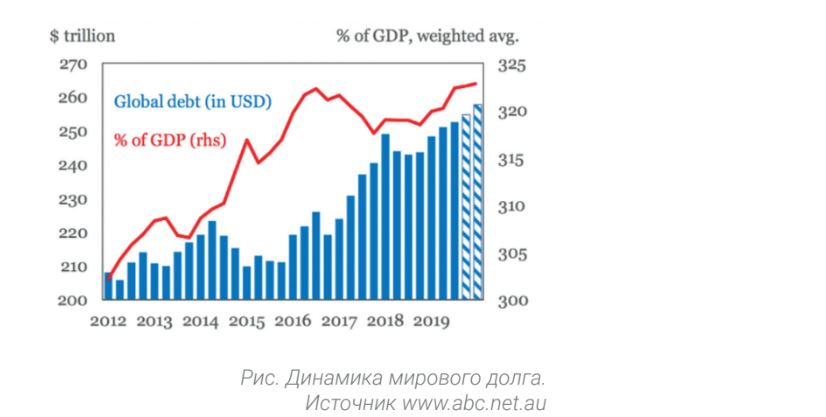

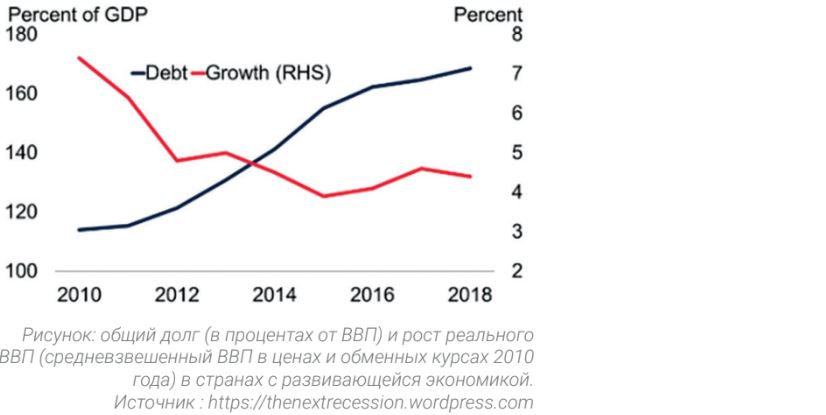

Стремительный рост долговой нагрузки в мире

К очередному кризису мировая экономика подходит с колоссальными долгами. По оценкам Института международных финансов мировой долг в 2019 году обновил исторический максимум, достигнув $255 трлн, или 322% глобального ВВП.

Во многом такой рост связан с политикой Центробанков, которые либо снижали, либо удерживали процентные ставки на низком уровне в период 2009-2014 года. В итоге, правительства, компании и частные лица берут в долг для экономического развития. А когда роста не происходит, занимают еще больше, чему способствуют низкие процентные ставки крупнейших Центробанков. Например, получив беспрепятственный доступ к рынкам капитала, за два десятилетия развивающиеся страны нарастили корпоративный долг на 50%.

Уровень долговой нагрузки США составил 327%, Японии — 540%, стран еврозоны — 388%. В Китае он достиг 310%.

И это не предел. В 2020 году мировая задолженность может значительно увеличиться из-за последствий коронавируса и спада глобальной экономики. Тем более, что многие страны уже объявили о беспрецедентных мерах стимулирования экономик, причем в основном это будет делаться путем вливания «вертолетных» денег. И, надо сказать, что это несет очень серьезную угрозу для наиболее крупных заемщиков: США, Японии, еврозоны, Китая. Ведь замедление роста и увеличивающиеся затраты на финансирование усложняют обслуживание долга и чреваты дефолтами. Это негативно скажется на прибыльности банков и приведет к проблемам с ликвидностью. А такое мы уже проходили в 2008 году. Но, возможно, что в 2020 все будет гораздо масштабней.

Действия стран для предотвращения Коронакризиса

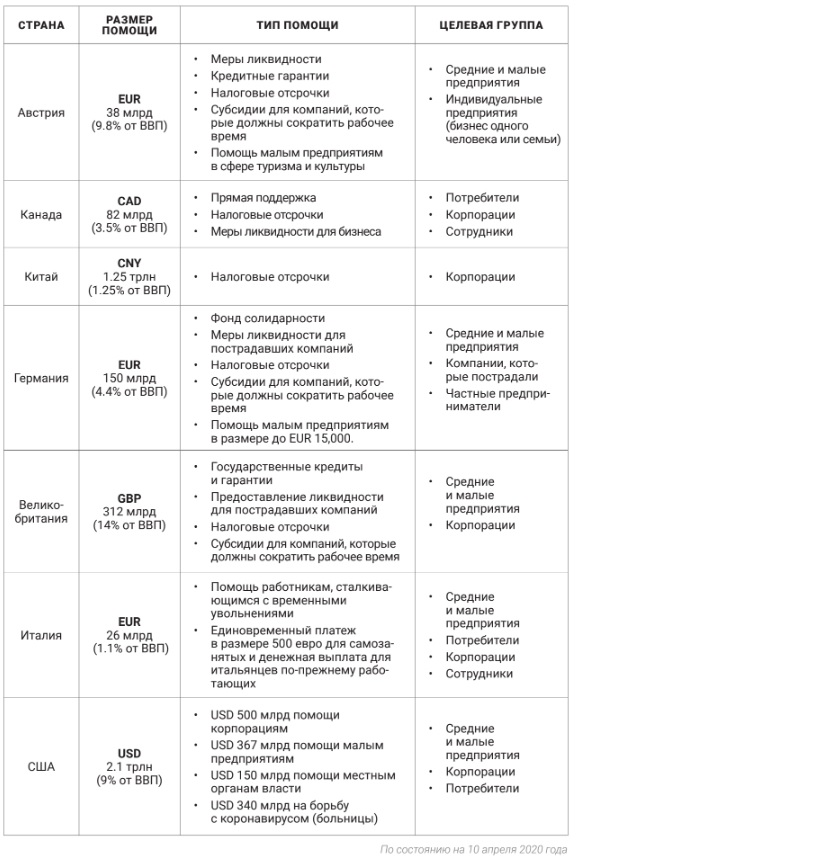

Фискальные и монетарные стимулы, оглашенные крупнейшими экономиками мира с начала марта 2020 года, являются беспрецедентным событием в мировом масштабе.

Вот некоторые из мер, предпринятых руководством развитых стран по состоянию на первую неделю апреля 2020 года:

- Скоординированные действия по расширению предоставления ликвидности через своп-каналы между 6 основными центральными банками мира для обеспечения финансирования в долларах США;

- Снижение внутренней процентной ставки;

- Неограниченное количественное смягчение со стороны ФРС;

- Самый большой пакет помощи в истории США ($ 2.2 трлн) с возможным расширением;

- Снижение нормы резервирования до нуля (коммерческие банки могут использовать все свои резервы);

- Чрезвычайные выплаты практически всем домохозяйствам для стимулирования спроса (например, 500 евро для итальянцев и 1200 долларов для американцев).

В ответ на рыночный кризис центральные банки и правительства мира предприняли агрессивные контрмеры для защиты от экономического спада, который сейчас выглядит неизбежным. В середине марта страны G20 объявили о том, что вложат более $5 трлн в мировую экономику для борьбы с пандемией COVID-19, чтобы ограничить потери рабочих мест и доходов.

Одной из причин такой молниеносной реакции со стороны властей является то, что на этот раз рынки и экономика рухнули гораздо быстрее. Падение оказалось и гораздо глубже.

В частности, ФРС и Конгресс США быстро отреагировали на пандемию коронавируса, используя стратегии, проверенные десять лет назад в условиях финансового кризиса. Одна большая разница - скорость. То, что раньше занимало более полутора лет, теперь Вашингтон сделал за недели.

27 марта Дональд Трамп подписал крупнейший пакет экономической помощи в американской истории. Его размер вдвое превысил предыдущий максимум. Страна на $2,2 трлн предоставит срочную помощь семьям, рабочим и бизнесу. Законопроект предусматривает, в частности, одноразовые чеки многим американцам, увеличение пособия по безработице, предоставление кредитов и помощи крупным и малым предприятиям, а также финансирование штатам и местным органам власти.

Центральный банк США дал понять, что будет делать практически все, предоставляя кредиты крупным и малым предприятиям и покупая неограниченные суммы государственного долга, чтобы помочь американской экономике в период кризиса.

Благодаря новой программе прямого кредитования ФРС стала своего рода коммерческим банком. Таким образом, Федрезерв сделал все, что в его силах и даже больше если сравнивать с финансовым кризисом в 2008 году.

Самая большая проблема заключается в том, что до тех пор, пока не будет достигнуто пика в подтвержденных случаях заболевания коронавирусом, экономический ущерб, который он наносит, будет увеличиваться. Бизнесы, которые закрылись в результате этого вируса, не будут открываться до тех пор, пока местные органы власти не сочтут это безопасным. Борьба с пандемией займет время. Пакет помощи в 2,2 трлн долларов и другие меры - большие деньги, но этого может быть недостаточно.

ТАБЛ. ПАКЕТЫ ПОМОЩИ И МЕРЫ В НЕКОТОРЫХ СТРАНАХ

Оценивая все вышесказанное, можно сделать вывод, что правительства пытаются лечить начавшийся кризис средствами монетарного характера, как и для преодоления финансового кризиса 2008-2009 года. Действующая модель спасения нацелена на финансовую систему больше, чем на реальную экономику. А это значит, что принятые меры в итоге не будут столь эффективны как, например, в период ипотечного кризиса. Наличие ликвидности в системе не запустит заводы, и не приведет к найму людей на работу, если не будет конечного потребителя или будет недоставать комплектующих из-за перебоев в цепи поставок. То есть, мы находимся в парадигме не только финансового, но и экономического кризиса. В результате, потребуются новые меры прямого стимулирования спроса, государственные заказы, крупные проекты, финансирование и прямая поддержка компаний, которые должны быть выше, чем уже объявлено.

Предложенные центробанками нулевые кредиты закроют, как и в ипотечный кризис 2008-2009 года, токсичные кредиты, спасут банковскую систему, но не запустят экономику.

4. СЦЕНАРИИ РАЗВИТИЯ КРИЗИСА

МОДЕЛЬ ВЫХОДА ИЗ КРИЗИСА И ФАЗА БИЗНЕС ЦИКЛА

Какой будет модель выхода из кризиса? На этот вопрос трудно ответить однозначно в силу различий стимулирования и предпосылок самого кризиса.

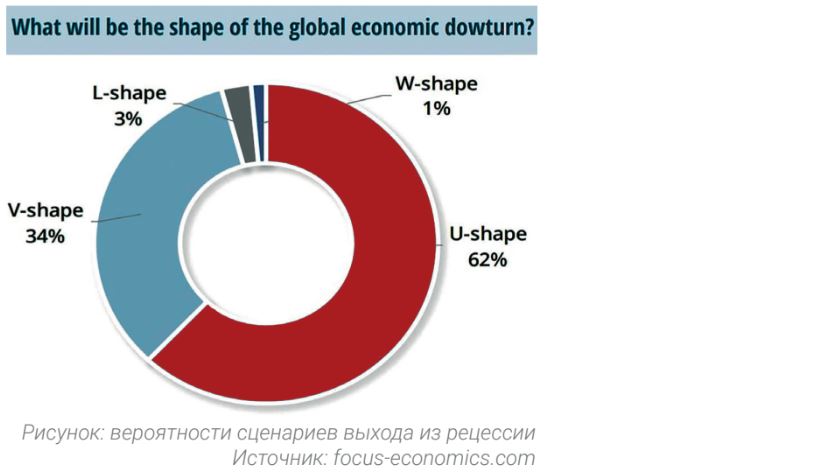

МОДЕЛИ ВОССТАНОВЛЕНИЯ

Однако, проведенные исследования и опросы focus-economics.com предполагают 2 базовых сценария протекания и выхода из кризиса.

62% респондентов предполагают, что кризис будет развиваться по траектории U формата. Данный сценарий предполагает, что мировая экономика покажет быстрый спад и сжатие спроса с продолжительной слабостью и вялостью деловой активности. Выход из рецессии будет плавным и длительным.

На наш взгляд на данном этапе это наиболее вероятный сценарий. Пандемия нарастает и снятие карантинных мер не отменит ограничений на международные передвижения. Корпоративные финансы будут ухудшаться. Чем дольше действуют ограничения, тем глубже будет спад и больше будет банкротств. Поэтому быстрого восстановления потребительского спроса ждать не приходится. Дисбаланс может продлиться несколько лет, что и определяет базовая U модель.

Почти треть респондентов (34%) полагают, что мир переживет V-образное восстановление. Согласно данному сценарию, экономика покажет стремительное падение и столь же стремительное восстановление, без продолжительного нахождения в кризисных условиях. Такой сценарий больше напоминает прыжок с трамплина в бассейн, где вода выталкивает пловца вверх после погружения. Некоторые связывают такое восстановление со стимулирующими программами Центробанков. Эти вливания позволяют уйти от “кредитного паралича” и сворачивания финансовой системы. Однако лечение текущего кризиса монетарными методами не будет эффективным, поскольку деньги не запустят фирмы и компании, на продукцию которых нет спроса или которые не получают своевременно сырье и комплектующие.

Сценарии L и W являются маловероятными. В первом случае, респонденты ожидают затяжную рецессию и депрессию, соизмеримую с великой депрессией в США, затянувшейся на долгие годы. Во втором случае речь идет о двух волнах кризиса, наподобие буквы W, где первая волна запускает необратимые процессы в экономике, которые действующей политикой невозможно преодолеть. В результате, после кажущегося восстановления, наступает второй спад. Масштабы второй волны спада могут быть сильнее или слабее первой волны.

С точки зрения трейдинга, в U образном восстановлении следует придерживаться краткосрочной торговли, пока рынок не достигнет дна. На дне рынок может находиться продолжительное время, вплоть до нескольких лет. В этот период наилучшей тактикой будет либо подбор снизу, либо торговля в диапазоне. Выход из боковика знаменует новый цикл роста.

V-стратегия, это базовый сценарий инвестиционных банков. При данном варианте, покупка акции или индексов производится на протяжении падения рынка и его восстановления. Рынок рушится гэпами и восстанавливается сильными ценовыми разрывами. Разворотными точками для рынка становится уровни 25%, 50%, и свыше 60% падения. В этих зонах происходит обычно наибольшее число покупок, что способствует восстановлению рынка.

Если же экономика переживет W-образное восстановление, то любые покупки должны быть краткосрочными. Проблема для покупателей в том, что рост часто происходит после гэпов вверх - нужно обладать смелостью покупать в предыдущий день, когда происходит падение рынков.

В худшем случае экономику ожидает L-образное восстановление, которое в последний раз мир видел во время Великой депрессии 1929-39 годов.

ДЕЛОВОЙ ЦИКЛ

Стоит отметить, что каждая отрасль будет иметь свою собственную модель выхода.

На разных этапах экономического цикла формируется уникальный спрос на разные сектора. Например, когда экономика растет, формируется повышенный спрос на сырье, энергетические активы и промышленные товары, необходимые для поддержания роста. В период спада наиболее устойчивыми становятся услуги и товары первой необходимости, что задействует сектора здравоохранения и коммунальных услуг. Уникальным образом в этот период ведет себя финансовый сектор, который сворачивает активность, однако сохраняет свою востребованность.

Данная модель часто используется инвестиционными фондами и инвестиционными компаниями, для оценки приоритетных направлений вложений.

Сейчас мы входим в рецессию, в результате чего наиболее стабильными будут товары и услуги первой необходимости: лекарства, коммунальные услуги. Неожиданную поддержку могут получить банки, для которых Центробанки через программы стимулирования будут закрывать проблемные кредиты.

Если рассматривать бизнес цикл по типу активов, то на сегодня мы завершили пиковую фазу роста и сейчас находимся в падении по всему спектру активов: акций, облигаций и сырья. На рисунке ниже это 6 фаза цикла.

Следующим шагом будет 1 фаза цикла, в которой акции и сырье будут находится под давлением, а капиталы будут перетекать в защитные инструменты типа государственных облигаций и драгоценных металлов (золото, серебро).

Согласно данной теории, сырье будет находиться под сильным давлением в течение длительного времени пока экономика не использует накопившиеся запасы и не получит достаточный импульс для роста, который потребует сырьевых и человеческих ресурсов.

МОДЕЛЬ ТЕХНОЛОГИЧЕСКОГО ЦИКЛА (ВОЛНЫ КОНДРАТЬЕВА)

Отличительной чертой текущего кризиса является “размытый контур” экономического цикла. В ней переход от одного делового цикла к другому происходит не как следствие глубокой, но скоротечной, рецессии, а в формате длительной стагнации, когда нулевые и отрицательные процентные ставки формируют благотворную среду для вялотекущей деградации экономической системы в виде крайне низких темпов роста.

В настоящее время кризис стал точкой трансформации уже сформированного тренда анемичного роста в интервале 2,5-3% в более длительную фазу «вечной стагнации», которая может растянуться не на два - три квартала, как 11 лет назад, а на два - три, и более, года.

Вместе с этим следует выделить глобальную смену технологического цикла, когда IT сектор, интернет и автоматизация настолько сильно внедрились в общество, что стали его обязательной и неотъемлемой составляющей. Карантин показывает, что большинство бизнесов может вестись удаленно. Выросло поколение, которое родилось со смартфоном в руках и не знает другого состояния. И именно это поколение определит наше будущее.

В итоге мы наблюдаем завершение одного технологического цикла и замену его новым. Данная концепция смены длинных циклов четко вписывается в модель волн Кондратьева.

Жизнь уже изменили паровые машины и поезда, двигатель внутреннего сгорания, электричество и мобильность, а теперь IT и Internet. Это данность.

Как видно, в конце 2010-х - начале 2020-х мы проходим нижнюю точку смены технологического уклада. Это завершение фазы снижения и начало фазы депрессии. По Кондратьеву фаза депрессии характеризуется рекордно низкими темпами инфляции и рекордно низкими процентными ставками. Кредиты очень дешевы, но спроса на них нет. Эта фаза сопровождается перепроизводством во многих отраслях экономики. Растёт уровень безработицы. Но вместе с тем, данная фаза богата на новые изобретения принципиального характера, которые подготавливают почву для новой фазы роста. Именно в начале новой фазы роста все эти изобретения начнут массово внедряться, меняя сложившиеся устои как в экономике, так и в обществе в целом.

Коронакризис запускает новую волну биотехнологий и зеленой энергии. Логично, что пандемия коронавируса станет катализатором масштабных государственных инвестиций в медицинский сектор и развитие биотехнологического сектора, биоинженерии и микробиологии. В данном контексте будет развиваться также зеленая энергетика для минимизации последствий влияния человека на окружающую среду. Также с высокой долей вероятности стоит ждать быстрого развития искусственного интеллекта и максимальной автоматизации процессов.

МАКРОПРОГНОЗЫ

Примечание: Макропрогнозы постоянно меняются, исходя из поступающих данных по числу заболеваний, изменений условий карантина и поступающей макростатистики, поэтому угнаться за наиболее актуальными данными трудно. Ниже приводятся прогнозные данные по состоянию на 10.04.2020.

Пандемия коронавируса привела к глобальному экономическому сдвигу. В отличие от 2008–2009 годов, эта рецессия не только финансового характера, но и экономического: рвутся производственные цепочки, в результате чего мировая торговля рассыпается, как карточный домик. Потребление падает, обрушилась инвестиционная и производственная активности. Карантинные мероприятия заблокировали экономический рост и разогнали безработицу.

ОФИЦИАЛЬНЫЕ ПРОГНОЗЫ:

К официальным прогнозам относятся все оценки, предоставленные международными финансовыми организациями (МВФ, Всемирный банк, ВТО, тройка ведущих рейтинговых агентств). Как правило официальные оценки сдержанны, но на них опираются Центробанки и правительства при принятии решений.

МЕЖДУНАРОДНЫЙ ВАЛЮТНЫЙ ФОНД (МВФ)

Согласно МВФ, падение мирового ВВП в 2020 году составит 3%, что существенно выше чем в кризисные 2009 год. В базовом сценарии, который предполагает, что пандемия коронавируса прекратится во второй половине 2020 года, и усилия по сдерживанию могут быть постепенно свернуты, в 2021 году мировая экономика вырастет на 5,8% мере нормализации экономической активности, чему будет способствовать политическая поддержка.

Страны с развитой экономикой обладают большими возможностями для противодействия кризису, тогда как многие страны с формирующимся рынком и страны с низкими доходами сталкиваются со значительными трудностями. Тяжелые последствия оттока капитала, и принимаемые странами меры для борьбы с эпидемией серьезно скажутся на внутренней экономической активности. По данным Фонда, с начала кризиса инвесторы уже вывели из стран с формирующимся рынком $83 млрд — это крупнейший зарегистрированный отток капитала за всю историю.

ВСЕМИРНЫЙ БАНК

ВБ не опубликовал еще прогноз на 2020 год, ограничившись рядом заявлений. В частности банк заявил, что темпы развития экономики Китая из-за пандемии коронавируса могут в нынешнем году замедлиться до 2,3% против 6,1% в 2019 году. По самому негативному сценарию развития событий рост экономики в Китае может почти остановиться, достигнув роста в 0,1%, считают эксперты банка.

Также ожидается, что экономический рост в странах Восточно-Азиатского региона замедлится до 2,1% в 2020 году с 5,8% в прошлом году, при условии, что восстановление мировой экономики произойдет этим летом.

FITCH

В 2020 году падение мирового ВВП на 1,9%, в то же время глубокая рецессия является базовым сценарием. Исходя из предположения, что кризис в сфере здравоохранения спадет во втором полугодии 2020 года, предстоит постепенное восстановление активности после снятия ограничений. Среди факторов, которые будут сдерживать восстановление, эксперты назвали сокращение капиталовложений, рост количества безработных, шоковые цены на сырье и ситуацию на финансовых рынках.

ВВП США, Еврозоны и Великобритании сократятся на 3,3%, 4,2% и 3,9% соответственно. Восстановление китайской экономики после сбоев в первом квартале будет резко ограничено глобальной рецессией, поэтому рост экономики Китая по итогам 2020 года будет ниже 2%. По подсчетам экспертов, режим самоизоляции может привести к падению экономик США и ЕС на 28-30% во втором квартале года.

STANDARDS & POOR’S GLOBAL RATINGS (S&P)

Влияние пандемии коронавируса на экономическую активность и финансовые рынки способствовало снижению агентством S&P прогноза роста глобальной экономики до 0,4% в 2020 году. В 2021 году ожидается восстановление до 4,9%. Центральные банки и правительства перешли к поддержке функционирования финансовых систем, защите наиболее уязвимых в этой ситуации слоев населения, что обеспечивает возможность последующего восстановления.

Аналитики ожидают падения ВВП США во втором квартале на 12%, но в целом по итогам 2020 года на 1,3%. Во втором квартале безработица в США превысит 10%, а в мае – пиковые 13%.

В 2020 году ВВП еврозоны снизится на 2%. Больше всего сократится ВВП Испании и Италии – на 2,6% и 2,1% соответственно. Экономика Великобритании снизится на 1,9%.

Аналитики S&P прогнозируют спад экономики Китая в первом квартале почти на 10%. В 2020 году рост китайского ВВП составит 3,9% (против декабрьского прогноза 4,8%).

MOODY`S

Агентство ожидает, что беспрецедентный глобальный экономический шок, вызванный вспышкой коронавируса будет быстро развиваться. Ожидается, что агрессивная фискальная и денежно-кредитная политика поможет ограничить глубину падения и создаст условия для потенциального восстановления во второй половине года. Тем не менее, карантинные меры введенные в США, парализовали не менее 29% ВВП страны. Moody’s прогнозирует сокращение реального ВВП США в 2020 году примерно на 2%. Агентство прогнозирует скромное сокращение экономической активности в первом квартале, резкое - во втором квартале и постепенный возврат к росту во втором полугодии. Ожидается, что Федрезерв будет удерживать процентные ставки вблизи нуля в течение 2020, 2021 и в начале 2022 года, чтобы обеспечить сохранение низкой стоимости заимствований и поддержать восстановление экономики.

КОНСЕНСУС ПРОГНОЗЫ АНАЛИТИЧЕСКИХ И ИНВЕСТИЦИОННЫХ КОМПАНИЙ

Частные компании более свободны в своих оценках, и, порой, могут представлять смелые предположения. Однако у частных компаний есть отличительная особенность, их прогнозы направлены на клиентскую базу, поэтому для минимизации оттока капитала со счетов, базовой моделью выхода из кризиса инвестбанки всегда используют V модель. Т.е. оптимистичный быстрый выход из кризиса.

В отличии от инвестбанков, исследовательские компании более взвешенно подходят к прогнозам, поскольку их оценки – это всегда аналитический продукт.

Перед тем как представить частные прогнозы, хотим отметить, что официально рецессией считается падение экономики на протяжении 2 кварталов подряд. Спад на протяжении одного квартала называют технической рецессией. Соответственно выходом из рецессии будет рост на протяжении 2 кварталов подряд.

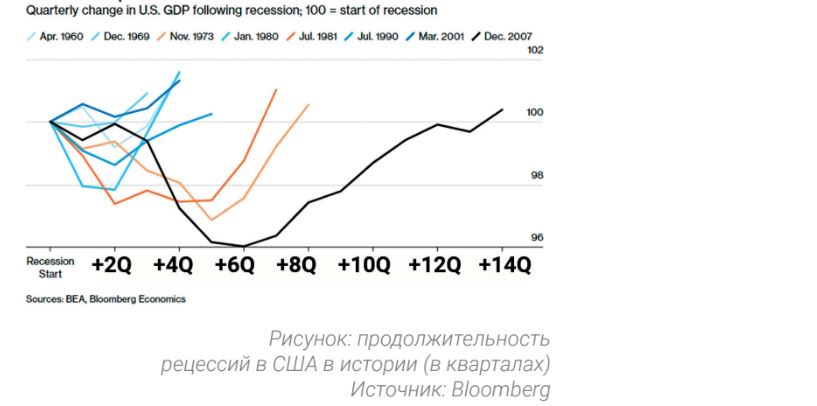

Как видно из истории, минимальный период рецессии для Штатов будет 2 – 4 квартала.

В самые сложные периоды рецессия продолжалась от 1,5 до 3 лет. Ряд авторитетных исследовательских компаний ожидают, что на полное восстановление экономик уйдет 2-3 года. Среднее влияние коронавируса составит 5% годового ВВП, а для Китая свыше 7%.

Какие же прогнозы дают инвесткомпании?

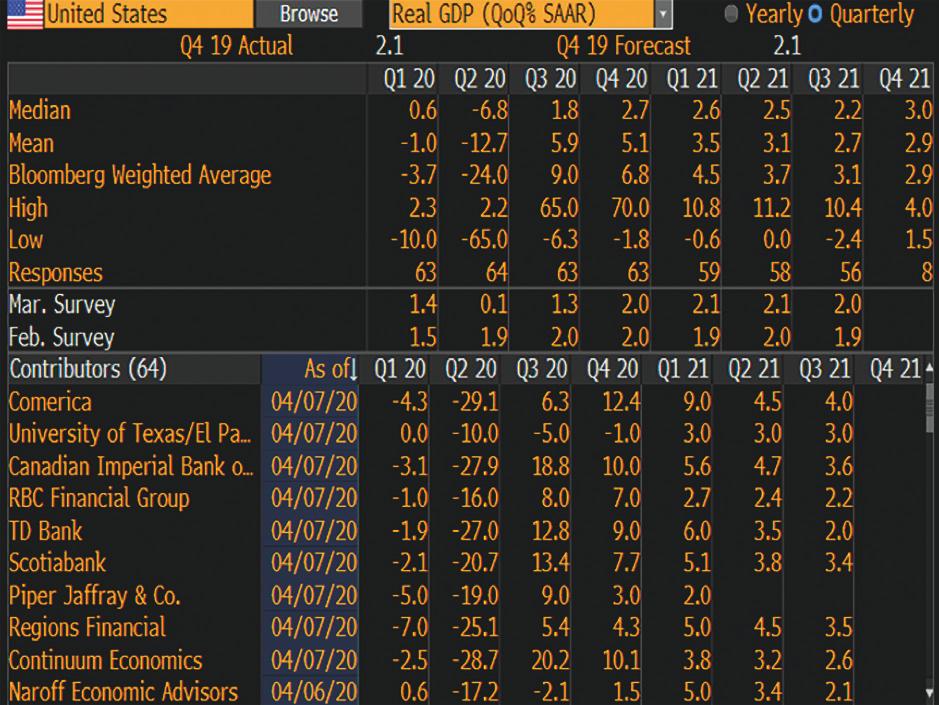

Для начала приведем квартальные прогнозы (динамика квартал к предыдущему кварталу).

Для США закладывается падение на протяжении 1 и 2 кварталов 2020 года с наибольшим спадом во втором квартале (оценки от 10% до 65%) с последующим восстановлением. Однако как мы указали ранее, банкиры зачастую оптимистичны в отношении выхода, поэтому предполагают V сценарий. Если же опираться на самые пессимистичные оценки, выход из рецессии в США можно ожидать не ранее конца 2021 года.

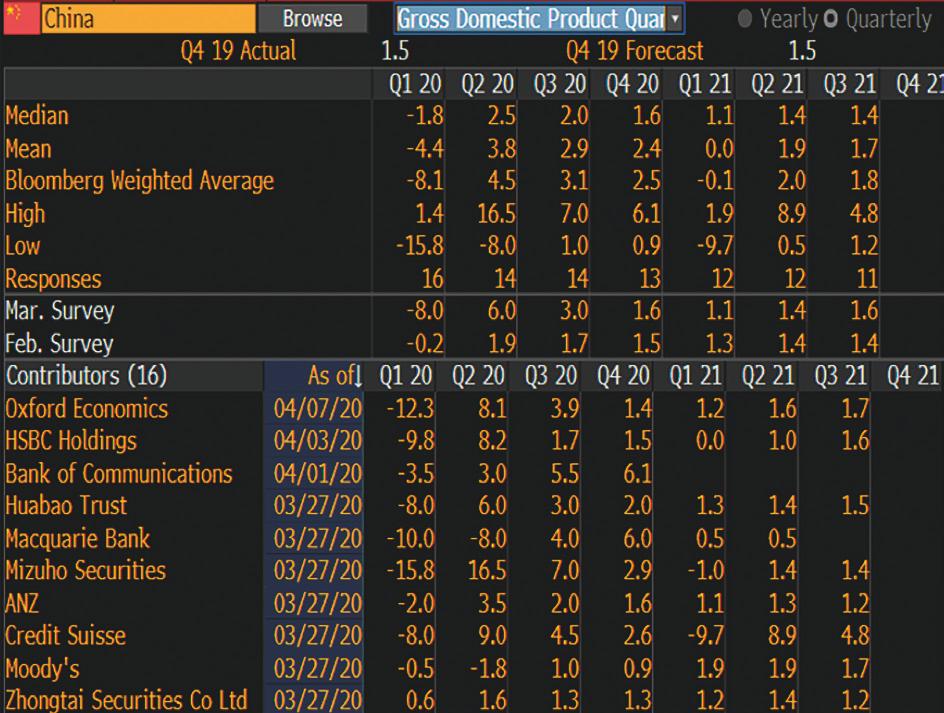

А вот как выглядят прогнозы по Китаю.

Как видно, Поднебесная уже прошла дно спада и далее будет восстанавливаться, только темпы роста существенно замедлятся.

Еще одна экономика, которая оказывает существенное влияние на мир - это еврозона.

В отличие от США, ситуация в еврозоне, даже по самым пессимистичным прогнозам, не выглядит такой ужасной. Экономика выйдет в ноль уже в конце 2020 года, однако далее ее ждет неравномерное восстановление.

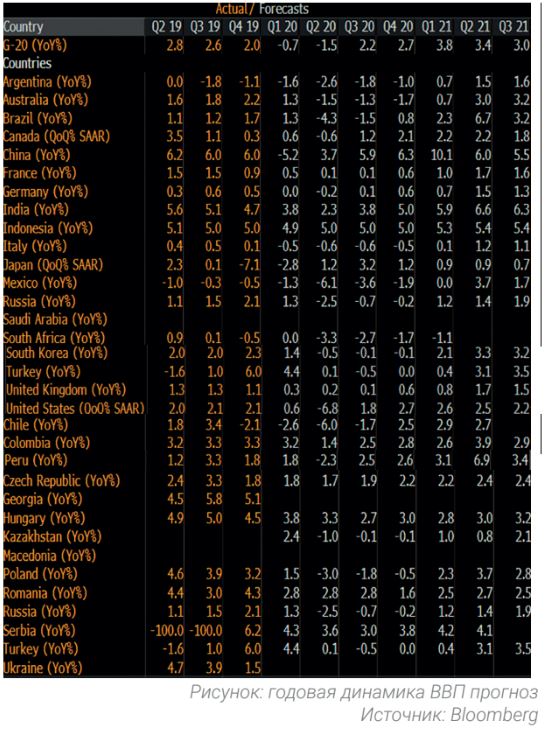

В свою очередь, прогнозы годового роста выглядят также печальными.

Прогнозная динамика ВВП стран G-20, стран Латинской Америки и Восточной Европы.

Наиболее уязвимыми будут экономики Латинской Америки, Восточной Европы и РФ, в том числе. При этом сырьевые экономики, как видно, получили мощный удар от падения сырьевых рынков и отсутствия спроса.

Забегая вперед, отметим, что в нашем базовом прогнозе и последствиях кризиса ожидается рост инфляции. Однако инвестбанки и компании пока видят сдержанные темпы роста потребительских цен.

Прогнозная динамика инфляции стран G-20, стран Латинской Америки и Восточной Европы.

Наибольшая динамика инфляции ожидается у Аргентины, переживающей дефолты по внешним обязательствам и обвал песо, также высокое ценовое давление ждет Турцию, Китай и Индию.

Между тем, в данных прогнозах самое интересное, это сопоставление низких ставок Центробанков и доходности облигаций развитых стран с инфляцией. Центробанки держат ставки вблизи нуля, облигации имеют близкую к нулю доходность, а инфляция в это время сжигает ликвидность, обесценивая вложения.

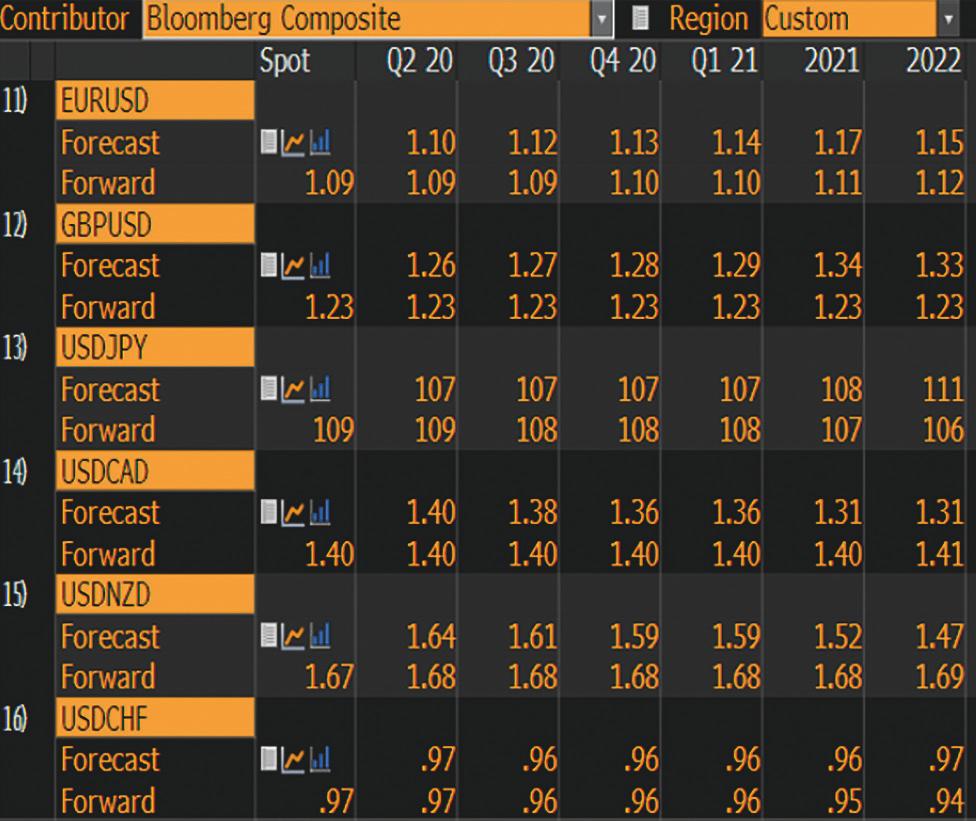

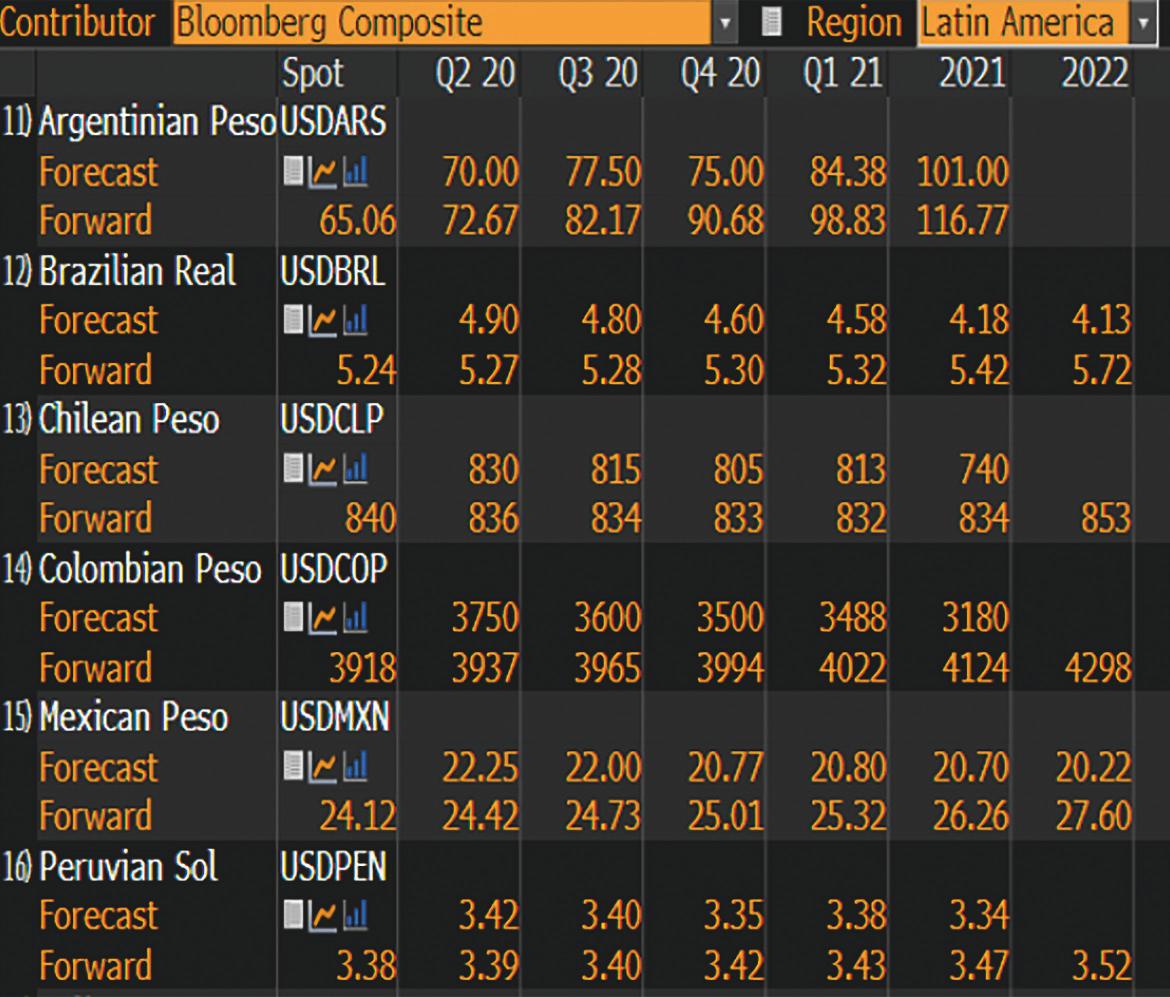

В завершении, в данном разделе представим консенсус-прогнозы по курсам валют, представленные инвестиционными банками и компаниями.

Консенсус-прогноз базовых валют развитых стран.

Консенсус-прогноз валют стран СНГ.

Консенсус-прогноз валют стран Латинской Америки.

Консенсус-прогноз валют некоторых развивающихся стран.

Согласно базовым консенсус-ожиданиям, представленным в Bloomberg, инвестиционные компании предполагают ослабление доллара к основным валютам развитых стран. Однако мы не согласны с представленными прогнозами в ближайшей перспективе. Дело в том, что исторически доллар в период кризиса ведет себя иначе, и демонстрирует рост на фоне оттока капитала с развивающихся рынков и роста вложений в американские трежерис. Такой период в среднем длится пару кварталов, после чего происходит обратное движение. Более детально с оценкой динамики валют и стратегиям работы можно ознакомиться в разделе рекомендаций.

ПОСЛЕДСТВИЯ КОРОНАКРИЗИСА

ДИСБАЛАНС СПРОСА И ПРЕДЛОЖЕНИЯ

После окончания пандемии и сворачивания карантинных мер, кризисные явления завершатся не сразу. После пандемии для мировой экономики главной проблемой станет нарушение баланса. Дисбаланс будет наблюдаться во всем, как на микро, так и на макроуровне.

Для понимания ситуации рассмотрим рынок нефти. За время карантина в мире скопится огромное количество складских запасов нефти и нефтепродуктов. И этот избыток, даже после восстановления потребления будет давить на рынок в течение длительного времени. Даже если пандемия закончится к лету, мир накопит около 1 млрд баррелей лишней нефти. И для того чтобы стерилизовать этот избыток, миру потребуется 2 года, при условии, что спрос будет превышать предложение на 1,5 млн баррелей в день. Аналогичный эффект будет наблюдаться и в отношении многих других товаров. Во многих отраслях будет наблюдаться значительное накопление складских запасов.

С другой стороны, например, производство подгузников может сократиться из-за простоя мощностей, а спрос на подгузники будет стабилен вне зависимости от карантина, так как для определенной группы населения этот товар является базовым. И это приведет к дефициту данного товара на рынке и росту его цены. И таких товаров будет множество. В эту группу попадут почти все товары базового потребления, а также медицинское оборудование.

Простой мировой экономики из-за пандемии ударит по спросу и предложению непропорционально, что и станет основой для дисбалансов. Если попытаться выстроить этот дисбаланс в структуру, то можно сгруппировать его следующим образом.

- Отрасли, где совокупный спрос сократится сильнее чем предложение. Это, например, рынок нефти. В них будет наблюдаться сильный рост складских запасов, который будет мешать восстановлению прежнего баланса на рынке и приведет к низким ценам, подавленным инвестициям и неполной загрузке производственных мощностей.

- Отрасли, где совокупный спрос и совокупное предложение пострадают пропорционально. В них будет зафиксирован однозначный спад во время пандемии, но после ее завершения эти отрасли могут восстановиться достаточно быстро по мере ускорения роста деловой активности.

- Отрасли, где предложение упадет больше чем спрос. Эти отрасли станут источником дефицита товаров (услуг) и источником инфляционного давления на экономику. Но после пандемии они могут восстановиться быстрей всех и инвестиционная активность в них будет наиболее высока.

Вторая и третья группа могут быстро восстановиться после карантина, но не на 100%, поскольку слабое звено в виде первой группы будет мешать этому процессу. Затоваривание складов, и, как следствие, низкие продажи, низкая цена и низкие доходы данной группы приведут к низким темпам роста потребления. Это сократит общий объем совокупного потребления, от чего будет страдать вся экономика.

ДЕЛЕНИЕ НА СЛАБЫХ И СИЛЬНЫХ

Дисбаланс также будет наблюдаться и в региональном разрезе. Помощь различных стран своим экономикам будет сильно отличаться и по масштабу, и по эффективности. Часть стран получит больше ресурсов для восстановления, часть - меньше. В слабых странах будет больше банкротств, бизнес быстрее “обескровится” и лишится оборотных средств, что затруднит его восстановление.

Компании также окажутся в разных условиях. У одних компаний будет достаточно денег для восстановления деятельности. Другие не переживут кризис и обанкротятся. Также стоит сказать о том, что малый бизнес будет более уязвим в сравнении с крупным капиталом, поскольку финансовые ресурсы для первого менее доступны.

Отражением дисбаланса в отраслях, между разными странами и положением компаний будет и разное финансовое положение людей в сравнении с докризисным периодом. Многие окажутся без средств, отчего и их потребительская активность не сможет быстро восстановиться, другие, напротив, будут активно реализовывать отложенный спрос.

Итак, мировая экономика после пандемии начнет неравномерное восстановление. В начале экономическая активность резко возрастет на фоне низкой базы за счет запуска экономики. Но она не достигнет докризисного уровня из-за возникшего дисбаланса между отраслями, странами, компаниями и людьми. В какой-то момент темпы восстановления резко замедлятся из-за возникших структурных проблем.

ДЕНЬГИ И ПРЕДПОСЫЛКИ РОСТА ИНФЛЯЦИИ

Картина будет неполной без учета дисбаланса в деньгах. Снижение доходов одних людей является следствием роста нормы накоплений других. Но снижение доходов «слабых» ведет к их банкротству, а это, в свою очередь, ведет к обесценению всех их долговых обязательств. Если банкротства будут носить массовый характер, это обнулит огромный объем долговых обязательств по всему миру. Это обнуление ударит по балансам финансовой системы, которая потенциально может упасть как карточный домик, похоронив за собой и депозиты тех людей, у которых есть сбережения. В итоге потерять деньги могут и слабые, и сильные. Все это способно привести финансовый мир к новой великой депрессии. И если бы текущие события происходили 50 или 100 лет назад, вероятно, так и случилось бы.

Однако, как мы видим, с 2008 года власть научилась держать финансовую систему на плаву за счет включения печатного станка. Практически любые финансовые дыры закрываются за счет выпуска необеспеченных денег. Ситуация после коронакризиса будет схожа с той, в которой мир существовал в течение последних 11 лет после кризиса 2008 года. Экономики будут переполнены необеспеченными деньгами и это спасет финансовую систему от банкротства. Но объем их будет превышать все совокупные вливания, сделанные с 2008 по 2019 год, поскольку объем проблемных долгов и активов будет огромен. Деньги будут предоставлены как посредством традиционных методов монетарного стимулирования и поддержки финансовой системы, так и с помощью прямых вливаний в реальный сектор экономики и помощи пострадавшим отраслям, компаниям и даже населению.

Эти действия властей во многом создадут эффект “удвоения” денег. Старые средства в виде неизрасходованной нормы накоплений сохранятся, но появятся и новые необеспеченные деньги. И эти финансы будут распределены неравномерно и, скорее всего, непропорционально по пострадавшим отраслям, компаниям, людям. Потому что совершенной формулы для этого не существует.

Деньги от властей, конечно, немного сгладят проблемы реальной экономики, количество слабых звеньев несколько снизится, дисбаланс между слабыми и сильными компаниями и людьми будет чуть меньше, чем могло бы быть без поддержки. Но при этом, действия властей увеличат дисбаланс в ситуации с деньгами.

Если раньше подобные меры властей не приводили к росту инфляции, так как деньги оставались внутри финансовой системы, то в этот раз ситуация будет развиваться иначе. После кризиса 2008 года мир жил в условиях избытка предложения и недостатка спроса. Таким образом у реальной экономики не было источника для разгона инфляции. Развивающаяся на текущем этапе ситуация, как мы писали выше, будет иметь одновременно 3 разных состояния дисбаланса спроса и предложения. И одно из этих состояний будет иметь недостаток предложения. И этот фактор может стать спусковым крючком для инфляционного маховика в мировой экономике, тем более, что необеспеченных денег в мире будет еще больше.

Суть данного процесса в том, что практически все товары первой необходимости сохранят спрос и во время карантина, но с их поставками могут быть перебои. И это значит, что рост цен может начаться еще в период карантина.

Теперь давайте вернемся к группе, где предложение будет превышать спрос. Тут, в начале восстановление цен будут подавлено, будут подавлены и инвестиции, что в перспективе приведет к уменьшению предложения. И когда складские запасы будут исчерпаны, возникнет дефицит этих товаров, так же как и в третьей группе. А это повод для роста цен и инфляции немонетарного характера.

В силу вышеназванных факторов, восстановление мировой экономики будет сопряжено с ростом инфляции, которую невозможно будет остановить. Сначала будут расти цены на товары, которые в кризис были в дефиците, потом к ним присоединятся товары, которые были в избытке. И с этой немонетарной инфляцией власти просто не смогут бороться. Более того эта инфляция на фоне огромного количества денег, будет усилена монетарными факторами. Ведь когда инфляция начнет расти, избыточные триллионные капиталы придут в движение, а это может стать сильным катализатором для ее ускорения.

Разросшиеся дефициты бюджетов и выросшие долги государств невозможно будет вернуть назад. К примеру ФРС США не сможет просто так выкинуть на рынок казначейские облигации со своего баланса без риска обрушения долгового рынка Америки и, соответственно, не сможет изъять напечатанные под это доллары. Никакое повышение ставки ФРС не исправит ситуацию и не вернет эти доллары, а потому обуздать инфляцию не получится.

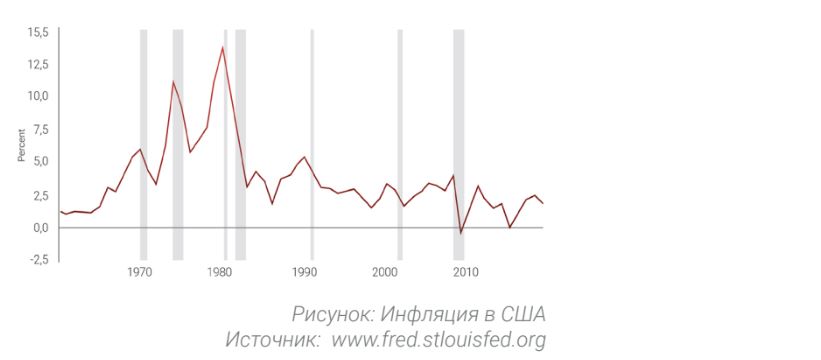

ИНФЛЯЦИЯ ДВИНЕТ КАПИТАЛЫ И СПИШЕТ НАКОПЛЕННЫЕ ДОЛГИ

Мировой долг, который был проблемой и тормозом для развития экономики, будет обесцениваться за счет роста инфляции. К примеру, уже сейчас при инфляции равной 2,4% годовых в США доходность по 10 летним казначейским облигациям составляет около 0,6%. То есть по факту удержание госдолга США в своем портфеле с учетом инфляции дает отрицательную доходность в размере -1,8% в год. При росте инфляции этот процесс только усилится. Монетарные власти не смогут выйти из мягкой монетарной политики и даже после пандемии продолжат печатать деньги для того чтобы давить на доходность по государственным облигациям.

Но во всем этом есть и плюсы. При росте немонетарной инфляции убыток, связанный с простым удержанием капитала без движения, станет очевидным. И это может привести к оживлению лежащего мертвым грузом капитала. Ценовое давление заставит его двигаться, что увеличит инвестиции в экономику, попутно усилив инфляционное давление. Поэтому мир после коронакризиса ждет еще один кризис, связанный с высокой инфляцией и обесценением излишне накопленного капитала.

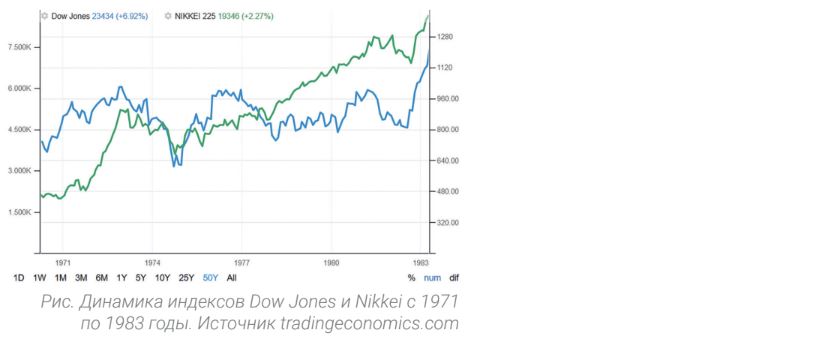

Но в этом нет ничего ужасного. Текущий уровень мирового долга в объеме 230% от ВВП (по заявлениям МВФ), как бы это странно ни звучало, является главной помехой для будущего развития экономики. Его обесценение до 80-100% от ВВП пойдет на пользу. Ведь после того как капитал сгорит в инфляции, в мире можно будет запускать новый кредитный цикл, где финансовый сектор будет стимулировать рост экономики. И нечто подобное в мире происходило уже много раз. Финансовая система проходила перезагрузку, очищала свой баланс после чего начинала новый виток роста. Самый последний пример подобного развития событий - 70-е годы прошлого века. Тогда экономика США оказалась в тисках стагфляции (спад экономики одновременно с инфляцией), где уровень инфляции доходил до 12,5% в год. В период 1973 - 1983 год совокупная инфляция в США превысила 100%, а значит, доллар за это время обесценился в 2 раза.

Но после этого, в 80-х и 90-х годах, экономика росла почти без остановок. И если в конце 70-х индекс DowJones находился на отметке 800 пунктов, то к 2000 году он вырос до 11 000 пунктов. После перезагрузки 70-х мир совершил технологический прорыв, результатом которого стала компьютеризация. И, скорее всего, в наше время история повторится. После разрушения старого баланса мировая экономика будет искать новый. Будет выстраиваться новая структура экономики на новых технологических достижениях.

ПРЕДПОСЫЛКИ РОСТА

После перезагрузки, которая займет несколько лет, мир будет готов к новому циклу роста. Коронакризис, а затем и инфляция, расчистят дорогу для будущего развития мировой экономики.

Но тут важно понять, что коронакризис является лишь катализатором всего процесса. Он не создаст новых идей, новой экономики, не он будет причиной будущих процессов. Все процессы, которые разовьются, уже существовали ранее, либо появились бы и без коронакризиса, но возможно процесс был бы более длительным и мягким.

После кризиса мир бросится в конкуренцию с новой силой. Разорившиеся компании освободят ниши. Выжившие будут с удовольствием их занимать. Капитал будет перетекать в новаторские отрасли, которые будут активно развиваться.

Очень многие вещи, которые обсуждались и зарождались в последние 10 лет в связи с переходом в новый технологический уклад, будут реализовываться. Онлайн торговля будет развиваться более быстрыми темпами в сравнении с традиционной. Эта тенденция появилась еще до кризиса, который дал ей новый импульс. Карантин, в котором находится большое число стран мира, способствует более активному использованию дистанционных видов деятельности посредствам интернета. Происходящее сегодня активизирует все, что связано с интернетом. Из-за карантина люди будут быстрей менять свои привычки.

Например, некая семья Х начала бы заказывать еду онлайн через 5 лет и только через 7 лет это вошло бы в привычку. Но карантин способен изменить привычки людей сейчас. И эта семья с высокой долей вероятности будет заказывать еду через интернет уже сегодня, а не через несколько лет. Показательно, что уже сейчас:

- число поисковых запросов «grocery delivery» в США побило все рекорды;

- услуга click and collect выросла на 83% меньше, чем за месяц;

- треть покупателей отметила, что приобретала продукты питания онлайн во время пандемии, а 41% из них делали это впервые.

Процесс перехода людей на дистанционную работу постепенно развивался, но карантин ускорит и эту тенденцию.

И до кризиса многие считали, что будущее за биотехнологиями. Борьба с коронавирусом станет поводом для взрывного роста инвестиций в этом направлении. Мир будет изучать вирусы, искать вакцины, но попутно импульс получит все, что связано с данной отраслью.

Робототехника, зеленая энергетика, новые материалы (например, композиты), нанотехнологии – все это было и до кризиса.

Но кризис даст повод для увеличения инвестиций в эти отрасли что в будущем принесет свои плоды и изменит наш мир, изменит структуру экономики и повысит производительность труда. Но тут есть еще один важный момент. Коронакризис не уничтожит инфраструктуру и материальные ценности, то есть “старая” экономика останется невредимой. А это значит, что на ее восстановление не нужно будет тратить ресурсы. Следовательно, инвестиционная емкость старого будет очень низкой, а это сохранит ресурсы для инвестиций в новое.

КОНКУРЕНЦИЯ

В этом развитии, как, впрочем, в любом эволюционном процессе будут победители и проигравшие. Многие привычные вещи изменятся. Социальные вопросы, политика и экономика сильно взаимосвязаны.

Роботизация и рост производительности труда, вероятно, еще больше увеличит разрыв между бедными и богатыми. Уже в прошлом цикле роста мировой экономики, который начался в 70-х годах 20 века, главным драйвером являлись развивающиеся страны, чья доля в ВВП мира постоянно росла. В предстоящем экономическом цикле эта тенденция может завершиться. Роботы, скорее всего, окажутся эффективнее рабочих. И в новой парадигме в выигрыше будут те страны, которые смогут обеспечить наибольшую капиталоемкость своей экономики, а это, очевидно, будут наиболее богатые страны. И из-за этого в новом цикле темпы роста развитых стран будут опережать темпы роста развивающихся.

Взрывной демографический рост населения в развивающихся странах в последние 50 лет, наряду с их будущим отставанием, может привести к серьезным социальным потрясениям, вплоть до больших войн. Изменение климата на планете только усугубит эти проблемы.

Сказаться на состоянии конкуренции может и смена поколений в элитах стран Запада. Знаковым политиком в этом контексте является Дональд Трамп, который склонен к политике протекционизма и в меньшей степени открыт для глобализации. В этом вопросе, наверное, стоит упомянуть, что в данный момент миром правят люди из так называемого «поколения Битлз». Это поколение демократически настроенных и открытых людей. Образно говоря, это поколение «хиппи», которое бунтовало против войны во Вьетнаме. И их заменят люди с более консервативными взглядами.

Эти два фактора сильно изменят глобализацию, где страны второго и третьего мира окажется в проигравших.

Коронакризис в политике станет катализатором для протекционистских и консервативных взглядов. И действия Трампа, который начал торговые войны еще до пандемии, вероятно, начало череды подобных процессов, которые возникнут в будущем.

Китай, экономика которого непрерывно растет с 70-х годов прошлого века, скорее всего, не будет лидером роста в следующем цикле. Кризис может спровоцировать необратимые процессы внутри страны, которые приведут Поднебесную к “пожару”. Первая искра уже вспыхнула в виде протестов в Гонконге.

Развитие КНР привело к появлению в стране большого класса буржуазии, которая находится в тисках вертикали власти Коммунистической Партии. Две эти силы уживались в период, когда экономика бурно росла. Но кризис может все изменить. В горести две эти силы могут столкнуться, перечеркнув будущий рост китайской экономики. И Китай не станет новым гегемоном мира. Напротив, высоки шансы на его откат назад. Примеров тому в истории множество. Это и Российская Империя в начале 20 века и СССР, развала которого не ожидал никто. Китай, скорее всего, сохранит целостность, но внутренний конфликт не позволит ему выиграть в будущей конкуренции. Тем не менее, Поднебесная может сохранить влияние на Запад, так как в ее руках концентрируется важнейший ресурс редкоземельных металлов. Также Китай закредитовал мир с 2005 по 2019 на 2,2 трлн. долларов, активно проникнув в Африку и Латинскую Америку.

Помимо роботизации, стоит ждать развития зеленой энергетики. Появятся новые материалы что способно изменить ценность тех или иных природных ресурсов. А это, в свою очередь, приведет к региональным изменениям. В новой парадигме мира сырьевая рента распределится между разными странами по-новому: вчерашние сырьевые гиганты могут потерять свою значимость.

Мир будет меняться. Изменится не только экономика и ее структура, поменяются технологии, социальная структура, темпы развития разных стран. Но это закономерно. Мир всегда менялся и чаще всего, кардинально. Ожидаемые изменения почти всегда резали слух современникам и выглядели чем то странным.